Метод распределения расходов между предприятиями гражданами и государством

Обновлено: 25.04.2024

Каждого хозяйствующего субъекта волнует эффективность различных направлений его деятельности. Эта проблема решается путем классификации, упорядочения и разнесения расходов с помощью бухгалтерского и управленческого учета. Автономные учреждения, получающие финансирование из нескольких источников и предоставляющие широкий спектр услуг, тоже нуждаются в адекватном методе распределения расходов.

Основные цели распределения затрат

Распределением затрат называют их разнесение по объектам калькулирования (подразделениям, видам услуг, источникам финансирования и т. п.). Основная цель такого распределения – получение достоверных данных о себестоимости услуг, что, в свою очередь, используется для экономического анализа эффективности деятельности, налогообложения, ценообразования, разработки мероприятий по снижению затрат, выработки ассортиментной политики и принятия иных управленческих решений.

Способ калькулирования себестоимости единицы продукции (объема работы, услуги) и база распределения накладных расходов между объектами калькулирования выбираются самим учреждением либо органом, осуществляющим функции и полномочия учредителя, таким образом, чтобы оптимизировать степень полезности учетных данных для целей управления при допустимом уровне трудоемкости учетных процедур (п. 134 Инструкции № 157н).

Они разработаны в целях экономического анализа деятельности медицинской организации в целом и ее отдельных подразделений, оптимизации затрат и анализа эффективности использования ресурсов. В Методических рекомендациях детально описан механизм распределения (отнесения) затрат по разным подразделениям, направлениям использования, источникам финансирования, видам оказываемых услуг в условиях финансирования медицинских организаций из различных источников.

Финансовая структура учреждения

На основании Методических рекомендаций учет расходов учреждения организуется в разрезе центров финансовой ответственности (ЦФО). Сделаем небольшое отступление и напомним, что такое финансовая структура организации.

В системе бюджетирования распределение доходов и расходов производится с помощью финансовой структуры, представляющей собой специальную иерархическую систему ЦФО. Разработка финансовой структуры подразумевает выявление видов (статей) затрат и доходов, на которые оказывают влияние те или иные подразделения, присвоение подразделению категории ЦФО (например, центр доходов или центр затрат), установление финансовых связей между ЦФО. В целях организации учета можно объединить функционально, технологически и организационно связанные подразделения в один ЦФО.

В Методических рекомендациях выделены два вида ЦФО: затратные и доходные. В первую группу включены вспомогательные и общеучрежденческие подразделения. Вспомогательными являются отделения и службы, деятельность которых носит медицинский характер и обеспечивает лечебно-диагностический процесс. К общеучрежденческим относятся структурные подразделения, обеспечивающие деятельность медицинской организации в целом, но не участвующие непосредственно в медико-технологическом процессе. Доходные центры – это структурные подразделения, непосредственно оказывающие медицинскую помощь и реализующие тарифицированные медицинские услуги в рамках программы ОМС («зарабатывающие» подразделения). Доходные центры одновременно являются и затратными центрами.

Таким образом, финансовая структура медицинского учреждения согласно Методическим рекомендациям имеет следующий вид:

Способы классификации затрат

В силу п. 134 Инструкции № 157н учреждение организует учет расходов учреждения по экономическим элементам и статьям калькуляции (в зависимости от отраслевых особенностей), способу включения в себестоимость (прямые и накладные), а также по связи с технико-экономическими факторами (условно-постоянные и условно-переменные (накладные) с целью нормирования, лимитирования и т. д.).

Пунктом 138 Инструкции № 157н предусматриваются следующие виды расходов в разрезе групп затрат:

– прямые, напрямую относимые на себестоимость готовой продукции, работ, услуг;

– накладные расходы производства готовой продукции, работ, услуг;

– общехозяйственные.

– затраты, непосредственно связанные с оказанием государственной услуги;

– затраты на общехозяйственные нужды на оказание государственной услуги.

Согласно Методическим рекомендациям полные затраты формируются путем суммирования прямых и косвенных расходов. Конкретные виды затрат, предусмотренные данным документом, приведены в таблице.

Классификация затрат медицинских учреждений

Порядок исчисления и статьи затрат

Затраты доходных центров и вспомогательных подразделений, участвующих в оказании медицинских услуг, по статьям:

1) зарплата работников доходных центров, начисленная по всем основаниям;

2) зарплата основного персонала вспомогательных подразделений, начисленная по всем основаниям;

3) начисления на оплату труда;

4) стоимость материальных ресурсов, полностью или частично потребляемых в процессе оказания медицинских услуг (медикаменты и лекарства, перевязочные средства, реактивы и химикаты, изделия медицинского назначения, медицинский инструментарий, продукты питания, прочие материальные запасы);

5) работы и услуги – в части оплаты стоимости лабораторных и инструментальных исследований, проводимых в других организациях (при отсутствии в медицинском учреждении лаборатории и диагностического оборудования), организации питания при отсутствии пищеблока;

6) доля износа мягкого инвентаря в процессе оказания медицинских услуг;

7) доля износа оборудования, используемого в процессе оказания медицинских услуг

1) расходы общеучрежденческих подразделений по всем статьям;

2) расходы вспомогательных подразделений, не вошедшие в структуру прямых затрат, отнесенных на прямые затраты доходных центров;

3) прочие выплаты работникам доходных центров;

4) социальное обеспечение работников;

5) затраты медицинской организации в целом:

– на услуги связи;

– на транспортные услуги;

– на коммунальные услуги;

– на содержание объектов недвижимого имущества;

– на содержание объектов движимого имущества;

– на амортизацию оборудования, не используемого при оказании медпомощи, и прочих основных средств;

– на общехозяйственные расходы;

– на прочие услуги и работы;

– прочие расходы

Сумма прямых затрат и доли косвенных затрат, приходящихся на доходный центр согласно принятым методам распределения расходов.

Критерий (база) распределения

Для распределения расходов требуется количественная основа, которую принято называть базой (критерием) распределения. Согласно п. 134 Инструкции № 157н методы распределения расходов (накладных) следующие:

– пропорционально прямым затратам по оплате труда, материальным затратам, иным прямым затратам;

– пропорционально объему выручки от реализации продукции (работ, услуг);

– пропорционально иному показателю, характеризующему результаты деятельности учреждения.

В Методических рекомендациях в качестве базы для распределения косвенных затрат предложено использовать объемные показатели деятельности структурных подразделений, численность сотрудников, фонд оплаты труда, площади структурных подразделений, прямые затраты, объемы финансирования и т. п.

Очевидно, что чем больше расходов может быть отнесено напрямую, тем точнее будет показатель себестоимости. Однако в целом экономическая ситуация такова, что прямые расходы автономных учреждений имеют тенденцию «мигрировать» в косвенные. Например, если повара и уборщицы больничного отделения числятся в штате, их зарплата относится на прямые затраты этого отделения. Если же приготовление еды и уборка передаются на аутсорсинг, затраты надо будет разнести, например, пропорционально количеству больничных коек.

Когда невозможно отнести расходы автономных учреждений напрямую, стараются обнаружить причинно-следственные связи. Выбирают наиболее подходящий критерий и на его основе проводят разделение. Недостаток этого метода распределения расходов заключается в том, что используется только один критерий, хотя затраты могут зависеть от нескольких. Например, для распределения затрат на клининговые услуги было бы логично учитывать не только количество коек, но и площадь помещения.

Наконец, если невозможно отнести расходы автономных учреждений прямо или исходя из логических связей, разделение производят условно. В этом случае в качестве базы чаще всего фигурирует показатель «выручка». Полученные в результате такого разнесения данные не отличаются высокой точностью. Тем не менее на такой шаг можно пойти, поскольку базой разнесения выступает легко проверяемый показатель. Если же учреждение стремится к установлению наиболее достоверной себестоимости, следует постараться заменить условный подход причинно-следственным. Кстати, дополнительную ценность Методическим рекомендациям придает то, что в них максимально (насколько это возможно) использован причинно-следственный подход.

Этапы и последовательность распределения затрат

Чтобы описать технологию распределения затрат, вновь обратимся к Методическим рекомендациям. Прямые затраты определяются по каждому затратному центру, являющемуся одновременно доходным центром или вспомогательным подразделением, как сумма затрат по указанным статьям. Далее прямые затраты вспомогательных подразделений распределяются между доходными центрами, то есть переносятся на прямые затраты доходных центров. Распределение затрат вспомогательных подразделений между доходными центрами производится пропорционально объемам работ, услуг (количеству исследований, анализов, процедур, условных единиц трудоемкости, койко-дней, хирургических операций, переведенных пациентов и т. п.), выполняемым вспомогательными отделениями для конкретных подразделений доходных центров.

Косвенные затраты распределяются между доходными центрами пропорционально показателю, выбранному в качестве базы для отнесения, и (или) методом прямого счета.

Доля конкретных отделений внутри подразделения, осуществляющих деятельность на одной площади, может быть определена:

– для стационара – пропорционально количеству коек;

– для амбулаторно-поликлинической службы – пропорционально количеству должностей врачей;

– для дневного стационара – пропорционально числу мест в нем.

Схематично технологию разнесения затрат можно представить следующим образом:

Этапы и последовательность распределения затрат

Распределение затрат по источникам финансирования

Пункт 31 Требований к составлению и утверждению плана финансово-хозяйственной деятельности государственного (муниципального) учреждения, утвержденных Приказом Минфина РФ от 31.08.2018 № 186н, предусматривает раздельный учет при планировании расходов по источникам их финансового обеспечения в случае принятия органом-учредителем соответствующего решения. В связи с этим рассмотрим, как в Методических рекомендациях решается вопрос разнесения затрат доходных центров по источникам финансирования.

Распределение прямых затрат осуществляется по данным учета о фактических затратах на медпомощь, оказанную в рамках:

1) выполнения государственных заданий;

2) реализации программы ОМС;

3) предпринимательской деятельности.

При этом затраты по каждой статье (оплата труда основного персонала (с начислениями), стоимость потребленных материальных запасов и т. д.) распределяются по источникам финансирования пропорционально объемам выполненных услуг (койко-дней, посещений, пациенто-дней, вызовов бригад скорой медицинской помощи в общем объеме оказанной медпомощи) или методом прямого счета.

Косвенные затраты, отнесенные на доходный центр, распределяются по источникам финансирования пропорционально объемам помощи, выполненным в рамках:

– исполнения заданий на оказание государственных услуг;

– реализации программы ОМС;

– предпринимательской деятельности (в соответствии с удельным весом койко-дней, посещений, пациенто-дней, вызовов бригад скорой медпомощи в общем объеме оказанной медпомощи).

Поскольку полные затраты рассчитываются исходя из предположений о связи расходов с объектом учета (услугой, структурным подразделением, источником финансирования), себестоимость является показателем, исчисленным лишь с определенной степенью достоверности. На уровне учреждения в целом можно говорить об абсолютной точности данных, но разнесенные по объектам учета расходы учреждения становятся относительно точными.

Исчисленная в результате таких искажений себестоимость может привести к ошибкам, последствием которых станет закрытие прибыльных направлений и, наоборот, сохранение убыточных. Именно для того, чтобы не допустить неверных управленческих решений, и решается задача корректного распределения затрат.

Орлова О. Е.,

эксперт информационно-справочной системы «Аюдар Инфо»

Для определения эффективности работы БУ производят распределение затрат по центрам финансовой ответственности (ЦФО). Знать, сохраняют ли доходные центры рентабельность после распределения на них затрат вспомогательных служб, важно для оценки перспективности различных направлений деятельности. В целях решения указанной задачи в настоящей статье рассмотрены основные методы распределения затрат по ЦФО.

Выделение центров финансовой ответственности.

При распределении затрат все ЦФО классифицируются на основные подразделения (центры доходов) и вспомогательные подразделения (центры затрат). Не получающие самостоятельных доходов вспомогательные подразделения оказывают услуги основным подразделениям, тем самым увеличивая затраты доходных центров. В статье в качестве иллюстрации практического применения распределения затрат будут использоваться Методические рекомендации по распределению затрат медицинских организаций в условиях преимущественно одноканального финансирования через систему обязательного медицинского страхования и о предоставлении информации, утвержденные совместным Приказом министерства здравоохранения Свердловской области и ТФОМС Свердловской области от 29.03.2018 № 462-п, 115. В них регламентируются основные принципы, методы, этапы и последовательность распределения затрат медицинских организаций на обеспечение медицинской деятельности. В этих Методических рекомендациях подразделения разграничены следующим образом:

Основные подразделения

(доходные ЦФО)

Вспомогательные подразделения

(затратные ЦФО)

Профильные отделения стационара.

Отделения поликлиники, диагностического центра.

Отделение скорой медицинской помощи.

Общая врачебная практика.

Лечебно-диагностические (параклинические) отделения (лабораторные, лучевой и рентгенологической диагностики, функционально-инструментальной диагностики).

Отделение интенсивной терапии.

Отделение переливания крови

Этапы и последовательность распределения затрат.

Когда невозможно отнести расходы напрямую, стараются обнаружить причинно-следственные связи. Выбирают наиболее подходящий критерий (базу) и на его основе проводят разделение. База распределения – это количественная основа, которая наиболее точно увязывает затраты вспомогательных подразделений с затратами доходных центров. Недостаток данного метода заключается в том, что используется только один критерий, хотя затраты могут зависеть от нескольких. Например, для распределения клининговых услуг было бы логично учитывать не только количество коек, но и площадь помещения.

Если же невозможно отнести расходы прямо или исходить из логических связей, разделение производят условно. Чаще всего в этом случае в качестве базы фигурирует показатель «выручка» («размер субсидии»). Полученные в результате указанного разнесения данные не отличаются высокой точностью. Тем не менее, на такой шаг пользователи идут, поскольку базой распределения выступает легко проверяемый показатель. Так, Положением № 640, утвержденным Постановлением Правительства РФ от 26.06.2015 № 640 предусмотрено, что затраты на уплату налогов, объектом обложения которыми признается имущество учреждения, распределяются между основной и платной деятельности по критерию «доходы». Налицо использование условного подхода. Если бы применялся причинно-следственный подход, то в качестве базы фигурировала бы остаточная стоимость имущества.

Для достижения наиболее достоверной себестоимости лучше по возможности заменять условный подход причинно-следственным. В числе достоинств Методических рекомендаций – использование именно причинно-следственного подхода. Согласно Методическим рекомендациям распределение затрат вспомогательных подразделений между доходными центрами производится пропорционально объемам работ (услуг) (исследований, анализов, процедур, условных единиц труда (УЕТ), количеству койко-дней, числу хирургических операций, числу переведенных больных и т. п.), выполняемых ими для конкретных подразделений доходных центров. При условии, что заработная плата доходных центров занимает значительный удельный вес в затратах, в качестве базы распределения целесообразно использовать ее. Если же подходящий показатель не найден, то за базу распределения можно принять долю выручки от оказания услуг (долю субсидии).

При распределении затрат вспомогательных служб используется один из следующих методов:

последовательное, или пошаговое распределение;

взаимное, или двухстороннее распределение.

В Методических рекомендациях применяется метод прямого распределения.

Метод прямого распределения.

Если вспомогательные подразделения не оказывают друг другу услуги, то можно воспользоваться методом прямого распределения. В этом случае затраты вспомогательного подразделения относятся на основные подразделения пропорционально выбранной базе распределения (например, доходам). Метод прямого распределения по праву считается самым простым: расходы по каждому вспомогательному подразделению относятся на основные подразделения напрямую, минуя прочие обслуживающие подразделения.

Пример 1

Вспомогательные подразделения – приемный покой и отделение переливания крови, основные подразделения – скорая помощь и стационар. Доля доходов скорой помощи – 30%, стационара – 70% (столбец 3 таблицы 1). База распределения – доходы.

На основе данных из столбца 2 таблицы 1 распределим затраты вспомогательных подразделений на основные.

Таблица 1. Затраты ЦФО

| ЦФО | Затраты | Выручка | Затраты после распределения |

|---|---|---|---|

| 1 | 2 | 3 | 4 |

| Отделение переливания крови | 1 600 | – | – |

| Приемный покой | 2 400 | – | – |

| Скорая помощь | 4 000 | 30% | 5 200 |

| Стационар | 8 000 | 70% | 10 800 |

| Итого | 16 000 | 100% | 16 000 |

Каким образом получены результаты решения (столбец 4 таблицы 1) – показано в таблице 2 (данные в УЕ).

Таблица 2. Результаты распределения затрат вспомогательных подразделений методом простого распределения

| № п/п | Показатели | Порядок расчета | Основные подразделения | Итого | |

|---|---|---|---|---|---|

| Скорая помощь | Стационар | ||||

| 1 | Затраты | 4 000 | 8 000 | 12 000 | |

| 2 | Доля в выручке от реализации | 30% | 70% | 100% | |

| 3 | Распределение затрат отделения переливания крови | Строка 3 = 1 600 х строка 2 | 480 | 1 120 | 1 600 |

| 4 | Распределение затрат приемного покоя | Строка 4 = 2 400 х строка 2 | 720 | 1 680 | 2 400 |

| 5 | Всего затраты после распределения | Строка 5 = строка 1 + строка 3 + строка 4 | 5 200 | 10 800 | 16 000 |

Метод последовательного распределения.

Метод последовательного распределения используется, когда одни вспомогательные подразделения оказывают услуги другим вспомогательным подразделениям (односторонний порядок оказания услуг). Распределение затрат осуществляется в следующем порядке:

затраты вспомогательного подразделения, оказывающего услуги другим вспомогательным подразделениям в одностороннем порядке, распределяются между ними пропорционально выбранной базе распределения. Распределенные затраты в дальнейшем процессе распределения не учитываются;

Пример 2

Затраты отделения переливания крови распределяются между приемным покоем, скорой помощью и стационаром. Базой распределения выступает количество переданных доз компонентов крови.

Количество переданных доз: для приемного покоя – 10%, для скорой медицинской помощи – 70%, для стационара – 20%.

Затраты приемного покоя делятся между скорой помощью и стационаром в соотношении 1:9.

Решение покажем в таблице 3 (данные в у.е.).

Таблица 3. Результаты распределения затрат вспомогательных подразделений методом пошагового распределения

| Подразделения | Затраты | Отделение переливания крови | Промежуточный расчет | Приемный покой | Всего затраты после распределения |

|---|---|---|---|---|---|

| Отделение переливания крови | 1 600 | -1 600 | – | – | – |

| Приемный покой | 2 400 | 1 600 х 10% = 160 | 2 400 + 160 = 2 560 | -2 560 | – |

| Скорая помощь | 4 000 | 1 600 х 70% = 1 120 | 4 000 + 1 120 = 5 120 | 2 560 х 10% = 256 | 5 120 + 256 = 5 376 |

| Стационар | 8 000 | 1 600 х 20% = 320 | 8 000 + 320 = 8 320 | 2 560 х 90% = 2 304 | 8 320 + 2 304 = 10 624 |

| Итого | 1 600 + 2 400 + 4 000 + 8 000 = 16 000 | -1 600 + 160 + 1 120 + 320 = 0 | 2 560 + 5 120 + 8 320 = 16 000 | -2 560 + 256 + 2 304 = 0 | 5 376 + 10 624 = 16 000 |

С минусом показаны суммы, подлежащие распределению. Затраты отделения переливания крови (1 600 у.е.) распределены пропорционально переданным дозам:

| Подразделения | База распределения | Разнесено затрат, у.е. |

|---|---|---|

| Приемный покой | 10% | 160 |

| Скорая помощь | 70% | 1 120 |

| Стационар | 20% | 320 |

Затраты приемного покоя после распределения на него затрат отделения переливания крови составляют 2 560 у.е. (2 400 + 160). Они распределяются между основными подразделениями:

| Подразделения | База распределения | Разнесено затрат, у.е. |

|---|---|---|

| Скорая помощь | 10% | 256 |

| Стационар | 90% | 2 304 |

Метод взаимного распределения.

Метод взаимного, или двойного распределения используется, если вспомогательные подразделения оказывают друг другу услуги на основе двухсторонних взаимных связей. Основные шаги при данном методе:

рассчитываются соотношения между вспомогательными и основными подразделениями, участвующими в распределении затрат, на основе выбранной базы распределения;

рассчитываются затраты вспомогательных подразделений, скорректированные с учетом двухстороннего потребления услуг;

Пример 3

Модифицируем условия примера 1. Приемный покой оказывает услуги отделению переливания крови, направляя доноров. В качестве базы распределения примем затраты.

Рассчитаем в таблице 4 соотношение между подразделениями, участвующими в распределении затрат (данные в у.е.).

Таблица 4. Расчет соотношения между подразделениями

| ЦФО, оказывающие услуги | ЦФО, потребляющие услуги | Итого | |||

|---|---|---|---|---|---|

| Отделение переливания крови | Приемный покой | Скорая помощь | Стационар | ||

| Отделение переливания крови | |||||

| Затраты | – | 2 400 | 4 000 | 8 000 | 14 400 |

| Доля затрат | – | 16,7% | 27,8% | 55,5% | 100% |

| Приемный покой | |||||

| Затраты | 1 600 | – | 4 000 | 8 000 | 13 600 |

| Доля затрат | 11,8% | – | 29,4% | 58,8% | 100% |

Рассчитаем затраты вспомогательных подразделений, скорректированные с учетом двухстороннего потребления услуг. Для этого составим систему уравнений.

ОПК = 1 600 + 0,118 х ПП;

ПП = 2 400 + 0,167 х ОПК, где:

ОПК – скорректированные затраты отделения переливания крови;

ПП – скорректированные затраты приемного покоя;

0,118 – доля затрат приемного покоя, приходящаяся на отделение переливания крови;

0,167 – доля затрат ОПК, приходящаяся на приемный покой.

Решаем систему уравнений методом подстановки:

ПП = 2 400 + 0,167 (1 600 + 0,118 х ПП)

ПП = 2 400 + 267,2 + 0,019706 х ПП

0,980294 х ПП = 2 667,2

ПП = 2 721 (у.е.)

ОПК = 1 600 + 0,118 х 2 721 = 1 600 + 321 = 1 921 (у.е.)

Скорректированные затраты приемного покоя и отделения переливания крови распределим между скорой помощью и стационаром (см. таблицу 5, данные приведены в у.е.).

Таблица 5. Результаты распределения затрат вспомогательных подразделений двухсторонним методом

| № п/п | Распределение затрат вспомогательных подразделений | Порядок расчета | Основные подразделения | Итого | |

|---|---|---|---|---|---|

| Скорая помощь | Стационар | ||||

| Отделение переливания крови | |||||

| 1 | Распределение скорректированных затрат отделения переливания крови на скорую помощь | Строка 1 = 1 921 х 27,8% | 534 | ||

| 2 | Распределение скорректированных затрат отделения переливания крови на стационар | Строка 2 = 1 921 х 55,5% | 1 066 | ||

| Приемный покой | |||||

| 3 | Распределение скорректированных затрат приемного покоя на скорую помощь | Строка 3 = 2 721 х 29,4% | 800 | ||

| 4 | Распределение скорректированных затрат приемного покоя на стационар | Строка 4 = 2 721 х 58,8% | 1 600 | ||

| 5 | Всего распределено | Строка 5 = строка 1 + строка 3. Или: строка 5 = строка 2 + строка 4 | 1 334 | 2 666 | 4 000 |

| 6 | Затраты основного подразделения | – | 4 000 | 8 000 | 12 000 |

| 7 | Всего затраты после распределения | Строка 7 = строка 5 + строка 6 | 5 334 | 10 666 | 16 000 |

Сравнение результатов и выбор метода распределения.

Сравнение результатов, полученных разными методами распределения, наглядно показывает, что итоговые затраты доходного ЦФО возможно исчислить лишь с определенной степенью достоверности.

В ходе развития бюджетной системы России менялись методы распределения доходов между бюджетами.

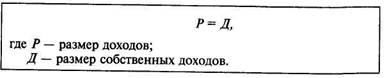

«Горизонтальная модель».Для бюджетной системы дореволюционной России типичной была модель распределения доходов между бюджетами, которую можно назвать горизонтальной. Государственный бюджет и территориальные бюджеты (земские, городские) находились как бы в одной плоскости, за каждым бюджетом были закреплены свои налоги и сборы. При этом финансовая помощь территориальным бюджетам из государственного бюджета была затруднена, так как территориальные бюджеты не входили в государственный бюджет и для такой помощи не было правовых основ. В этих условиях действовала следующая модель формирования территориальных бюджетов:

Размер бюджетных доходов предопределял размер расходов.

Такая система распределения доходов действовала во многих странах вплоть до середины XX в. С одной стороны, эта система обеспечивала в значительной мере финансовую независимость территориальных органов власти всех уровней, так как территориальные бюджеты формировались за счет собственных налогов. Однако по мере роста бюджетных расходов на общественные нужды (образование, здравоохранение, благоустройство населенных пунктов) собственные доходы территориальных бюджетов не могли обеспечивать эти расходы. В то же время не было достаточно действенного и законодательно установленного механизма оказания государством финансовой помощи территориям. Все это отрицательно отражалось на состоянии территориальных бюджетов, местном хозяйстве, социальном развитии общества.

«Веерная» модель.Первый шаг в устранении этих недостатков распределения бюджетных доходов был сделан в СССР в 30-е годы. Этому способствовало то, что, во-первых, территориальные бюджеты были включены в государственный бюджет СССР. Во-вторых, работниками Наркомата финансов была создана новая модель распределения общегосударственных доходов. Эту модель можно назвать веерной. Суть ее заключалась в том, что, несмотря на существование закрепленных за каждым бюджетным звеном налогов, вводился механизм долевых отчислений в территориальные бюджеты от общегосударственных доходов и налогов. В соответствии с принимаемыми законодательными актами сумма

мобилизуемого на территории налога по утвержденным этими актами нормативам распределялась между центральным бюджетом, (это был союзный бюджет), региональными бюджетами (республиканскими, краевыми, областными) и местными бюджетами (городскими, районным, поселковыми и сельскими).

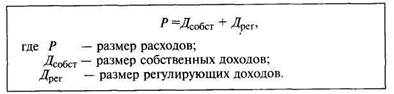

Следовательно, в территориальные бюджеты помимо собственных доходов стали поступать регулирующие доходы. На местные бюджеты было возложено финансирование подавляющей части общегосударственных расходов, связанных с жизнеобеспечением населения (образования, здравоохранения, жилищно-коммунального хозяйства, местной и пищевой промышленности и др.). В свою очередь это предопределило изменение принципа формирования местных бюджетов. Размер местного бюджета стал определяться величиной расходов на местное хозяйство. Для обеспечения этих расходов из вышестоящего бюджета выделялся необходимый объем регулирующих доходов. Таким образом, местные бюджеты стали формироваться по следующей модели:

Преимущества этой модели в том, что I) достигается единство источников всех бюджетов, а следовательно, заинтересованность и ответственность органов власти всех уровней в развитии экономики на территории как налогообразующей базы; 2) создается механизм оказания финансовой помощи территориям; 3) правительство страны имеет реальные рычаги для регулирования экономического и социального развития территорий.

Преимущества этой модели были настолько очевидны, что она стала применяться позднее во многих странах, в том числе и в государствах с рыночной экономикой.

Практически эта модель используется в России в настоящее время и в первую очередь во взаимоотношениях региональных и местных бюджетов.

Вместе с тем такой способ распределения средств между бюджетами имеет ряд недостатков: 1) низка доля собственных доходов территориальных бюджетов; 2) велик элемент субъективности верхних уровней власти при определении величины отчислений от налогов в нижестоящие бюджеты, а следовательно, существует и зависимость от них; 3) такая система способствовала развитию иждивенчества отдельных территорий, стремившихся больше получить средств из вышестоящих бюджетов, не прилагая усилий к развитию территориальной экономики; 4) велики встречные и неоправданные потоки движения финансовых ресурсов с территории сначала в вышестоящий бюджет, а затем снова в нижестоящий; 5) это ведет и к централизации средств в вышестоящем бюджете, к ущемлению территориальных потребностей, к остаточному финансированию социальной сферы и тем самым к противостоянию между центром и территориями.

Совершенствование механизма распределения средств между бюджетами.Для устранения указанных недостатков велась работа по совершенствованию механизма распределения средств между бюджетами. Большой вклад в эту работу внес Научно-исследовательский финансовый институт (НИФИ) Министерства финансов, в частности, многолетние исследования по укреплению местных бюджетов, проводимые Г. Б. Поляком. Им были разработаны, обоснованы и в дальнейшем реализованы такие меры по совершенствованию межбюджетных отношений, как использование в качестве регулирующего источника платежей из прибыли предприятий союзного подчинения, а также введение долговременных, т.е. утвержденных на несколько лет, нормативов отчислений в местные бюджеты от регулирующих налогов.

С переходом к формированию местных бюджетов на основе долговременных нормативов отчислений от общегосударственных доходов актуальной стала проблема расчета величины этих нормативов, а следовательно, объективизации всего бюджетного планирования, которое должно было опираться на научно обоснованные показатели. Для расчета таких нормативов необходимо было решение ряда задач.

Прежде всего, Г.Б. Поляк предложил разработку системы долговременных социальных нормативов, определяющих уровень обеспеченности населения набором благ и услуг. Эти нормативы предлагалось рассчитывать дифференцированно для каждого региона с учетом плановых показателей их развития и уровней обеспеченности населения, достигнутых в каждом регионе.

Затем на основе социальных нормативов должны были быть рассчитаны финансовые нормативы бюджетных расходов на содержание социально-культурных учреждений и коммунально-бытовых предприятий.

Далее предлагалась следующая модель формирования местных бюджетов. С помощью социальных и финансовых нормативов должна была определяться нижняя граница размера затрат, которые могли быть произведены в регионах. Сверх этого уровня расходы могли быть произведены при условии изыскания в регионах дополнительных ресурсов. Финансирование мероприятий, связанных с экономическим и социальным развитием в регионах, следовало осуществлять в меру выполнения планов поступления средств в региональные бюджеты и в пределах имеющихся у местных органов власти средств, без оказания им помощи из вышестоящих бюджетов. Другими словами, расходная часть местного бюджета должна была определяться на основе плановых показателей развития региона и на базе социальных и финансовых нормативов затрат в расчете на одного жителя. Темпы роста этих расходов не должны были превышать темпов роста доходов, аккумулируемых в государственный бюджет на территории региона.

Для повышения роли и ответственности местных органов власти за результаты экономического и социального развития им необходимо было предоставить права самим определять направления использования бюджетных средств, а в целях повышения заинтересованности в более эффективном использовании средств оставлять в их распоряжении неиспользованные ассигнования. Кроме того, для усиления гарантированности расходов местных бюджетов, а также для укрепления финансовой базы местной администрации и обеспечения стабильности финансирования плановых мероприятий в рамках местных бюджетов всех уровней надо было создать резервные фонды.

Таким образом, на основе механизма бюджетного регулирования, дифференцированных нормативов отчислений от общегосударственных доходов и платежей в местные бюджеты от прибыли предприятий вышестоящего подчинения обеспечивался гарантированный минимум доходов местных бюджетов. Тем самым гарантировалась в определенной мере социальная защищенность населения каждой административно-территориальной единицы.

Для привлечения дополнительных финансовых ресурсов на общерегиональные цели предусматривалось создание внебюджетных фондов экономического и социального развития с открытием для них в банках отдельных счетов и субсчетов для финансирования целевых программ и отдельных мероприятий.

Для углубления хозрасчетных отношений и развития принципа самофинансирования регионов к вопросу о формировании их бюджетов Г.Б. Поляк предлагал подойти с принципиально новой позиции — отказаться от разделения доходов местных бюджетов на собственные и отчисления от доходов вышестоящих бюджетов и перейти к территориальному принципу формирования и распределения государственных бюджетных доходов.

Для технического осуществления этого принципа им в 1986 г. была разработана, а затем представлена на обсуждение Научно-методологического совета Министерства финансов СССР модель формирования территориальных бюджетов, которая позже получила условное название «котловая», или «одноканальная», и была включена в концепцию перевода на новые принципы хозяйствования ряда регионов.

Суть этой модели заключается в следующем. Все платежи в бюджет предприятий и организаций союзного, республиканского и местного подчинения, государственные и местные налоги, все бюджетные доходы, мобилизуемые в регионе, должны направляться на открытый в каждом районе, городе общий счет государственного бюджета СССР. С этого счета по утвержденным Верховным Советом СССР долговременным нормативам банк распределяет средства между союзным бюджетом и бюджетом союзной республики независимо от воли предприятий и органов управления всех уровней. Для нижестоящих бюджетов норматив утверждается Верховным Советом союзной республики, сессиями областного, районного Совета народных депутатов. Следовательно, каждое предприятие, каждый гражданин выступали плательщиками одновременно в союзный, республиканский и местный бюджеты. Союзный бюджет и каждый территориальный бюджет должны были получать свою долю от общей суммы средств, поступивших в государственный бюджет СССР на территории региона, т.е. от территориальных бюджетных доходов (ТБД).

С внедрением такого принципа распределения ТБД теряло смысл и разделение предприятий на союзные, республиканские и местные.

Формирование территориального бюджета на основе указанного принципа теснее связывало его с результатами экономического развития региона, позволяло уже на этапе бюджетного планирования соизмерять размер территориальных доходов с доходами регионального бюджета, реальнее планировать расходы бюджета, определять направления выявления резервов в региональной экономике. Повышалась заинтересованность и ответственность союзных, республиканских и местных органов власти за конечные результаты экономического развития всех предприятий, территории, так как источником всех бюджетов будет общий ТБД. В ходе перестройки механизма формирования бюджетов должен был быть решен ряд вопросов, в том числе и такой: кому должен быть установлен пятилетний норматив отчислений от ТБД? Предлагались следующие варианты:

1) норматив отчислений в процентах от общей суммы ТБД устанавливается для территориального бюджета, оставшаяся часть направляется в вышестоящие бюджеты;

2) по установленным нормативам в процентах от общей суммы ТБД средства направляются в вышестоящие бюджеты, оставшаяся часть — в местный бюджет;

3) в каждый из вышестоящих бюджетов направляется твердо зафиксированная абсолютная сумма ТБД, оставшаяся часть — в местный бюджет.

Далее предлагалось, что для повышения ответственности и заинтересованности* нижестоящих территорий в конечных результатах хозяйственной деятельности всех предприятий более приемлемыми были второй и третий варианты, когда территориальные бюджеты формировались бы на основе остаточного принципа распределения ТБД после внесения в вышестоящие бюджеты сумм в виде своеобразного налога с территории.

Третий вариант интересен был не только для нижестоящих территорий, которым он давал максимальные возможности для выявления внутри региональных резервов, но и для вышестоящих, так как фиксированный норматив обеспечивал гарантированные объемы средств их бюджетов.

Необходимо было также определить, единый или дифференцированные нормативы следует применять. Если установить единый для всех территорий норматив формирования бюджетов, то в силу сложившихся уровней экономического и социального развития у части территорий бюджет, сформированный по этому нормативу, мог быть меньше достигнутого, а у части — больше. Для устранения этих противоречий предлагалось несколько путей:

1) выделение из вышестоящих бюджетов дотаций и субвенций тем территориям, в бюджете которых будет недостаточно средств для финансового обеспечения социальных нормативов;

2) территории, у которых в результате применения единого норматива отчислений от территориального дохода будет выявлено в процессе планирования бюджетов средств больше, чем необходимо для удовлетворения социальных нормативов, должны перечислить эти средства в вышестоящий бюджет;

3) для регулирования бюджетов союзных республик предлагалось создание межреспубликанского фонда финансовой помощи. Формироваться он мог за счет отчислений от территориального дохода каждой республики. Для всех республик устанавливался единый норматив отчислений в этот фонд от ТБД. Выделение республикам средств из этого фонда определялось Верховным Советом СССР с учетом не только потребности каждой республики, но и ее вклада в национальный доход страны. Средства, спланированные республикой по единому нормативу отчислений от ТБД и превышающие ее потребность для удовлетворения по социальным нормативам, перечислялись в межреспубликанский фонд.

Определение для всех республик единых нормативов отчислений от ТБД в союзный бюджет и в межреспубликанский фонд и распределение последнего на основе, решений Верховного Совета СССР создавало бы более здоровую обстановку в экономических взаимоотношениях союзных республик, так как устанавливались равные обязанности всех республик в формировании союзного бюджета и межреспубликанского фонда. Распределение межреспубликанского фонда Верховным Советом СССР делало процесс бюджетного планирования более демократичным и гласным, позволяло снизить влияние субъективных факторов на формирование территориальных бюджетов. Этот же принцип должен был использоваться в республиках для формирования нижестоящих бюджетов.

Предлагалось также составление двух территориальных бюджетов — бюджета эксплуатационных расходов и инвестиционного бюджета. Социальные нормативы в первую очередь должны были гарантировать поступление средств в бюджет для финансирования эксплуатационных расходов, т.е. средств, необходимых для содержания уже действующих предприятий и учреждений. Инвестиционный же бюджет должен был формироваться в значительной мере за счет ресурсов, полученных сверх гарантированного минимума, т.е. средств, зависящих от конечных результатов хозяйственной деятельности в регионе.

Разработанная Г.Б. Поляком модель формирования местных бюджетов была предусмотрена как один из вариантов совершенствования в порядке эксперимента финансово-бюджетного механизма при подготовке концепций перевода на принципы самоуправления и самофинансирования Московской, Крымской, Курганской областей, Хакасской автономной области, городов Кировограда, Евпатории и др.

Однако с распадом СССР эта работа была прекращена. В дальнейшем часть элементов этой модель была использована в 90-е годы при разработке механизма совершенствования межбюджетных отношений.

В 1992—1993 гг. в России работала организованная Всемирным банком реконструкции и развития группа иностранных специалистов. Она занималась вопросами развития бюджетного федерализма в России. По ее рекомендации в механизм межбюджетных отношений в 1994 году был введен новый элемент — трансферты. Для этого был создан Фонд финансовой поддержки регионов, формирующийся за счет средств федерального бюджета. Регионы, нуждающиеся в финансовой помощи, стали получать средства из этого фонда в виде трансферта. Объем трансферта рассчитывается по формуле, учитывающей налоговый потенциал региона, т.е. территориальные бюджетные доходы и численность населения региона.

Большинство предприятий имеют в своей организационной структуре головной офис и несколько бизнес-единиц — магазинов, филиалов. Следовательно, возникает вопрос: как рационально распределить между этими бизнес-единицами расходы головного офиса — административные, финансовые и маркетинговые? При этом важно справедливо отразить финансовый результат каждой бизнес-единицы.

При бюджетировании выделяют центры финансовой ответственности (ЦФО): центры доходов и центры расходов. Это привело к тому, что функциональные бизнес-единицы анализируются обособленно, при этом головной офис рассматривается как отдельная ветвь, которая несет расходы. Действительно, при подготовке бюджета гораздо эффективнее считать отдельно по центрам.

Однако при этом сложно выяснить, как на самом деле обстоят дела. Содержание головного офиса обязательно должно отразиться на финансовом результате всех филиалов. Поговорим о том, как выбрать оптимальный метод распределения административно-управленческих расходов между филиалами

Методы распределения административно-управленческих расходов между подразделениями

Рассмотрим все три метода на примере ООО «Ювелир Элит». Исходные данные по предприятию представлены в табл. 1. В составе предприятия — пять магазинов. Анализируемый период — март 2018 г.

Согласно отчету общая выручка по магазинам составила почти 7,5 млн руб. Операционная прибыль равна 1,6 млн руб., т. е. рентабельность — 22 %.

В целом финансовые показатели нормальные, уровень рентабельности допустимый. Магазины № 3 и № 5 специализируются на продаже дорогостоящих бриллиантовых украшений, потому выручка колеблется в размерах 970 и 720 тыс. руб., что меньше, чем в других магазинах. Однако маржа и рентабельность высокие — до 30 %.

Магазины № 2 и № 4 ориентированы на массовые продажи золотых и серебряных украшений. Обороты магазинов выше 2 млн руб. в месяц, рентабельность — 19 %.

Магазин № 1 продает изделия для среднего класса, потому и показатели среднестатистические в сравнение с остальными точками.

Магазины также соблюдают границы финансовой модели, т.е. функциональные расходы не превышают 30% выручки (2200 / 7470 × 100 = 29,4 %).

Головной офис обеспечивает бесперебойную деятельность магазинов, несет административные, коммерческие и финансовые расходы.

Административные расходы подразумевают содержание административно-управленческого аппарата (руководства, финансовой службы, директора по развитию). Коммерческие расходы включают затраты на маркетинг и рекламу, а также содержание коммерческой службы. Финансовые расходы — это кредит и проценты по кредиту в банке, который обеспечивает постоянную закупку ювелирных изделий.

Рассмотрим общий отчет по предприятию (табл. 2).

Сводный отчет о финансовом результате — это агрегированная модель бухгалтерской формы 2 «Отчет о прибылях и убытках». Его цель — свести основные статьи доходов и расходов и расчетные экономические показатели, такие как маржа и рентабельность.

Таким образом, нам надо распределить административные, коммерческие и финансовые расходы между магазинами. Применим указанные выше три основных метода и сравним полученные результаты.

В управленческом учете расходы головного офиса распределять между магазинами нужно обязательно.

Поговорим о том, как оценить эффективность работы магазинов, когда они выполняют планы продаж и сохраняют расходную часть в пределах установленного лимита (30 % от выручки). Посмотрим, как меняется прибыль каждого магазина в зависимости от выбранного метода распределения затрат.

В таблице 3 приведены результаты расчетов по первому методу — равномерное распределение расходов головного офиса между подразделениями.

Сумма всех офисных расходов = 610 + 130 + 90 = 830 тыс. руб. Если распределять их равномерно, на каждый магазин ложится по 166 тыс. руб. (830 / 5). По итогам расчета с помощью первого метода мы видим, что самую высокую прибыль принесли магазины массовых продаж № 2 и № 4 — 244 и 264 тыс. руб. соответственно. При этом магазин № 5 показал самый маленький финансовый результат — 34 тыс. руб., рентабельность — 5 %. Возникают два вопроса: целесообразно ли содержать такой магазин и действительно ли этот магазин сработал хуже всех?

Главное преимущество данного метода, безусловно, простота расчета. Однако, несмотря на свою популярность, этот метод не имеет глубокого экономического смысла.

Логично полагать, что генеральный директор руководит всеми филиалами, а реклама и финансы расходуются в одинаковом размере для каждого магазина, потому и нет смысла считать как-то иначе. Но если работники магазинов получают зарплату в форме процента из чистой прибыли, то можно с уверенностью сказать, что предприятие несправедливо считает им зарплату. Потому как такой метод распределения расходов «пустой», он переоценивает одни магазины и недооценивает результаты других. Пользоваться таким методом крайне неэффективно.

К сведению

Иногда данный метод может быть полезен — например, когда планируется открытие нового магазина, нужно знать среднюю нагрузку в виде административных расходов на магазин. Для этого проводят ретроспективный анализ, сумму общих административно-управленческих расходов делят на количество магазинов и таким образом выводят среднюю сумму административно-управленческих расходов на один магазин.

Некоторые предприятия осознали, что не может такого быть, чтобы офисные расходы влияли на прибыль филиалов в одинаковой мере, и подключили в расчет выручку.

В. С. Торосян,

ведущий экономист, финансовый аналитик

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 8, 2018.

Поговорим о том, как выбрать для предприятия предпочтительный вариант распределения косвенных расходов. Каждый из методов распределения косвенных расходов проиллюстрирован расчетами, которые вы можете использовать в работе, скачав наши формы и подставив свои данные.

Себестоимость продукции — один из самых важных экономических показателей, который во многом определяет эффективность производственно-хозяйственной деятельности предприятия.

По способу включения в себестоимость готовой продукции все затраты делятся на прямые и косвенные.

Прямые расходы можно сразу отнести на себестоимость конкретного вида выпускаемой продукции. Это затраты, связанные с производством отдельного вида продукции (выполнением определенных работ, оказанием отдельных услуг). В бухгалтерском учете прямые расходы учитываются на счете 20 «Основное производство».

Примеры прямых расходов:

• прямые материальные затраты (на сырье, материалы, используемые в процессе выпуска продукции, полуфабрикаты и комплектующие);

• затраты на энергию и топливо для основного производственного оборудования;

• затраты на оплату труда (заработная плата основного производственного персонала и страховые взносы с нее);

• амортизация основного производственного оборудования;

• затраты на оплату работ и услуг производственного характера, выполняемы сторонними организациями;

• арендные платежи за арендуемое имущество, используемое в процессе производства.

Косвенные расходы — это затраты, которые связаны с производством нескольких видов продукции (работ, услуг). Напрямую они не могут быть отнесены на конкретный вид продукции, поэтому распределяются по видам продукции косвенно (условно) в соответствии с выбранной на предприятии методикой и базой распределения.

От выбранного метода распределения косвенных расходов зависит удельный вес затрат в производстве данного вида продукции.

Предприятие должно выбрать для себя предпочтительный вариант распределения косвенных расходов и закрепить его в учетной политике.

СТРУКТУРА КОСВЕННЫХ РАСХОДОВ

К косвенным расходам относятся:

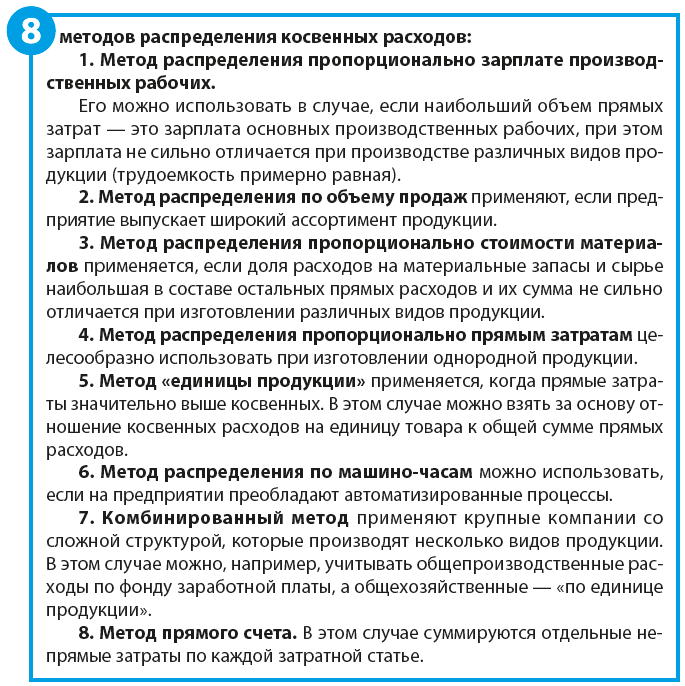

МЕТОДЫ РАСПРЕДЕЛЕНИЯ КОСВЕННЫХ РАСХОДОВ

Распределение расходов на прямые и косвенные зависит от отраслевых особенностей предприятия, организации производства и принятого метода расчета себестоимости.

Косвенные расходы, в свою очередь, могут распределяться в два этапа:

Важный момент — предварительно нужно выбрать базу (показатель) распределения.

Рассмотрим примеры распределения косвенных расходов по видам продукции и их влияние на финансовый результат на небольшом предприятии по производству кожгалантереи «Соло» и выберем оптимальный способ распределения косвенных расходов для этого предприятия.

Ситуация 1

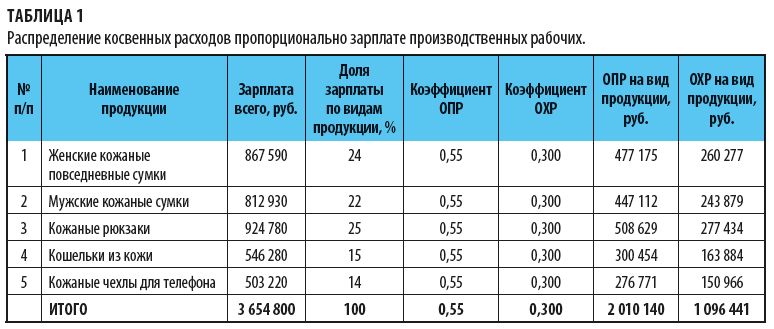

Согласно учетной политике общепроизводственные и общехозяйственные расходы, произведенные за отчетный месяц, распределяются пропорционально зарплате производственных рабочих.

База распределения — фонд оплаты труда основного персонала.

Заработная плата производственного персонала за месяц — 3 654 800 руб.

Общепроизводственные расходы (ОПР) за месяц составили 2 010 140 руб., общехозяйственные расходы (ОХР) — 1 096 441 руб.

Сначала рассчитаем коэффициенты косвенных расходов (общепроизводственных и общехозяйственных):

• коэффициент общепроизводственных расходов (КОПР):

где ЗПр — зарплата рабочих;

• коэффициент общехозяйственных расходов (КОХР):

• КОПР = 2 010 140 / 3 654 800 = 0,55;

• КОХР = 1 096 441 / 3 654 800 = 0,30.

Результаты распределения косвенных расходов пропорционально зарплате основного персонала по видам продукции приведены в табл. 1.

Итак, мы видим, в каких пропорциях косвенные расходы (ОПР и ОХР) распределились на каждый вид продукции.

Чтобы проанализировать распределение косвенных расходов по элементам затрат, сформируем табл. 2.

Из таблицы следует, что при распределении косвенных расходов наибольший объем общепроизводственных и общехозяйственных расходов по всем элементам затрат приходится на выпуск кожаных рюкзаков, поскольку процесс изготовления кожаных рюкзаков наиболее трудоемкий, соответственно, заработная плата рабочих, занятых производством данного вида продукции, самая большая.

Но так как зарплата значительно отличается при производстве разных видов продукции, делаем вывод, что метод распределения косвенных расходов пропорционально зарплате производственных рабочих нецелесообразен на данном предприятии.

Ситуация 2

Косвенные расходы распределяются пропорционально объему произведенной продукции (26 210 шт.). Посчитаем, правильно ли выбран метод распределения расходов.

С. С. Велижанская,

зам. гл. бухгалтера ФФБУЗ «Центр гигиены и эпидемиологии в Свердловской области в Октябрьском и Кировском районе город Екатеринбурга»

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 1, 2021.

Автор статьи

Читайте также: