Налоговые возмещения полученные от иностранных государств

Обновлено: 03.05.2024

С 2021 г. купонный доход облагается НДФЛ в общем порядке. Льготы по данному уровню дохода отменены. Однако продолжает действовать ряд налоговых вычетов и льгот для инвесторов, которые помогают оптимизировать налогообложение.

Налоговые вычеты и налоговые льготы — это не одно и то же. Вычетами может пользоваться только налоговый резидент РФ, а для льгот такого ограничения нет — ими может воспользоваться любое физическое лицо, в том числе и нерезидент РФ.

Налоговый вычет по НДФЛ — это сумма, которая уменьшает налоговую базу (величину дохода, облагаемого НДФЛ).

Налоговая льгота по НДФЛ — это сумма (и/или вид дохода), которая не облагается НДФЛ.

Налоговыми резидентами признаются физические лица, фактически находящиеся на территории Российской Федерации не менее 183 календарных дней в течение двенадцати следующих подряд месяцев (п. 2 ст. 207 НК РФ). Налоговыми резидентами могут быть как граждане РФ, так и иностранные граждане.

В 2021 г. в рамках инвестиционной деятельности действует несколько налоговых вычетов.

Два вычета по ИИС: на взносы и на доходы

Вычет на взносы предоставляется исходя из денежных средств, внесённых в календарном году на ИИС, но не более чем с 400 000 руб. Возврат производят из НДФЛ, удержанного по ставке 13% за указанный налоговый период. А значит, вернут 13% от суммы, внесённой на ИИС, но при этом не более налога, уплаченного в бюджет за этот год (п. 3 ст. 219.1 НК РФ). При этом доход, к которому применяется вычет, должен являться основным — это нововведение 2021 г. Подробнее об этом мы рассказывали в статье «2021: по какому доходу нельзя вернуть налог». Данный вычет можно получать ежегодно, если вы каждый год вносите средства на ИИС и за этот же год имеете основной доход. Договор на ведение ИИС должен действовать не менее трёх лет. Срок исчисляется с даты заключения договора. Если вы закрыли ИИС ранее минимального срока, то денежные средства, полученные до этого в рамках вычета, нужно вернуть, а налоговая инспекция вправе вменить пени.

Основные ограничения и требования:

-

возврат более 52 000 руб. за календарный год не положен;

На ИИС можно применять льготы по ценным бумагам высокотехнологичного сектора экономики и льготу пяти лет. Подробнее о них мы расскажем в следующей статье.

Вычет на доход предполагает освобождение от уплаты НДФЛ положительного финансового результата, полученного по операциям с ценными бумагами и производными финансовыми инструментами на ИИС. Данный вычет можно получить при закрытии ИИС, если прошло не менее трёх лет с даты заключения договора на ведение ИИС (п. 4 ст. 219.1 НК РФ).

Основные ограничения и требования:

-

по одному договору можно вносить на ИИС в течение календарного года не более 1 млн руб.;

Подробнее о вычетах вы узнаете из статьи «Выбор типа налогового вычета для ИИС».

Вычет по долгосрочному владению ценными бумагами

Данный вычет позволяет освободить от НДФЛ положительный финансовый результат от реализации (погашения) ценных бумаг, которые были у вас в собственности более трёх лет (п. 2 ст. 219.1 НК РФ). Размер освобождённой суммы в рамках применения вычета ограничен. За календарный год максимальная сумма вычета определяется следующим образом: нужно взять количество полных лет владения ценными бумагами и умножить их на 3 млн. За три года владения максимально можно освободить до 9 млн руб., за четыре года — до 12 млн руб., за пять лет — до 15 млн руб.

Подробнее обо всех условиях применения вычета можно узнать из статьи «Могу ли я получить вычет по долгосрочному владению ценными бумагами?».

Основные ограничения и требования:

-

сумма вычета за календарный год ограничена;

Вычет по долгосрочному владению нельзя применять при реализации ценных бумаг на ИИС. Однако возможно купить ценные бумаги на ИИС, которые подпадают под вычет по долгосрочному владению, но не продавать их. А когда вы будете закрывать ИИС, эти ценные бумаги можно будет перевести на обычный брокерский счёт. Если они пробыли в вашей собственности минимум три года, то можно продать их и применить вычет по долгосрочному владению ценными бумагами. Такую возможность подтверждает Минфин России в своём письме от 26.10.2016 № 03-04-07/62308. Общий срок собственности включает в себя время, в течение которого ценные бумаги находились на ИИС. Данный способ оптимизации подойдёт, если вы выбрали на ИИС вычет на взносы. При вычете на доход оптимизация может быть интересна, если ценная бумага просела в цене и фиксировать убыток на ИИС вам не выгодно. В таком случае при закрытии ИИС можно перевести бумаги на обычный брокерский счёт и дождаться благоприятного периода для продажи.

Можно рассмотреть и другую стратегию. Например, вы получаете вычет на доход по ИИС и активно покупаете и продаёте активы, не удерживая их долго на своём счёте. В рамках вычета на доход неважно, сколько времени ценные бумаги были у вас во владении, главное — зафиксировать прибыль.

При этом вы покупаете ценные бумаги на обычном брокерском счёте, применяя стратегию долгосрочного инвестирования. Вы держите активы в собственности как можно дольше и в дальнейшем планируете применить вычет по долгосрочному владению (более трёх лет) или льготу пяти лет.

Финансовые результаты и активы по ИИС и по обычному брокерскому счёту учитываются отдельно.

Если вы приобрели ценную бумагу до 2014 г., то можно рассмотреть оптимизацию через родственников, как описано в статье «Налогообложение при дарении ценных бумаг близким родственникам». Можно также рассмотреть вариант применения льготы пяти лет, если соблюдаются необходимые условия.

Вычет по переносу убытков на будущее

Если по итогам года получен убыток, то на его сумму можно уменьшить налоговую базу в будущем (ст. 220.1 НК РФ), то есть вернуть 13% от суммы убытка.

Убыток, полученный по операциям с ценными бумагами, может уменьшать налоговую базу только по операциям с ценными бумагами. То же самое и с производными финансовыми инструментами — убыток, полученный с ПФИ, может уменьшать налоговую базу только по операциям с ПФИ. Все эти активы должны являться обращающимися на организованном рынке ценных бумаг. Обо всех условиях получения вычета вы можете узнать из статьи «В каких случаях можно перенести убытки на прибыльные года?».

Данный вычет можно получить только через налоговую инспекцию при представлении декларации 3-НДФЛ по окончании прибыльного календарного года. До тех пор, пока прибыльный год не завершён, перенести на него убытки нельзя.

Основные ограничения и требования:

- на прибыль прошлых лет убытки не переносятся;

- убытки по инструментам, признанным необращающимися, не переносятся;

В рамках оптимизации можно посоветовать стратегию, аналогичную стратегии с вычетом по долгосрочному владению ценными бумагами. По окончании договора ИИС доход будет облагаться НДФЛ, если вы применяете вычет на взносы. Значит, выгодно продать столько убыточных ценных бумаг, сколько будет необходимо для сведения дохода к нулю, то есть чтобы не было налога. Оставшиеся просевшие ценные бумаги можно вывести при закрытии ИИС на брокерский счёт и продать их. В течение года убыток от просевших ценных бумаг будет просальдирован брокером с прибыльными операциями по обычному брокерскому счёту. Если брокерский счёт пустой, то, продавая просевшие ценные бумаги, брокер по году зафиксирует убыток. А поскольку убыток зафиксирован на обычном брокерском счёте, то к нему можно применить вычет по переносу убытка на будущие прибыльные налоговые периоды (этим вычетом запрещено пользоваться только если убыточная операция происходит на ИИС). В нашем случае убыток фиксируется на брокерском счёте.

В рамках вычета на доход по ИИС выгодно, чтобы при закрытии ИИС доход был максимально большим, так как размер вычета на доход не ограничен. Продавать просевшие ценные бумаги и уменьшать доход на ИИС — невыгодно. Более выгодно при закрытии ИИС перевести все просевшие ценные бумаги на обычный брокерский счёт, продать их и просальдировать образовавшийся убыток с доходом (при его наличии) на брокерском счёте, тем самым уменьшив доход, а значит, и налог. Если брокерский счёт пустой или финансовые результаты по инструментам между собой не сальдируются, то надо действовать по аналогии с вышесказанным — фиксировать убыток и в дальнейшем получать право на его перенос.

Понравилась статья? Помогите сделать следующую ещё лучше – присылайте в редакцию свои впечатления, пожелания и предложения по улучшению нашей работы! Сделать это можно через форму обратной связи. Там же клиенты «Открытие Брокер» могут задать свои вопросы о налоговых правах и обязанностях инвесторов – наши специалисты проконсультируют вас абсолютно бесплатно.

Наиболее распространенными видами дохода от источников за пределами РФ являются:

Налоговые последствия

В случае, если налоговый резидент РФ получает доход от источников за пределами РФ (зарубежный доход), то он обязан самостоятельно в срок до 30 апреля (см. наш Налоговый календарь) каждого года задекларировать такой доход, исчислить и уплатить с него налог - НДФЛ. Ставка НДФЛ, применяемая для резидентов - 13%.

Обращаю внимание, что обязанность по декларированию и уплате налога с зарубежного дохода в РФ лежит только на налоговых резидентах РФ, т.е. лицах, которые по итогам конкретного отчетного налогового периода (год) находились в РФ более 183 дней (при этом, неважно, когда именно лицо стало "набирать" указанные 183 дня, главное, что в отчетном году лицо суммарно в течение 12 следующих друг за другом месяцев находилось на территории РФ).

Избежание двойного налогообложения. Зачет налога, уплаченного в иностранном государстве

В случае, если с полученного за рубежом дохода иностранное государство удерживает налог (например, такое чаще всего происходит, например, при получении дохода от сдачи в аренду недвижимости), то Вы вправе зачесть сумму налога, уплаченного в иностранном государстве по соответствующей ставке с налогом, подлежащим уплате в РФ по ставке 13%. Если сумма уплаченного за рубежом налога - выше 13%, то в РФ ничего платить не нужно (но и возврата налога - также не предусмотрено), в случае же, если сумма уплаченного за рубежом налога - меньше 13%, то в РФ необходимо доплатить до 13%. В ФНС, при этом, необходимо предоставить документ из компетентного органа иностранного государства (иностранная ФНС), подтверждающий факт и размер уплаченного в иностранном государстве налога.

Обращаю Ваше внимание, что очень часто в некоторых странах при расчете базы возможно принимать к вычету некоторые связанные с доходом расходы - например, при получении за рубежом арендных платежей в некоторых странах возможно принять в расходы коммунальные платежи, платежи, связанные с недвижимостью и т.д. Таким образом, даже если ставка в такой стране будет выше 13%, то фактически уплаченная сумма налога может оказаться меньшей, чем 13% с общей суммы дохода (т.к. в РФ базой будет являться вся сумма дохода, без каких-либо расходов). Таким образом для верного расчета рекомендую именно сравнить две суммы - сумму дохода, полученного в иностранном государстве и сумму налога, уплаченного в иностранном государстве - и оценить, составляет ли сумма налога больше либо меньше 13%.

Если сумма уплаченного за рубежом налога - выше 13%, то формально в РФ необходимо заполнить и подать 3-НДФЛ, с указанием в ней суммы дохода и суммы налога, уплаченных в иностранном государстве и кода, указывающего на отсутствие налога к уплате. Однако, за непредставление такой декларации возможно применение штрафа только в размере 1 000 руб. - ст.119 НК РФ (ввиду отсутствия неплаченного налога).

Место уплаты налога по разным видам дохода, а также ставки налога регулируются соглашениями об избежании двойного налогообложения с конкретными государствами. Возможность зачета уплаченного налога также возможна только в случае наличия такого соглашения между РФ и страной, где Вы заплатили налог. В случае, если такое соглашение не заключено или не ратифицировано (напр., с Эстонией), то налог возможно будет необходимо заплатить дважды - в стране - источнике выплаты и в стране налогового резидентства получателя дохода.

Ответственность за неуплату налога

1) ст. 119 НК РФ - непредставление декларации - штраф 5% от суммы неуплаченного налога за каждый полный и неполный месяц просрочки (начиная с 01 мая), но не более 30% и не менее 1 000 руб.

Срок давности - 3 года с 01 мая года, в котором необходимо было подать Декларацию 3-НДФЛ

Если прибыль была получена налогоплательщиком в 2014 г., то декларация 3-НДФЛ должна быть подана до 30 апреля 2015 г.

Срок давности истекает: 01.05.2015 г.+ 3 года = 01.05.2018 г.

2) ст.122 НК РФ - Неуплата или неполная уплата сумм налога в результате занижения налоговой базы, иного неправильного исчисления налога - 20% от суммы неуплаченного налога (40% - если будет доказан умысле на неуплату налога)

Срок давности - 3 года с 01 января года следующего за годом, в котором необходимо было уплатить НДФЛ в бюджет.

В 2019 г. проводится камеральная проверка за 3 предыдущих отчетных года - 2016, 2017, 2018. Если прибыль была получена налогоплательщиком в 2014 г., то налог с нее должен быть заплачен до 15 июля 2015 г.

Срок давности истекает: 01.01.2016 г.+ 3 года = 01.01.2019 г.

Налогоплательщик освобождается от ответственности за данное правонарушение, если им самостоятельно исчислен и уплачен в бюджет налог ДО того, как ФНС направило налогоплательщику соответствующее предписание.

3) пени в размере 1/300 ставки рефинансирования ЦБ за каждый день просрочки (начиная с 15 июля)

4) ст.ст. 198 УК РФ - уклонение от уплаты налогов в особо крупном размере.

Срок давности - 2 года

Валютное регулирование и валютный контроль

Как правило, в большинстве случаев зарубежный доход зачисляется на зарубежный счет, открытый российским налоговым резидентом в иностранном банке. В этой связи, если российский налоговый резидент является также и российским валютным резидентом, то он обязан:

При этом статусы налогового и валютного резидента РФ соотносятся следующим образом:

- налоговые резиденты - п.2 ст.207 НК РФ - лица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. Указанный период не прерывается на периоды выезда лица за пределы РФ на срок менее шести месяцев для лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья;

- валютные резиденты - ст.1 ФЗ-173 "О валютном регулировании и валютном контроле" - граждане РФ и иностранные граждане, имеющие российский ВНЖ.

Валютное законодательство РФ - ФЗ-173 "О валютном регулировании и валютном контроле" - устанавливает, что с 2020 года зачисление валютными резидентами РФ денежных средств от валютных нерезидентов на их зарубежные банковские счета возможно по любым основаниям, при условии, что такой банковский счет открыт в стране, с которой у России имеется соглашение об автоматическом обмене финансовой информацией или в стране ЕАЭС - п.5.2. ст. 12 ФЗ 173 "О валютном регулировании и валютном контроле".

Ответственность за нарушение валютного законодательства

Напоминаю, что штраф за совершение незаконных валютных операций по зарубежному счету составляет от 75% до 100% от суммы незаконной валютной операции - ст.15.25 КоАП РФ.

Как ФНС может узнать о наличии у лица дохода за рубежом

Информация о наличии у российского налогового резидента иностранного счета, а также данные об остатках на начало и конец отчетного периода, а также суммы всех поступлений и списаний по счету будет передана в РФ в рамках автоматического обмена налоговой информацией, который впервые состоялся в сентябре 2018 года за 2017 год. Передача информации в дальнейшем будет осуществляться в сентябре каждого года за прошедший год.

Платить налоги – обязанность каждого налогоплательщика. При этом налоги не должны взиматься дважды за один и тот же доход.

Физические лица и компании, которые являются налоговыми резидентами РФ, могут зачесть налог, уплаченный с полученного зарубежного дохода.

Какие налоги, уплаченные в иностранном государстве, можно зачесть в России?

Возможность зачета в России налогов, уплаченных за рубежом, установлена налоговым законодательством РФ и действует в отношении следующих видов налогов:

- налог на прибыль;

- налог на имущество организаций;

- НДФЛ.

Зачет должен быть предусмотрен соглашением об избежании двойного налогообложения (по тексту – Соглашение).

Как зачесть физическому лицу налоги, уплаченные за рубежом?

Физическое лицо может зачесть уплаченный налог за рубежом, если это прописано в Соглашении со страной, где получен доход (п. 1 ст. 232 НК РФ, письма ФНС РФ от 09.12.2020 № БС-4-11/20298@, Минфина РФ от 03.12.2020 № 03-04-07/106247). Ведь нормы международного права имеют приоритет над российскими (п. 1 ст. 7 НК РФ).

Зачет налога осуществляет российская налоговая инспекция на основании данных, представленных физическим лицом – декларации по форме 3-НДФЛ и документов, подтверждающих уплату налога в стране получения дохода (п. 2 – п. 4 ст. 232 НК РФ).

Например, налоговый резидент РФ получает доход от сдачи в аренду недвижимости в Турции.

У России с Турцией заключено Соглашение (подписано в г. Анкаре 15.12.1997). В нем прописана возможность оплаты налога с дохода от недвижимого имущества в одном из двух государств – ст. 6 Соглашения (письмо Минфина РФ от 21.11.2012 № 03-04-05/4-1325).

Физическое лицо может оплатить налог в Турции, исходя из норм местного законодательства, в котором ставка налога зависит от размера полученного дохода.

Предположим, что российский резидент заплатил налог по ставке 15%. Уплаченный налог он может зачесть в счет уплаты российского НДФЛ. В ст. 22 Соглашения прописана такая возможность. Но при этом вычет налога не должен превышать сумму налога, рассчитанного в Турции.

Если по российским законам налоговый резидент должен быть заплатить 20 тысяч рублей, а в Турции в пересчете на рубли он оплатил 22 тысячи, то разница в 2 тысячи рублей не возвращается (письмо ФНС РФ от 19.04.2017 № БС-4-11/7410@). Сам же НДФЛ будет зачтен в полном объеме.

Для зачета НДФЛ физическое лицо должно представить декларацию по форме 3-НДФЛ, в которой необходимо отразить сумму налога, уплаченную в Турции.

Сумма налога, уплаченная за границей, должна быть указана в строке 130 раздела 2 декларации.

К декларации нужно приложить документы, подтверждающие уплату налога в Турции. Документы должны быть заверены соответствующим уполномоченным органом и иметь нотариальный перевод на русский язык (п. 3 ст. 232 НК РФ).

Зачет НДФЛ можно осуществить в пределах 3-х лет.

То есть налог, уплаченный с аренды в 2020 году, можно заявить в 2021 – 2023 гг.

Как зачесть компании налоги, уплаченные за рубежом?

Российские компании могут зачесть налог на прибыль, уплаченный за рубежом, в счет российского налога (п. 3 ст. 311 НК РФ).

Чаще всего, российские компании получают дивиденды от участия в иностранных компаниях.

В этом случае налог, уплаченный с полученных дивидендов за границей, можно зачесть в счет российского налога, если это предусмотрено соглашением об избежании двойного налогообложения (п. 2 ст. 275 НК РФ).

При этом нельзя зачесть больше, чем сумма налога, которую заплатила компания за рубежом (п. 3 ст. 311 НК РФ, письмо Минфина РФ от 28.02.2021 № 03-03-06/1/106).

Например, российская компания получила дивиденды от участия в иностранной компании и заплатила налог за границей. Размер уплаченного за рубежом налога с дивидендов составил 30 тысяч рублей, а в России налог бы составил 25 тысяч рублей.

Российская компания может зачесть в полном объеме уплаченный за границей налог в счет уплаты российского налога на прибыль. При этом вернуть разницу в 5 тысяч рублей нельзя. Получается, что незачтенный налог нельзя считать переплатой и в то же время, его нельзя учесть в налоговых расходах (письмо Минфина РФ от 31.05.2017 №03-12-11/3/33520).

Для того чтобы избежать подобных ситуаций, нужно заранее просчитать налоговую нагрузку. Конечно, если соглашением предусмотрена вариантность уплаты налога.

Российская компания для проведения зачета должна представить в налоговую инспекцию декларацию, а также приложить к ней подтверждающие документы.

Для зачета зарубежного налога российская компания должна заполнить специальную декларацию «о доходах, полученных российской организации от источников за пределами РФ».

Помимо налога на прибыль, российские компании могут зачесть налог на имущество, который они заплатили с зарубежной недвижимости.

Отметим, что это правило работает только с юридическими лицами (п. 1 ст. 386.1 НК РФ).

Зарубежная недвижимость физических лиц не облагается налогом в России и, соответственно, зачет не проводится.

Брокер не является налоговым агентом и не удерживает налог с дивидендов, полученным от источников, которые находятся за пределами РФ. В этом случае налог удерживает сам иностранный эмитент по ставке своей страны.

Однако тот факт, что налог удержан с дохода, полученного в другом государстве, не освобождает вас как налогового резидента РФ отчитаться о данном доходе перед налоговой службой в своей стране. Для этого необходимо подать декларацию 3-НДФЛ.

В России вы обязаны уплачивать НДФЛ с дивидендов в размере 13%. Если источник дохода находится в иностранном государстве, с которым заключён договор (соглашение) об избежании двойного налогообложения, то вам следует доплатить только разницу. Например, при наличии

Узнайте, как ИИС может повысить доходность ваших инвестиций

Заполнение декларации через личный кабинет налогоплательщика

Иванов И.И. в 2019 году получил дивиденды от американской компании ААА. Выплата на одну акцию составила 0,56 долл. Поскольку г-н Иванов владеет 20 акциями компании, ему было начислено 11,20 долл. При наличии W-8BEN эмитент удержал налог по ставке 10% в размере 1,12 долл. На брокерский счёт Иванову фактически поступило 10,08 долл. 26.06.2019 г.

Факт удержания налога подтверждает брокерский отчёт, в котором проходит информация о том, что налог удержан эмитентом. Брокер сам не удерживает налог, а лишь транслирует переданную информацию. Если в брокерском отчёте не проходит информация об удержанной сумме налога, то следует запросить выписку из депозитария по выплаченным дивидендам иностранных компаний.

Ещё одним подтверждающим документом может выступать форма 1042-S. Её формирует эмитент и представляет в службу внутренних доходов США, а также направляет лицу, которому были выплачены дивиденды и удержан налог.

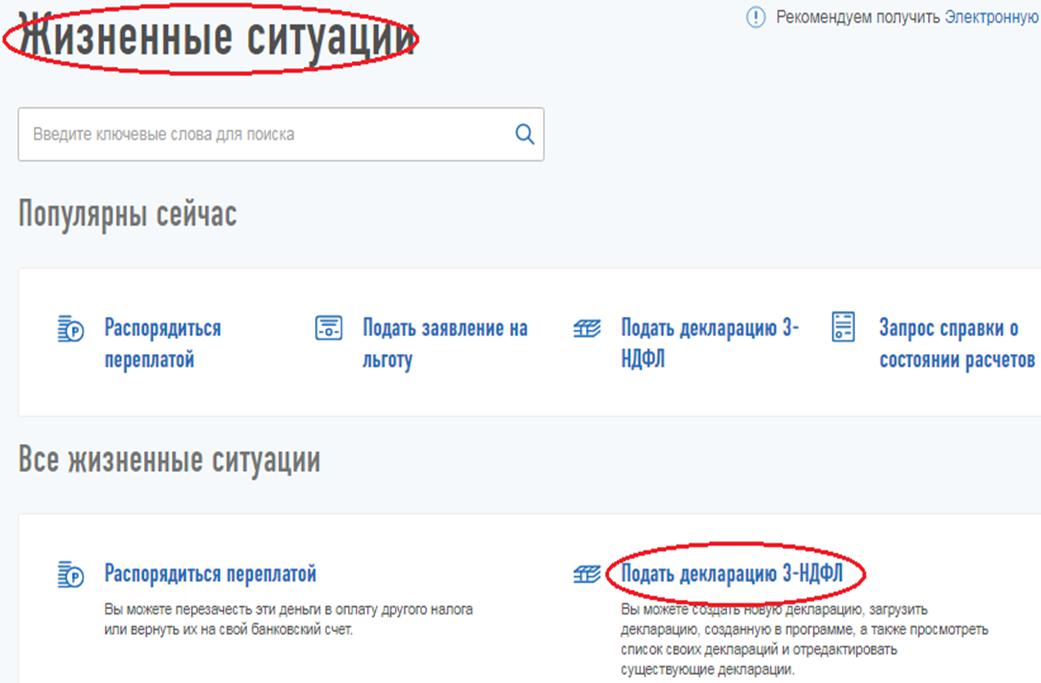

Переходим к заполнению декларации. Для этого в личном кабинете налогоплательщика нужно выбрать в меню пункт «Жизненные ситуации», в нём — «Подать декларацию 3-НДФЛ».

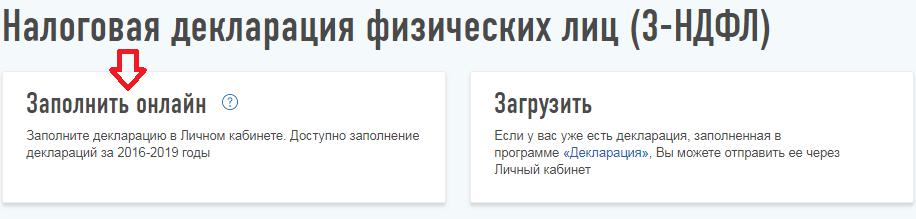

Далее выбираем способ заполнения декларации.

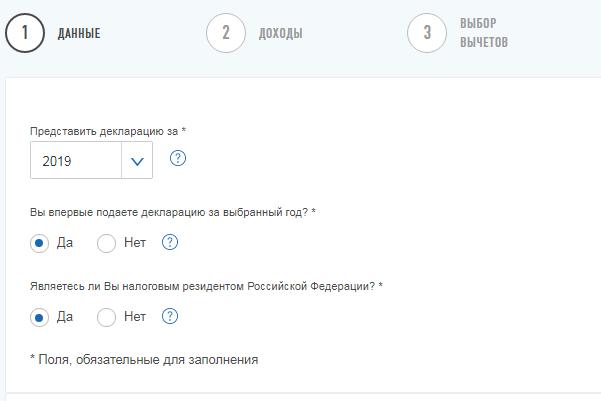

Сервис направит на вкладку, в которой содержатся общие сведения. Декларация за 2019 год представляется впервые, что и следует указать в соответствующих полях.

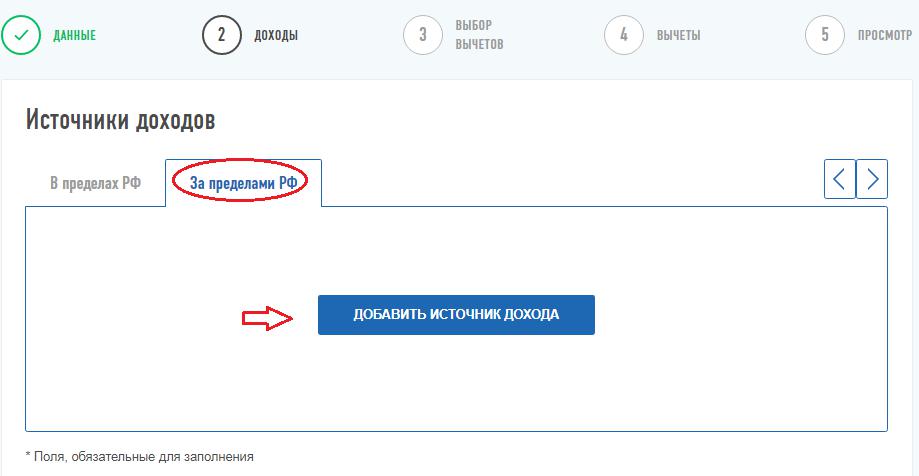

На следующей вкладке сервис предлагает перенести данные из справки 2-НДФЛ. Если данная справка уже загружена в ЛК, то сведения подтянутся автоматически. Но если декларация заполняется только для того, чтобы отчитаться об иностранных дивидендах, то информацию по справке 2-НДФЛ нужно удалить. Необходимо выбрать вкладку «За пределами в РФ» и нажать кнопку «Добавить источник дохода».

В появившемся окне следует внести наименование эмитента, а также код страны эмитента. Для США — 840.

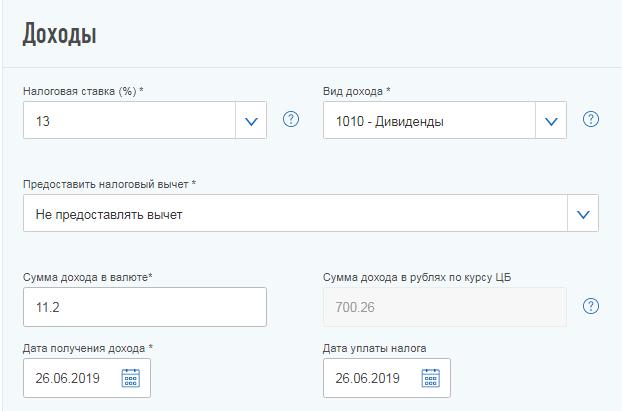

Ниже необходимо внести информацию о полученном доходе. Сначала указывается ставка налога, по которой данный доход должен облагаться, в РФ — 13%. Вид дохода — дивиденды, что обозначается кодом 1010. В данном случае сопровождающих расходов нет, поэтому следует выбрать «Не предоставлять вычет».

В строке «Сумма дохода в валюте» указывается сумма, которая была начислена, т.е. до удержания налога. В нашем примере — 11,20 долл. Ниже указываются даты получения дохода и уплаты налога эмитентом — 26.06.2019 г.

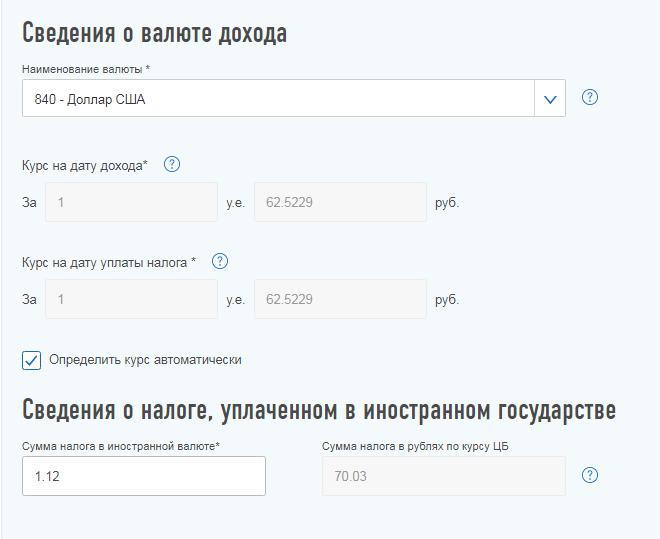

Далее вносится информация о валюте и ставится галочка, чтобы программа автоматически просчитала курс валюты на дату. В последней строке указывается сумма налога, которую удержал эмитент — 1,12 долл.

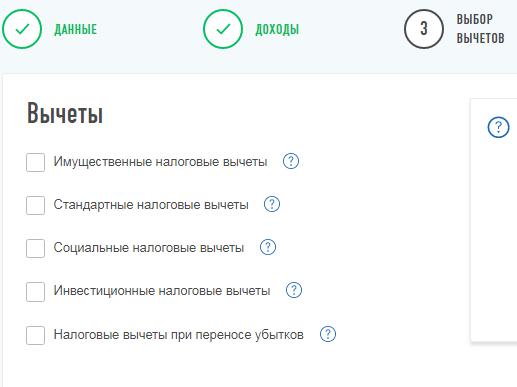

Далее программа направляет на вкладку «Вычеты». Её следует оставить пустой.

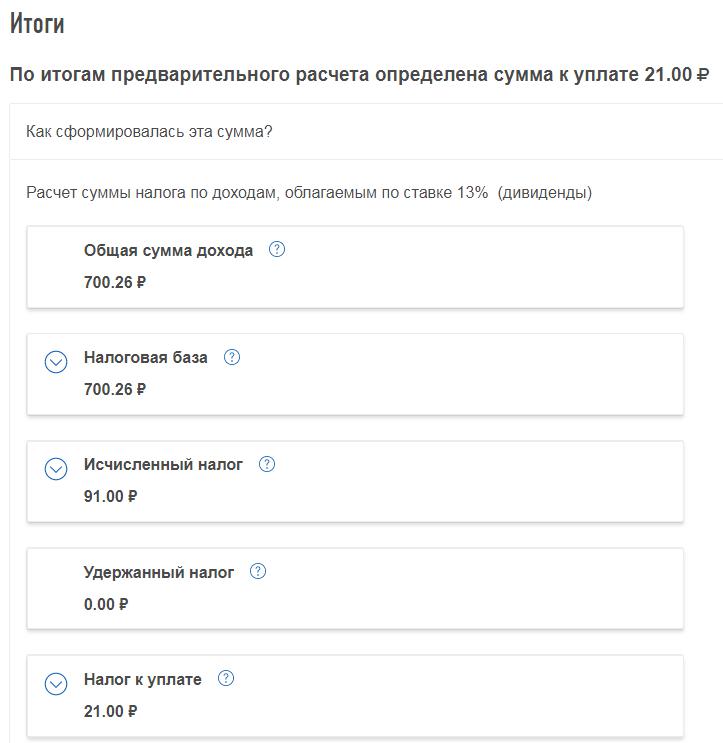

На итоговой вкладке будет прописана сумма, которую необходимо доплатить в бюджет. В нашем примере г-ну Иванову придётся доплатить 21 руб.

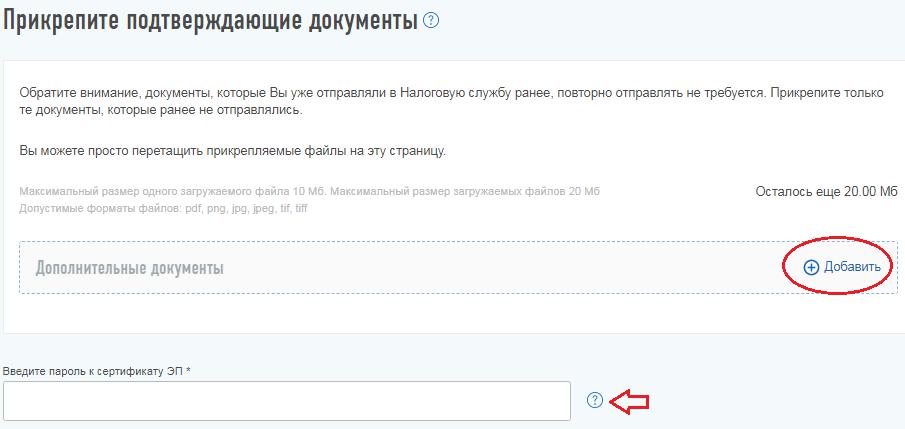

Ниже следует прикрепить комплект подтверждающих документов, в которых будет прописана информация о полученных дивидендах и удержанном налоге.

-

Брокерские отчёты. В «Открытие Брокер» их можно заказать в том числе через личный кабинет в разделе «Отчеты и налоги».

Когда документы приложены, декларацию можно отправлять в инспекцию. Для этого необходимо ввести пароль к неквалифицированной электронной подписи. После отправки данную декларацию уже нельзя редактировать.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Однако тот факт, что налог удержан с вашего дохода в иностранном государстве, не освобождает вас как налогового резидента РФ от обязанности отчитаться о данном доходе в России. Для этого необходимо подать налоговую декларацию.

Подать декларацию 3-НДФЛ за 2020 год следует не позднее 30 апреля 2021 г., и если по ней исчислен налог к уплате, то платёж необходимо произвести не позднее 15 июля 2021 г.

В России вы обязаны с иностранных дивидендов уплачивать НДФЛ в размере 13%. Если источник дохода находится в иностранном государстве, с которым заключён договор (соглашение) об избежании двойного налогообложения (ДИДН), то вам следует доплатить только разницу. Например, при наличии подписанной формы W-8BEN американские эмитенты в общем случае будут удерживать налог по ставке 10%. Вам останется подать декларацию 3-НДФЛ, приложить комплект документов, которые подтверждают, что 10% были удержаны, и доплатить в бюджет РФ 3%.

Если же у вас нет подписанной формы W-8BEN, американские эмитенты в общем случае будут удерживать налог по ставке 30%. Однако декларацию вы всё равно обязаны предоставить. А вот налога к уплате не будет, если есть подтверждение удержания налога в иностранном государстве. Также если сумма налога, уплаченная по месту нахождения источника дохода, превышает сумму налога в РФ, полученная разница не подлежит возврату из бюджета (п. 2 ст. 214 НК РФ).

Нарушение срока подачи декларации влечёт за собой штраф в размере 5% от суммы налога к уплате согласно этой декларации за каждый полный/неполный месяц со дня, установленного для представления декларации 3-НДФЛ, но не более 30% от указанной суммы и не менее 1000 руб. (п. 1 ст. 119 НК РФ).

Если декларация не представлена (или представлена, но с занижением базы), то за неуплату или неполную уплату налога, возникшую в результате занижения налоговой базы, на физлицо может быть наложен штраф в размере 20% от неуплаченной суммы налога или 40% при совершении деяния умышленно (п. 1, 3 ст. 122 НК РФ).

Пени при несвоевременной уплате НДФЛ начислят в размере 1/300 ставки рефинансирования ЦБ РФ за каждый просроченный день (после 15 июля).

Рассмотрим заполнение декларации через личный кабинет налогоплательщика.

Иванов Иван Иванович в 2020 году получил дивиденды от американской компании ААА. Выплата на одну акцию составила 0,56 долл. Поскольку г-н Иванов владеет 20 акциями компании, ему было начислено 11,2 долл. При наличии подписанной W-8BEN эмитент удержал налог по ставке 10% в размере 1,12 долл. 26 июня 2020 г. на брокерский счёт Ивану Ивановичу фактически поступило 10,08 долл.

Подтверждает факт удержания налога брокерский отчёт, в котором содержится информация о том, что налог удержан эмитентом. Напомню, что брокер сам не удерживает налог, а лишь транслирует переданную информацию. Если в брокерском отчёте не содержится информация об удержанной сумме налога, то следует запросить выписку из депозитария по выплаченным дивидендам иностранных компаний.

Ещё одним подтверждающим документом может выступать форма 1042-S. Её формирует эмитент и представляет в службу внутренних доходов США, а также лицу, которому были выплачены дивиденды и с которого был удержан налог. Эта форма подтверждает тот факт, что налог в США был удержан, однако для заполнения декларации она не подходит, т.к. в ней не отражаются даты выплаты дивидендов и эмитенты.

Переходим к заполнению декларации. Для этого в личном кабинете налогоплательщика нужно выбрать в меню пункт «Жизненные ситуации», в нём — «Подать декларацию 3-НДФЛ».

Автор статьи

Читайте также:

- Можно ли работать в мчс с погашенной судимостью

- Какие масляные фильтры бывают на судах

- Что делать если купил машину в залоге у банка судебная

- В каком порядке осуществляется осмотр местности и помещения в судебном заседании

- Порядок возбуждения надзорного производства и этапы прохождения дела в суде надзорной инстанции апк