Налоговые инспекции выполняют функции в системе управления общегосударственными финансами

Обновлено: 11.05.2024

II. Задачи и функции

15. Главной задачей Государственной налоговой службы Российской Федерации является контроль за соблюдением законодательства о налогах, правильностью их исчисления, полнотой и своевременностью внесения в соответствующие бюджеты государственных налогов и других платежей, установленных законодательством Российской Федерации и республик в ее составе, органами государственной власти краев, областей, автономных образований, городов Москвы и Санкт - Петербурга, районов, городов, районов в городах в пределах их компетенции.

16. Центральный аппарат Государственной налоговой службы Российской Федерации, реализуя права и исполняя обязанности, предусмотренные Законом РСФСР от 21 марта 1991 г. "О Государственной налоговой службе РСФСР" и налоговым законодательством в Российской Федерации, руководит работой государственных налоговых инспекций и выполняет следующие основные функции:

а) проводит непосредственно и организует работу государственных налоговых инспекций по осуществлению контроля за соблюдением законодательства о налогах и других платежах в бюджет;

б) осуществляет возврат излишне взысканных и уплаченных налогов и других обязательных платежей в бюджет через банки и иные финансово - кредитные учреждения;

в) анализирует отчетные, статистические данные и результаты проверок на местах, подготавливает на их основе предложения о разработке инструктивных методических указаний и других документов по применению законодательных актов о налогах и других платежах в бюджет;

г) участвует в установленном порядке совместно с Министерством экономики и финансов Российской Федерации в разработке налоговой политики и налогового законодательства;

д) осуществляет контроль за изданием министерствами, ведомствами и другими организациями нормативных документов, связанных с налогообложением, и в необходимых случаях ставит вопрос об отмене указанных документов, как не соответствующих действующему законодательству;

е) разрабатывает формы налоговых расчетов, отчетов, деклараций и иных документов, связанных с исчислением и уплатой налогов и других платежей в бюджет, а также формы отчетов о проведенной государственными налоговыми инспекциями работе;

ж) обобщает практику применения нормативных актов по налогам и другим платежам в бюджет, организует проведение этой работы государственными налоговыми инспекциями и подготавливает предложения по ее совершенствованию;

з) производит в министерствах и ведомствах, на предприятиях, в учреждениях и организациях, основанных на любых формах собственности, включая совместные предприятия, объединения и организации с участием российских и иностранных юридических лиц и граждан, у граждан Российской Федерации, иностранных граждан и лиц без гражданства (в дальнейшем именуются - предприятия, учреждения, организации и граждане) проверки денежных документов, регистров бухгалтерского учета, отчетов, планов, смет, деклараций и иных документов, связанных с исчислением и уплатой налогов и других платежей в бюджет;

и) в случаях непосредственного осуществления контроля за плательщиками налогов и других платежей в бюджет выполняет в отношении этих плательщиков те же функции, что и налоговые инспекции по городам без районного деления и районам в городах;

к) организует работу государственных налоговых инспекций:

по учету, оценке и реализации конфискованного, бесхозяйного имущества, имущества, перешедшего по праву наследования к государству, и кладов;

по проведению проверок правильности взимания и сохранности денежных средств, полученных в уплату государственной пошлины, а также при осуществлении кассовых операций сельских Советов народных депутатов по приему от населения денежных средств в уплату налоговых платежей;

л) координирует проведение с правоохранительными и контролирующими республиканскими органами мероприятий по усилению контроля за соблюдением законодательства о налогах и других платежах в бюджет;

м) получает, обобщает и анализирует отчеты государственных налоговых инспекций о проделанной работе и разрабатывает предложения по ее совершенствованию;

н) проводит обследования и проверки организации работы налоговых инспекций на всех уровнях, принимает меры к устранению выявленных недостатков и нарушений, а также заслушивает в необходимых случаях отчеты руководителей проверенных инспекций о состоянии контрольной работы, оказывает методическую и практическую помощь в ее организации, изучает постановку работы и распространяет положительный опыт среди работников налоговой службы;

о) осуществляет контроль за состоянием инспекторской работы государственных налоговых инспекций по республикам в составе Российской Федерации, краям, областям, автономным образованиям и городам с районным делением;

п) проводит мероприятия по профессиональной подготовке и переподготовке кадров;

р) осуществляет связи с налоговыми службами Содружества Независимых Государств, иностранных государств и международными налоговыми организациями в соответствии с имеющимися соглашениями, изучает опыт организации деятельности налоговых служб зарубежных стран и разрабатывает предложения по его практическому использованию в деятельности Государственной налоговой службы Российской Федерации;

с) подготавливает совместно с Министерством экономики и финансов Российской Федерации и реализует межправительственные соглашения во избежание двойного налогообложения доходов и имущества юридических и физических лиц стран - участниц;

т) осуществляет меры по созданию информационных систем, автоматизированных рабочих мест и других средств автоматизации и компьютеризации работ государственных налоговых инспекций;

у) координирует работу по взаимодействию с органами государственной власти и управления всех уровней по вопросам обеспечения налоговых органов Российской Федерации служебными помещениями, транспортом, вычислительной техникой, другими материально - техническими средствами, а их работников - жильем, дошкольными и школьными учреждениями в порядке, установленном Правительством Российской Федерации и правительствами республик в составе Российской Федерации.

17. Государственные налоговые инспекции по республикам в составе Российской Федерации, краям, областям, автономным образованиям и городам с районным делением реализуют права и выполняют обязанности, предусмотренные Законом РСФСР от 21 марта 1991 г. "О Государственной налоговой службе РСФСР" и налоговым законодательством Российской Федерации, и осуществляют функции применительно к функциям, предусмотренным пунктами 16 и 18 настоящего Положения.

В тех случаях, когда указанные налоговые инспекции непосредственно осуществляют контроль за плательщиками налогов и других платежей в бюджет, они выполняют в отношении этих плательщиков те же функции, что и налоговые инспекции по районам в городах и городах без районного деления.

18. Государственные налоговые инспекции по районам, городам без районного деления и районам в городах в соответствии с правами и обязанностями, предусмотренными Законом РСФСР от 21 марта 1991 г. "О Государственной налоговой службе РСФСР" и налоговым законодательством Российской Федерации, выполняют следующие основные функции:

а) осуществляют контроль за соблюдением законодательства о налогах и других платежах в бюджет;

б) обеспечивают своевременный и полный учет плательщиков налогов и других платежей в бюджет, правильность исчисления платежей гражданам Российской Федерации, иностранным гражданам и лицам без гражданства, а также поступление этих платежей в соответствующий бюджет;

в) контролируют своевременность представления плательщиками бухгалтерских отчетов и балансов, налоговых расчетов, отчетов, деклараций и других документов, связанных с исчислением и уплатой платежей в бюджет, а также проверяют достоверность этих документов в части правильности определения прибыли, дохода, иных объектов обложения и исчисления налогов и других платежей в бюджет;

г) осуществляют возврат излишне взысканных и уплаченных налогов и других обязательных платежей в бюджет через банки и иные финансово - кредитные учреждения;

д) осуществляют свою контрольную работу во взаимодействии с соответствующими органами исполнительной власти, правоохранительными и финансовыми органами, банками, органами казначейства;

(в ред. Указа Президента РФ от 16.12.1994 N 2180)

(см. текст в предыдущей редакции)

е) передают правоохранительным органам материалы по фактам нарушений, за которые предусмотрена уголовная ответственность;

ж) предъявляют в суд и арбитражный суд иски:

о ликвидации предприятия любой организационно - правовой формы по основаниям, установленным законодательством Российской Федерации, о признании регистрации предприятия недействительной в случаях нарушения установленного порядка создания предприятия или несоответствия учредительных документов требованиям законодательства и взыскании доходов, полученных в этих случаях;

о признании сделок недействительными и взыскании в доход государства всего полученного по таким сделкам;

о взыскании неосновательно приобретенного не по сделке, а в результате других незаконных действий;

з) обеспечивают правильность применения финансовых санкций, предусмотренных законодательством Российской Федерации и республик в ее составе за нарушение обязательств перед бюджетом, административных штрафов за эти нарушения, допущенные должностными лицами предприятий, учреждений, организаций и гражданами, и своевременность взыскания средств по ним;

и) производят осмотр, фиксацию содержания и изъятия у предприятий, учреждений и организаций документов, свидетельствующих о сокрытии (занижении) прибыли (дохода) или иных объектов от налогообложения. Объем и состав изымаемых документов определяются инструкцией Государственной налоговой службы Российской Федерации.

Основанием для изъятия соответствующих документов является письменное мотивированное постановление должностного лица налоговой инспекции;

к) осуществляют работу по учету, оценке и реализации конфискованного, бесхозяйного имущества и имущества, перешедшего по праву наследования к государству, и кладов;

л) получают от предприятий, учреждений, организаций, финансовых органов и банков документы, на основании которых ведут оперативно - бухгалтерский учет (по каждому плательщику и виду платежа) сумм налогов и других платежей, подлежащих уплате и фактически поступивших в бюджет, а также сумм финансовых санкций и административных штрафов;

м) приостанавливают операции предприятий, учреждений, организаций и граждан по расчетным и другим счетам в банках и иных финансово - кредитных учреждениях в случаях непредставления (или отказа представить) государственным налоговым инспекциям и их должностным лицам бухгалтерских отчетов, балансов, расчетов, деклараций и других документов, связанных с исчислением и уплатой налогов и иных обязательных платежей в бюджет;

н) составляют, анализируют и представляют вышестоящим государственным налоговым органам установленную отчетность, а районным и городским органам казначейства - ежемесячные сведения о фактически поступивших суммах налогов и других платежей в бюджет;

(в ред. Указа Президента РФ от 16.12.1994 N 2180)

(см. текст в предыдущей редакции)

о) осуществляют работу по подбору и расстановке кадров и проводят мероприятия по повышению их квалификации;

п) ведут в установленном порядке делопроизводство, учет поступающей корреспонденции и бланков документов строгой отчетности;

р) рассматривают заявления, предложения, жалобы граждан, предприятий, учреждений и организаций по вопросам налогообложения и жалобы на действия должностных лиц государственных налоговых инспекций;

с) привлекают в соответствии с действующим законодательством к дисциплинарной ответственности должностных лиц государственных налоговых инспекций за нарушения, допущенные ими в работе, если за эти нарушения не предусмотрена административная или уголовная ответственность.

Слагаемые финансового механизма, если исходить из сфер функционирования финансов и не допускать дублирования:

R финансовый механизм экономических субъектов

£ финансовый механизм коммерческих предприятий

£ финансовый механизм индивидуального предпринимательства

R бюджетный механизм

47. Задание > ТЗ 1. КТ =1 МТ = I; Тема 1-6-0 Тема 1-6-0

Функциональные элементы управления финансами:

£ органы управления финансами

R финансовое планирование

R оперативное управление

R финансовый контроль

48. Задание > ТЗ 1. КТ =1 МТ = I Тема 1-6-0 Тема 1-6-0

Объектами в системе управления финансами являются .

R разнообразные виды финансовых отношений

49. Задание > ТЗ 1. КТ =1 МТ = I Тема 1-6-0 Тема 1-6-0

Государственные органы управления финансами в Российской Федерации:

R финансовые органы на уровне субъекта Российской Федерации

R Министерство финансов Российской Федерации

R территориальные органы Федерального казначейства Российской Федерации

£ муниципальные финансовые органы

50. Задание > ТЗ 1. КТ =2 МТ = I Тема 1-6-0 Тема 1-6-0

Полномочиям Министерства финансов РФ соответствуют функции:

R составление проекта федерального бюджета

£ рассмотрение и утверждение федерального бюджета

R разработка программ государственных заимствований

R принятие финансового законодательства

£ составление отчета об исполнении федерального бюджета

R утверждение отчета об исполнении федерального бюджета

51. Задание > ТЗ 1. КТ =2 МТ = I Тема 1-6-0 Тема 1-6-0

Полномочиям Государственной Думы РФ соответствуют функции:

£ составление проекта федерального бюджета

R рассмотрение и утверждение федерального бюджета

£ разработка программ государственных заимствований

£ принятие финансового законодательства

£ составление отчета об исполнении федерального бюджета

R утверждение отчета об исполнении федерального бюджета

52. Задание > ТЗ 1. КТ =2 МТ = I Тема 1-6-0 Тема 1-6-0

Полномочиям Совета Федерации РФ соответствуют функции:

£ рассмотрение и утверждение федерального бюджета

£ разработка программ государственных заимствований

£ принятие финансового законодательства

R отклонение и принятие законов о федеральном бюджете на очередной финансовый год

£ составление отчета об исполнении федерального бюджета

£ утверждение отчета об исполнении федерального бюджета

53. Задание > ТЗ 1. КТ =2 МТ = I Тема 1-6-0 Тема 1-6-0

Правительство РФ реализует задачи в системе управления государственными финансами:

R разрабатывает предложения по совершенствованию финансового механизма

R обеспечивает проведение в Российской Федерации единой финансовой политики

£ осуществляет оперативный финансовый контроль

£ рассматривает и утверждает проект федерального бюджета

R представляет в Государственную Думу РФ проект федерального бюджета

54. Задание > ТЗ 1. КТ =2 МТ = I Тема 1-6-0 Тема 1-6-0

Налоговые инспекции выполняют функции в системе управления общегосударственными финансами:

R определяют суммы налогов, подлежащих внесению налогоплательщиками в бюджет и внебюджетные фонды

£ исполняют решения судебных органов о компенсации ущерба, нанесенного получателям бюджетных средств

R применяют санкции к нарушителям налоговой дисциплины

£ проводят расследования налоговых преступлений в особо крупных размерах

£ осуществляют валютный контроль

55. Задание > ТЗ 1. КТ =3 МТ = I Тема 1-6-0 Тема 1-6-0

Органы управления финансами, принимающие участие в оперативном управлении межбюджетными отношениями в РФ:

R Министерство финансов РФ

R Федеральное казначейство

£ Федеральная служба налоговой полиции

Тема 7. Финансовое планирование

56. Задание > ТЗ 1. КТ =3 МТ = I Тема 1-6-0 Тема 1-7-0

Главное управление Федерального Казначейства реализует функции в области управления государственными финансами:

R осуществляет учет операций и управление движением бюджетных средств на счетах казначейства

R регулирует межбюджетные отношения в процессе исполнения федерального бюджета

£ осуществляет методическое руководство в налоговой сфере

R осуществляет контроль за соблюдением бюджетного законодательства получателями бюджетных средств

£ регламентирует деятельность всей финансовой системы страны

57. Задание > ТЗ 1. КТ =3 МТ = I Тема 1-7-0 Тема 1-7-0

Соответствие органов и их функций:

| Министерство финансов РФ | Исполняет федеральный бюджет, составляет отчет об его исполнении |

| Налоговые инспекции | Осуществляет контроль за своевременностью и полнотой внесения налогов и сборов в бюджет |

| Счетная палата РФ | Проводит экспертизу отчетов об исполнении федерального бюджета |

| Федеральное Собрание РФ | Принимает финансовое законодательство |

58. Задание > ТЗ 1. КТ =1 МТ = I; Тема 1-7-0 Тема 1-7-0

Финансовые планы экономических субъектов:

R смета доходов и расходов бюджетного учреждения

R баланс доходов и расходов промышленного предприятия

£ бюджет г. Москвы

R финансовый план страховой компании

59. Задание > ТЗ 1. КТ =1 МТ = I Тема 1-7-0 Тема 1-7-0

Виды финансовых документов, разрабатываемые как прогноз:

R перспективный финансовый план РФ

R сводный баланс финансовых ресурсов РФ

£ бюджет Пенсионного фонда РФ

£ сметы бюджетных организаций

R консолидированный бюджет РФ

60. Задание > ТЗ 1. КТ =1 МТ = I Тема 1-7-0 Тема 1-7-0

Финансовые планы, утверждаемые в форме закона:

R федеральный бюджет России

R бюджет Псковской области

£ консолидированный бюджет Российской Федерации

R бюджет Пенсионного фонда Российской Федерации

£ сводный финансовый баланс региона

61. Задание > ТЗ 1. КТ =1 МТ = I Тема 1-7-0 Тема 1-7-0

Финансовые планы, утверждаемые в форме закона:

R бюджет Фонда социального страхования Российской Федерации

£ сводная бюджетная роспись

£ смета доходов и расходов бюджетного учреждения

R областные и краевые бюджеты

£ консолидированный бюджет Российской Федерации

62. Задание > ТЗ 1. КТ =2 МТ = I Тема 1-7-0 Тема 1-7-0

Финансовое планирование - это:

R функциональный элемент системы управления финансами

£ элемент финансовой системы страны

£ элемент финансовой политики

£ элемент финансового механизма

63. Задание > ТЗ 1. КТ =2 МТ = I Тема 1-7-0 Тема 1-7-0

Этапы финансового планирования:

£ последующий контроль за выполнением текущего финансового плана

R балансирование, сведение в одно целое отдельных статей доходов и расходов финансового плана

R расчеты по конкретным видам доходов и расходов на планируемый период

R анализ выполнения плана за предыдущий период

£ оперативное управление выполнением плана текущего периода

64. Задание > ТЗ 1. КТ =2 МТ = I Тема 1-7-0 Тема 1-7-0

Последовательность осуществления этапов финансового планирования:

1:анализ выполнения финансового плана за предыдущий период

2:расчеты по конкретным видам доходов и расходов на планируемый год

Налоговые органы Российской Федерации — единая централизованная система органов контроля за соблюдением налогового законодательства Российской Федерации, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов.

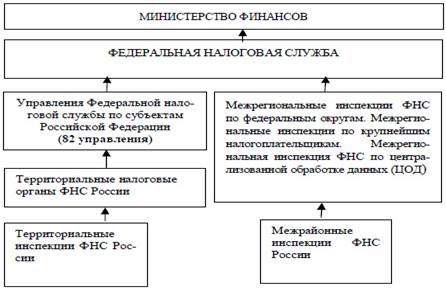

Налоговыми органами в Российской Федерации являются Федеральная налоговая служба и ее подразделения (рис.4). Федеральная налоговая служба — федеральный орган исполнительной власти, который подчиняется Министерству финансов.

Рис. 4. Единая централизованная система налоговых органов

Федеральная налоговая служба и ее территориальные органы составляют единую централизованную систему налоговых органов.

Федеральную налоговую службу возглавляет руководитель, назначаемый на должность и освобождаемый от должности Правительством РФ по представлению Министра финансов РФ. Руководитель Федеральной налоговой службы несет персональную ответственность за выполнение возложенных на Службу задач (рис. 5).

Руководитель Федеральной налоговой службы имеет заместителей, назначаемых на должность и освобождаемых от должности Министром финансов РФ по представлению руководителя Службы.

Основные задачи Федеральной налоговой службы:

- Контроль за соблюдением законодательства о налогах и сборах, правильностью исчисления, полнотой и своевременностью уплаты налогов, сборов и дургих обязательных платежей;

- Разработка и осуществление налоговой политики для обеспечения своевременного поступления в бюджет налогов и сборов; в пределах компетенции налоговых органов;

Федеральная налоговая служба осуществляет следующие полномочия:

- контроль и надзор за соблюдением законодательства Российской Федерации о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов, правильностью исчисления, полнотой и своевременностью внесения налогов и сборов, а в случаях, предусмотренных законодательством Российской Федерации, — за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей, представлением деклараций, осуществлением валютных операций резидентами и нерезидентами;

- государственную регистрацию юридических лиц, физических лиц в качестве индивидуальных предпринимателей и крестьянских (фермерских) хозяйств;

- учет всех налогоплательщиков, ведение Единого государственного реестра юридических лиц, Единого государственного реестра индивидуальных предпринимателей и Единого государственного реестра налогоплательщиков;

- бесплатно информирует (в том числе в письменной форме) налогоплательщиков о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актов, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц, а также предоставляет формы налоговой отчетности и разъясняет порядок их заполнения;

- принимает в установленном законодательством Российской Федерации порядке решения об изменении сроков уплаты налогов, сборов и пеней;

- разрабатывает формы и порядок заполнения расчетов по налогам, формы налоговых деклараций и иные документы в случаях, установленных законодательством России, и направляет их для утверждения в Министерство финансов;

- проверку деятельности юридических лиц, физических лиц, крестьянских (фермерских) хозяйств в установленной сфере деятельности.

Федеральная налоговая служба имеет право организовывать проведение необходимых испытаний, экспертиз, анализа и оценок, а также научных исследований по вопросам осуществления контроля и надзора, запрашивать и получать сведения, необходимые для принятия решений, давать юридическим и физическим лицам разъяснения по вопросам, отнесенным к установленной сфере деятельности.

Федеральная налоговая служба не вправе осуществлять в установленной сфере деятельности нормативно-правовое регулирование, кроме случаев, устанавливаемых федеральными законами, указами Президента Российской Федерации и постановлениями Правительства, а также управление государственным имуществом и оказание платных услуг.

В статье 57 Конституции записано, что «каждый обязан платить установленные налоги и сборы».

Федеральная налоговая служба России, или сокращенно ФНС, — это федеральный орган исполнительной власти, который контролирует исполнение законодательства о налогах и сборах.

ФНС — это не налоговая инспекция. В быту часто говорят «налоговая». Под этим понятием подразумевают не федеральную службу, а налоговую инспекцию — ИФНС. Именно в нее юрлица и физлица сдают отчетность, она же приходит на проверки, запрашивает документы и так далее.

Нормативная база. Деятельность всей этой системы регулирует Закон РФ «О налоговых органах РФ». Закон определяет, для чего необходимы такие органы, чем они занимаются, кто им может помогать и так далее, а также формулирует главную задачу налоговиков — контролировать правильность расчета и уплаты налогов, страховых взносов и сборов.

Что именно и как контролируют сотрудники налоговых органов, определено в другом нормативном документе — налоговом кодексе. Кодекс указывает виды налогов и сборов, которые есть в России, права и обязанности налогоплательщиков, ответственность за налоговые нарушения и так далее.

Помимо этих двух законов, существуют типовые положения, административные регламенты и другие документы ФНС. Кроме того, ведомство выпускает приказы и письма, адресованные в основном налогоплательщикам.

Для региональных управлений ФНС разработаны типовые положения, полностью определяющие их функционирование. В них указывается, чем занимается подразделение, кто назначает его начальника, кому тот подчиняется и так далее.

Административными регламентами определяются конкретные функции налоговых органов. Например, существует административный регламент, в котором описаны процедуры регистрации ИП и крестьянских (фермерских) хозяйств: подробно рассказано, как проходит регистрация, какие документы нужно представить заявителю, в какой срок надо рассмотреть заявление, почему могут отказать в регистрации и так далее.

Кроме этого, ФНС взаимодействует с госорганами, и порядок такого взаимодействия также зафиксирован нормативными документами. Например, статья 5 закона «О налоговых органах» обязывает работников органов внутренних дел оказывать практическую помощь работникам налоговых органов в их работе и наказывать тех, кто им мешает. Детали взаимодействия между МВД и ФНС описаны в специальном соглашении между ведомствами.

Например, инспектор неоднократно направлял повестку о вызове на допрос директора фирмы, которую подозревают в неуплате налогов. Но повестки почта возвращала, по телефону директор не отвечал. Инспектор решил, что директор уклоняется от явки, и направил в полицию запрос о его розыске. Полиция подключилась, директора нашли, повестку вручили, явку на допрос обеспечили. Такой порядок взаимодействия между налоговиками и полицией прописан в административном регламенте.

ФНС издает приказы и выпускает письма. Приказами утверждают административные регламенты и формы документов, например деклараций или протоколов, актов, решений. Приказы имеют статус нормативно-правового акта, то есть документа, который обязателен для инспекторов, плательщиков или и тех и других одновременно.

В письмах рассматриваются конкретные налоговые ситуации, даются разъяснения по ним. Также бывают письма с обзорами судебной практики. Письма для налогоплательщиков носят информационный характер. Они не имеют статуса нормативно-правового акта, то есть следовать рекомендациям необязательно. Но они полезны тем, что в них изложена позиция ФНС по конкретному налоговому вопросу. А значит, плательщик будет знать, что ждать от налогового инспектора.

Функции и задачи налоговой службы

Главная задача налоговой службы — следить, чтобы плательщики правильно рассчитывали налоги, взносы и сборы, и собирать их.

Вообще, у налоговой службы несколько десятков функций. В том числе она взаимодействует на международном уровне по вопросам налогообложения и налогового администрирования — например, чтобы бороться против уклонения от налогов и искусственного вывода налогооблагаемой прибыли из-под налогообложения в тех странах, где эта прибыль была получена.

Расскажу об основных функциях налоговой службы.

Контрольно-надзорная функция, когда налоговая организует и проводит различные мероприятия налогового контроля. Это могут быть:

- предварительные мероприятия, когда сотрудники собирают, обрабатывают и анализируют информацию о плательщиках, планируют налоговые проверки;

- непосредственно налоговые проверки, в процессе которых инспекция анализирует, насколько корректно отражены различные операции в документах и достоверны ли данные отчетности, которые предоставили в налоговые органы;

- последующий контроль и взыскание налогов.

Цель таких проверок — убедиться, что:

- налогоплательщики соблюдают сроки сдачи отчетности и уплаты положенных налогов;

- доходы учтены полностью;

- расходы приняты обоснованно.

Практически весь контроль налогоплательщиков осуществляется через компьютерные программы, вручную инспекторы почти ничего не считают и не проверяют.

Информирование о налогах. ФНС и налоговые инспекции должны объяснять гражданам и организациям, за что и сколько они должны платить. Подробные разъяснения есть на официальном сайте ФНС, но информацию должны давать и инспекторы в налоговых. Вспомните объявления СМИ, где инспекторы напоминают о последнем дне уплаты налогов, или уведомления в личном кабинете налогоплательщика.

Контроль за исполнением налоговой обязанности. Инспекция следит, чтобы налоги платили вовремя. Если плательщики не выполняют это требование, налоговая будет взыскивать долги.

Например, если ИП задолжал бюджету, с него попытаются взыскать эту сумму. Сначала налоговая пришлет требование о погашении задолженности и укажет срок. Если ИП не исполнит требование, налоговая может приостановить банковские операции, списать нужную сумму со счетов ИП и перечислить деньги в бюджет государства. Решение суда для этого не понадобится.

Валютный контроль. Налоговая проверяет, как резиденты и нерезиденты соблюдают валютное законодательство и насколько полно и достоверно предоставляют отчетность по валютным операциям.

То есть она контролирует и проверяет открытие резидентами РФ счетов в зарубежных банках, отчеты по движению денег на счетах или вкладах за рубежом и контролирует отчетность по контрактам участников ВЭД (импортеры, экспортеры).

Регистрирующая функция. Есть специальные инспекции, которые регистрируют индивидуальных предпринимателей, а также создание, реорганизацию и ликвидацию организации. Это все можно сделать на сайте ФНС. Инспекция передает данные в реестры ИП и юридических лиц. Их ведет отдельное подразделение ФНС. Выписки из реестра выдают также через сайт ФНС.

Налоговая регистрирует онлайн-кассы , ведет реестры ККТ и фискальных накопителей. Все это делается с одной целью — чтобы как можно больше налогов поступало в казну государства.

Кроме этого, ФНС ведет учет налогоплательщиков, выдает лицензии игорному бизнесу, букмекерским конторам, тотализаторам.

Еще налоговая служба ведет статистику и аналитику в рамках своей деятельности. Подсчитывает, сколько проверок провела, сколько налогов поступило, от кого и в какой бюджет, сколько в стране ИП, ООО и так далее.

Структура налоговой службы РФ

Кому подчиняется ФНС. Служба находится в ведении Минфина. Главу ее назначает на должность правительство, но по рекомендации министра финансов.

Иерархия ФНС. Федеральная налоговая служба РФ — это огромная централизованная система налоговых органов. Состоит из центрального аппарата, региональных управлений, межрегиональных, городских и районных налоговых инспекций.

Центральный аппарат ФНС занимает восьмиэтажное здание в Москве на улице Неглинной, 23. В нем 29 управлений, в их числе, например, управление налогообложения доходов физических лиц и администрирования страховых взносов и управление налогообложения имущества. Эти подразделения занимаются налогами, которые платят обычные граждане: НДФЛ и имущественными.

Непосредственно расчетом налогов и контролем за их уплатой центральный аппарат не занимается. Сотрудники головного ведомства контролируют деятельность нижестоящих коллег, готовят позиции службы по тому или иному вопросу, собирают аналитику и обобщают данные, которые поступают от управлений ФНС по регионам и территориальных налоговых инспекций.

Межрегиональные инспекции — крупные подразделения, которые входят в систему налоговых органов. Одни из них занимаются какими-то конкретными задачами, другие обеспечивают отдельные направления деятельности ФНС. Так, к примеру, МИ ФНС по централизованной обработке данных призвана, помимо прочего, обеспечить гражданам или компаниям доступ к сведениям из реестров (например, ЕГРЮЛ или ЕГРИП) и выдавать через интернет выписки из них.

Другие межрегиональные инспекции курируют крупнейших налогоплательщиков страны, за каждой из них закреплены конкретные отрасли. Так, в Межрегиональной инспекции ФНС № 1 стоят на учете крупнейшие налогоплательщики, отнесенные к транснациональным компаниям, — например, российские подразделения «Кока-Колы» и Гугла. А МИ ФНС № 2 курирует тех, кто занимается добычей нефти и газа, производством, торговлей и переработкой нефтепродуктов.

Управления ФНС по субъектам федерации существуют во всех регионах страны. У них в подчинении находятся межрайонные и обычные городские или районные инспекции.

Правда, у некоторых региональных управлений отдельных территориальных подразделений в виде инспекций в подчинении нет. Это не значит, что в таком регионе управление ФНС размещено только в одном месте и нужно ехать в столицу края или республики, чтобы, например, подать жалобу. Дело в том, что в таких регионах функции территориальных инспекций выполняют обособленные подразделения управления ФНС.

Например, в Москве работает управление ФНС и 37 налоговых инспекций разного калибра — от обычных до межрайонных. А вот в Чеченской республике инспекций как таковых нет. Только пять обособленных подразделений управления ФНС по Чеченской Республике. Проще говоря, в Чечне работает только управление ФНС, которое имеет «отделы» в нескольких городах.

Нижестоящий уровень — городские и районные налоговые инспекции, или ИФНС. Именно их имеют в виду, когда в быту говорят «налоговая». Эти учреждения занимаются взаимодействием с основной массой налогоплательщиков: физическими и юридическими лицами.

Как узнать, к какой инспекции относится налогоплательщик

Чтобы определить свою инспекцию, плательщику нужно в первую очередь посмотреть на адрес регистрации. Причем налоговая «прописка» есть не только у граждан, но и у юрлиц и ИП.

Организация или ИП получает при регистрации в налоговых органах пакет документов, в том числе свидетельство о постановке на учет и ИНН. В них написано, в какую инспекцию нужно обращаться, сдавать отчетность, например декларации.

Обычный человек или юрлицо может узнать принадлежность к инспекции по своему адресу на сайте ФНС.

Полномочия налоговых органов

Логично предположить, что в строгой иерархии налоговых органов у каждого звена есть свои полномочия, которые реализуются во взаимодействии с плательщиками налогов.

Так, в центральный аппарат можно обратиться напрямую и в специальном разделе задать вопрос, который касается работы налоговых органов. Например, правильно ли вам рассчитали транспортный налог.

Кроме этого, в центральный аппарат можно пожаловаться на территориальные инспекции (такие обращения подаются в личном кабинете на сайте ФНС).

Управления ФНС по субъектам заняты преимущественно координацией работы и контролем подчиненных инспекций. Так, в сферу их деятельности входят повторные проверки плательщиков — организаций или ИП, а также рассмотрение жалоб на действия нижестоящих инспекций.

Кроме этого, управления ФНС, как вышестоящие налоговые органы по отношению к территориальным инспекциям, занимаются досудебным урегулированием налоговых споров. Решение инспекции в отношении организации или ИП нужно сначала обжаловать в досудебном порядке в вышестоящем налоговом органе — то есть обратиться в управление ФНС.

Что касается территориальных инспекций, то круг их полномочий довольно широк. Они проводят выездные и камеральные налоговые проверки, могут вызвать на допрос, провести выемку документов и прийти в компанию с осмотром. Именно территориальные органы взыскивают налоги, если их кто-то вовремя не заплатил.

Вот как это происходит на практике. Гражданин получает уведомление об уплате налога — например, на машину. В документе указана марка авто, мощность двигателя, период, за который нужно заплатить (предположим, весь 2021 год), сумма и срок уплаты налога. Если деньги вовремя не поступили, гражданину придет требование об уплате налога.

Если он не заплатит налог в установленный срок, инспекторы обратятся в суд, получат решение и передадут его судебным приставам. В свою очередь, те запустят исполнительное производство, и деньги могут просто списать с карты.

Если сумма долга вместе со штрафами и пенями составляет не более 100 000 Р , то инспекция обращается с заявлением о взыскании налога в мировой суд. Его преимущество в том, что он рассматривает дела без вызова сторон и выносит судебный приказ. Надо сказать, что в год мировые судьи выносят более чем 3 млн судебных приказов по налоговым делам. Из них граждане оспаривают только 1%.

Если сумма налогового долга более 100 000 Р , инспекция должна обращаться в районный или городской суд — в зависимости от того, какой из них работает по месту прописки должника.

Неправомерные действия и злоупотребления. Ошибки, допускаемые сотрудниками налоговой в работе, связаны, как правило, с несовершенством закона или банальной загруженностью инспекторов. Но встречаются и откровенные случаи некомпетентности рядовых сотрудников. Обычно такие ситуации быстро исправляют их старшие коллеги.

Например, на камеральную проверку декларации 3-НДФЛ налоговый кодекс отводит три месяца. Этот срок инспекторы часто нарушают, так как деклараций поступает много и они не справляются. Ответственность для инспекторов за нарушение срока проверки возможна только дисциплинарная, да и то если пожаловаться начальнику налоговой инспекции или в управление ФНС.

Что делать, если налоговые органы превышают свои полномочия. Неправомерные действия сотрудников инспекции в отношении физлица или юрлица можно обжаловать. Жалоба пишется на имя начальника инспекции, если это не поможет — направляется в управление ФНС. Если и это не принесет результата, можно обратиться в центральный аппарат ФНС, Следственный комитет или прокуратуру.

Например, в начале 2022 года в Самарской области Следственный комитет завел уголовные дела на двух работниц налоговой инспекции: начальника контрольно-аналитического отдела и замначальника МИ ФНС.

В результате эти организации внезапно оказались злостными неплательщиками, контрагенты расторгли с ними контракты и отказались сотрудничать.

На момент написания этой статьи следствие еще идет. Если суд признает вину налоговиков, обвиняемым грозит до четырех лет заключения.

II. Задачи и функции

15. Главной задачей Государственной налоговой службы Российской Федерации является контроль за соблюдением законодательства о налогах, правильностью их исчисления, полнотой и своевременностью внесения в соответствующие бюджеты государственных налогов и других платежей, установленных законодательством Российской Федерации и республик в ее составе, органами государственной власти краев, областей, автономных образований, городов Москвы и Санкт - Петербурга, районов, городов, районов в городах в пределах их компетенции.

16. Центральный аппарат Государственной налоговой службы Российской Федерации, реализуя права и исполняя обязанности, предусмотренные Законом РСФСР от 21 марта 1991 г. "О Государственной налоговой службе РСФСР" и налоговым законодательством в Российской Федерации, руководит работой государственных налоговых инспекций и выполняет следующие основные функции:

а) проводит непосредственно и организует работу государственных налоговых инспекций по осуществлению контроля за соблюдением законодательства о налогах и других платежах в бюджет;

б) осуществляет возврат излишне взысканных и уплаченных налогов и других обязательных платежей в бюджет через банки и иные финансово - кредитные учреждения;

в) анализирует отчетные, статистические данные и результаты проверок на местах, подготавливает на их основе предложения о разработке инструктивных методических указаний и других документов по применению законодательных актов о налогах и других платежах в бюджет;

г) участвует в установленном порядке совместно с Министерством экономики и финансов Российской Федерации в разработке налоговой политики и налогового законодательства;

д) осуществляет контроль за изданием министерствами, ведомствами и другими организациями нормативных документов, связанных с налогообложением, и в необходимых случаях ставит вопрос об отмене указанных документов, как не соответствующих действующему законодательству;

е) разрабатывает формы налоговых расчетов, отчетов, деклараций и иных документов, связанных с исчислением и уплатой налогов и других платежей в бюджет, а также формы отчетов о проведенной государственными налоговыми инспекциями работе;

ж) обобщает практику применения нормативных актов по налогам и другим платежам в бюджет, организует проведение этой работы государственными налоговыми инспекциями и подготавливает предложения по ее совершенствованию;

з) производит в министерствах и ведомствах, на предприятиях, в учреждениях и организациях, основанных на любых формах собственности, включая совместные предприятия, объединения и организации с участием российских и иностранных юридических лиц и граждан, у граждан Российской Федерации, иностранных граждан и лиц без гражданства (в дальнейшем именуются - предприятия, учреждения, организации и граждане) проверки денежных документов, регистров бухгалтерского учета, отчетов, планов, смет, деклараций и иных документов, связанных с исчислением и уплатой налогов и других платежей в бюджет;

и) в случаях непосредственного осуществления контроля за плательщиками налогов и других платежей в бюджет выполняет в отношении этих плательщиков те же функции, что и налоговые инспекции по городам без районного деления и районам в городах;

к) организует работу государственных налоговых инспекций:

по учету, оценке и реализации конфискованного, бесхозяйного имущества, имущества, перешедшего по праву наследования к государству, и кладов;

по проведению проверок правильности взимания и сохранности денежных средств, полученных в уплату государственной пошлины, а также при осуществлении кассовых операций сельских Советов народных депутатов по приему от населения денежных средств в уплату налоговых платежей;

л) координирует проведение с правоохранительными и контролирующими республиканскими органами мероприятий по усилению контроля за соблюдением законодательства о налогах и других платежах в бюджет;

м) получает, обобщает и анализирует отчеты государственных налоговых инспекций о проделанной работе и разрабатывает предложения по ее совершенствованию;

н) проводит обследования и проверки организации работы налоговых инспекций на всех уровнях, принимает меры к устранению выявленных недостатков и нарушений, а также заслушивает в необходимых случаях отчеты руководителей проверенных инспекций о состоянии контрольной работы, оказывает методическую и практическую помощь в ее организации, изучает постановку работы и распространяет положительный опыт среди работников налоговой службы;

о) осуществляет контроль за состоянием инспекторской работы государственных налоговых инспекций по республикам в составе Российской Федерации, краям, областям, автономным образованиям и городам с районным делением;

п) проводит мероприятия по профессиональной подготовке и переподготовке кадров;

р) осуществляет связи с налоговыми службами Содружества Независимых Государств, иностранных государств и международными налоговыми организациями в соответствии с имеющимися соглашениями, изучает опыт организации деятельности налоговых служб зарубежных стран и разрабатывает предложения по его практическому использованию в деятельности Государственной налоговой службы Российской Федерации;

с) подготавливает совместно с Министерством экономики и финансов Российской Федерации и реализует межправительственные соглашения во избежание двойного налогообложения доходов и имущества юридических и физических лиц стран - участниц;

т) осуществляет меры по созданию информационных систем, автоматизированных рабочих мест и других средств автоматизации и компьютеризации работ государственных налоговых инспекций;

у) координирует работу по взаимодействию с органами государственной власти и управления всех уровней по вопросам обеспечения налоговых органов Российской Федерации служебными помещениями, транспортом, вычислительной техникой, другими материально - техническими средствами, а их работников - жильем, дошкольными и школьными учреждениями в порядке, установленном Правительством Российской Федерации и правительствами республик в составе Российской Федерации.

17. Государственные налоговые инспекции по республикам в составе Российской Федерации, краям, областям, автономным образованиям и городам с районным делением реализуют права и выполняют обязанности, предусмотренные Законом РСФСР от 21 марта 1991 г. "О Государственной налоговой службе РСФСР" и налоговым законодательством Российской Федерации, и осуществляют функции применительно к функциям, предусмотренным пунктами 16 и 18 настоящего Положения.

В тех случаях, когда указанные налоговые инспекции непосредственно осуществляют контроль за плательщиками налогов и других платежей в бюджет, они выполняют в отношении этих плательщиков те же функции, что и налоговые инспекции по районам в городах и городах без районного деления.

18. Государственные налоговые инспекции по районам, городам без районного деления и районам в городах в соответствии с правами и обязанностями, предусмотренными Законом РСФСР от 21 марта 1991 г. "О Государственной налоговой службе РСФСР" и налоговым законодательством Российской Федерации, выполняют следующие основные функции:

а) осуществляют контроль за соблюдением законодательства о налогах и других платежах в бюджет;

б) обеспечивают своевременный и полный учет плательщиков налогов и других платежей в бюджет, правильность исчисления платежей гражданам Российской Федерации, иностранным гражданам и лицам без гражданства, а также поступление этих платежей в соответствующий бюджет;

в) контролируют своевременность представления плательщиками бухгалтерских отчетов и балансов, налоговых расчетов, отчетов, деклараций и других документов, связанных с исчислением и уплатой платежей в бюджет, а также проверяют достоверность этих документов в части правильности определения прибыли, дохода, иных объектов обложения и исчисления налогов и других платежей в бюджет;

г) осуществляют возврат излишне взысканных и уплаченных налогов и других обязательных платежей в бюджет через банки и иные финансово - кредитные учреждения;

д) осуществляют свою контрольную работу во взаимодействии с соответствующими органами исполнительной власти, правоохранительными и финансовыми органами, банками, органами казначейства;

(в ред. Указа Президента РФ от 16.12.1994 N 2180)

(см. текст в предыдущей редакции)

е) передают правоохранительным органам материалы по фактам нарушений, за которые предусмотрена уголовная ответственность;

ж) предъявляют в суд и арбитражный суд иски:

о ликвидации предприятия любой организационно - правовой формы по основаниям, установленным законодательством Российской Федерации, о признании регистрации предприятия недействительной в случаях нарушения установленного порядка создания предприятия или несоответствия учредительных документов требованиям законодательства и взыскании доходов, полученных в этих случаях;

о признании сделок недействительными и взыскании в доход государства всего полученного по таким сделкам;

о взыскании неосновательно приобретенного не по сделке, а в результате других незаконных действий;

з) обеспечивают правильность применения финансовых санкций, предусмотренных законодательством Российской Федерации и республик в ее составе за нарушение обязательств перед бюджетом, административных штрафов за эти нарушения, допущенные должностными лицами предприятий, учреждений, организаций и гражданами, и своевременность взыскания средств по ним;

и) производят осмотр, фиксацию содержания и изъятия у предприятий, учреждений и организаций документов, свидетельствующих о сокрытии (занижении) прибыли (дохода) или иных объектов от налогообложения. Объем и состав изымаемых документов определяются инструкцией Государственной налоговой службы Российской Федерации.

Основанием для изъятия соответствующих документов является письменное мотивированное постановление должностного лица налоговой инспекции;

к) осуществляют работу по учету, оценке и реализации конфискованного, бесхозяйного имущества и имущества, перешедшего по праву наследования к государству, и кладов;

л) получают от предприятий, учреждений, организаций, финансовых органов и банков документы, на основании которых ведут оперативно - бухгалтерский учет (по каждому плательщику и виду платежа) сумм налогов и других платежей, подлежащих уплате и фактически поступивших в бюджет, а также сумм финансовых санкций и административных штрафов;

м) приостанавливают операции предприятий, учреждений, организаций и граждан по расчетным и другим счетам в банках и иных финансово - кредитных учреждениях в случаях непредставления (или отказа представить) государственным налоговым инспекциям и их должностным лицам бухгалтерских отчетов, балансов, расчетов, деклараций и других документов, связанных с исчислением и уплатой налогов и иных обязательных платежей в бюджет;

н) составляют, анализируют и представляют вышестоящим государственным налоговым органам установленную отчетность, а районным и городским органам казначейства - ежемесячные сведения о фактически поступивших суммах налогов и других платежей в бюджет;

(в ред. Указа Президента РФ от 16.12.1994 N 2180)

(см. текст в предыдущей редакции)

о) осуществляют работу по подбору и расстановке кадров и проводят мероприятия по повышению их квалификации;

п) ведут в установленном порядке делопроизводство, учет поступающей корреспонденции и бланков документов строгой отчетности;

р) рассматривают заявления, предложения, жалобы граждан, предприятий, учреждений и организаций по вопросам налогообложения и жалобы на действия должностных лиц государственных налоговых инспекций;

с) привлекают в соответствии с действующим законодательством к дисциплинарной ответственности должностных лиц государственных налоговых инспекций за нарушения, допущенные ими в работе, если за эти нарушения не предусмотрена административная или уголовная ответственность.

Автор статьи

Читайте также: