Проценты по государственному внешнему долгу экспортные пошлины прибыль государственных предприятий

Обновлено: 28.04.2024

«Долг платежом красен!» А что, если должник – не человек, а целое государство? Кто может дать взаймы целой стране, насколько большим бывает госдолг? Подробнее расскажем в статье.

28,4 трлн долларов – поистине астрономическая сумма. Чтобы осознать, насколько это много, попробуйте представить гору чистого золота весом в полмиллиона тонн – она будет сравнима с египетской пирамидой средних размеров. И это не оценочные затраты на колонизацию Марса в ближайшем столетии, а размер долга.

Конечно, вы догадались, что речь идет о госдолге США. Объем их ВВП более века является самым большим в мире, но даже он не дотягивает до размера ее государственных обязательств (107% от ВВП).

А госдолг России, к примеру, составляет чуть более 20% ВВП. С учетом разницы «весовых категорий» – ВВП США почти в 15 раз больше российского – он представляется совсем мизерным. По состоянию на 1 сентября 2021 года задолженность России перед миром составляет «всего» 20 трлн рублей – около 270 млрд $.

На первый взгляд положение нашей страны намного устойчивее, чем США. Однако все не так просто.

Что такое госдолг

Кто и кому должен, и, главное, кто понесет ответственность за неисполнение своих обязательств?

Госдолг – это важный макроэкономический показатель, который отражает объем задолженности государства перед различными кредиторами, в числе которых могут быть:

- другие страны;

- иностранные и интернациональные корпорации;

- банки и другие финансовые организации;

- физические лица (квалифицированные инвесторы и обычные граждане).

Да-да, любой россиянин может одолжить денег государству. Причем не только своему, но и многим другим. И для этого не нужно нести в Министерство Финансов наличные деньги или переводить их на банковскую карту директору ФРС (Федеральная резервная система США – аналог нашего Центробанка).

Достаточно открыть брокерский счет в любом банке и приобрести государственные облигации. В России они называются ОФЗ (облигации федерального займа), в США – казначейские облигации (иначе – трежерис).

Наверняка вы слышали что-нибудь в духе: «Доходность американских трежерис выросла до 2%. На мировом рынке финансов начинается паника». Речь идет как раз о казначейских облигациях США, которые вдобавок являются хорошим индикатором устойчивости мировой финансовой системы.

Логика следующая: если минфин США поднимает доходность трежерис, это значит, что интерес инвесторов к ним падает. Чтобы его поддержать, приходится увеличивать купонный доход (прибыль с каждой облигации).

Соответственно, с одной стороны будет быстрее расти задолженность государства перед держателями облигаций, с другой – пассивность инвесторов означает слабую веру в потенциал экономического роста страны. Оба фактора не предвещают США, а значит, и всей мировой экономике ничего хорошего.

Таким образом, чем более устойчива экономика страны и выше ее кредитный рейтинг, тем ниже доходность государственных облигаций. Она напрямую зависит от ключевой ставки Центробанка.

К примеру, для США этот показатель является одним из самых низких – базовая ставка ФРС сохраняется на уровне 0,25%. Соответственно, купонный доход для трежерис – в пределах 1-2%.

В России ключевая ставка уже достигла 6,75%, а доходность вновь выпущенных ОФЗ начинается от 7,5%. Приблизительно такая же картина и в других развивающихся странах.

Поэтому обслуживание госдолга для США – не настолько большая проблема, как это может показаться на первый взгляд. К тому же американский «печатный станок» позволяет в значительной мере нивелировать угрозу дефолта.

Дефолт (англ. default – неуплата) – ситуация, когда правительство страны отказывается от выполнения финансовых обязательств перед кредиторами в связи с отсутствием денег. То есть это своего рода банкротство на государственном уровне.

Многие помнят август 1998 года, когда Россия объявила дефолт. Главной причиной была неспособность государственных институтов власти выплачивать купонный доход по ОФЗ из-за неэффективного финансового планирования и управления. Вы можете защитить свои накопления в эпоху экономических бурь, открыв вклад в Совкомбанке с отличной процентной ставкой.

А вот Аргентина, к примеру, объявляет дефолт с завидной регулярностью. Но это характерно только для стран с молодой развивающейся экономикой.

Заставьте свои сбережения работать и приносить вам пассивный доход! В Совкомбанке есть линейка вкладов с гибкими условиями – вы сможете подобрать подходящий для себя вариант. Высокая ставка до 9% годовых убережет деньги от инфляции и поможет быстрее накопить на крупные покупки. Подайте заявку онлайн!

Какие типы госдолгов существуют

Есть несколько видов классификации.

В зависимости от того, кому государство задолжало, госдолг делят на:

- внешний, если кредиторы – другие государства, иностранные компании и частные инвесторы;

- внутренний – обязательства перед собственными гражданами, отечественными фондами и корпорациями.

В более широком понимании внутренний долг может также включать социальные и пенсионные обязательства государственных служб перед своими гражданами, которые обеспечиваются из казны.

В России и в ряде других стран с федеративным устройством отдельную категорию внутреннего долга занимают обязательства регионов перед инвесторами, муниципалитетами и гражданами.

Кроме того, в зависимости от баланса задолженности и всех видов накоплений, государственный долг может быть:

- положительным – если больше долгов;

- отрицательным – если больше накоплений.

Очевидно, что власти любого государства должны стремиться сделать свой госдолг отрицательным. Однако у большинства развивающихся стран есть проблемы.

Россию в этом плане можно поставить в пример. В середине 2000-х годов, благодаря высоким ценам на нефть и, не в последнюю очередь, грамотному руководству, наша страна рассчиталась с большей частью долгов, как доставшихся по наследству от СССР, так и образовавшихся в «лихие девяностые».

До лета 2020 года наш государственный долг был в отрицательных значениях – сумма на счетах двух суверенных российских Фондов (Резервном и Фонда национального благосостояния) превышала задолженность перед всеми кредиторами (внешними и внутренними).

Однако коронавирусный кризис подпортил эту радужную картину, и с тех пор баланс сдвинулся в область положительных значений. В настоящее время дефицит накоплений составляет около 80 млрд долларов США.

На 1 сентября 2021 года внешний долг России составляет 58,5 млрд $, внутренний – 16,5 трлн рублей. Общая сумма обязательств – около 20,8 трлн рублей.

В чем отличие между внутренним и внешним госдолгом

В первую очередь – в предсказуемости. В отличие от обстановки на внутреннем рынке, которая более или менее прогнозируема, внешнеполитические игры чреваты резкими изменениями конъюнктуры.

Так, иностранные кредиторы теоретически могут внезапно потребовать исполнения обязательств по некоторым видам долга.

Если вам нужно взять кредит на развитие бизнеса, покупку квартиры, авто или просто на личные цели, то вы всегда найдете выгодное решение в Совкомбанке. Мы выдаем кредиты до 5 млн рублей на срок до 5 лет, а комфортный ежемесячный платеж вы можете рассчитать на нашем кредитном калькуляторе.

Кроме того, и этим часто пугают Россию, международные организации могут ввести санкции на госдолг. США, возглавляя неформальную коалицию западных стран, часто злоупотребляют этим рычагом давления против недружественных, по их мнению, государств. Например, против Ирана или Северной Кореи.

Такое «наказание» означает запрет странам-членам международных сообществ, частным фондам и просто инвесторам одалживать деньги (через покупку государственных облигаций) стране «изгою». А это может быть очень серьезным ударом по ее благосостоянию, поскольку именно кредиты толкают вперед экономику, как на микро-, так и на макроуровнях.

Введение таких санкций в адрес России вызовет «эффект домино»: нерезиденты начнут массово продавать облигации госзайма. А это спровоцирует девальвацию (обвал) курса рубля и, одновременно, рост задолженности перед кредиторами.

Как выплачивают госдолг

В соответствии с графиком. Отвечает за своевременное перечисление средств Министерство финансов, так что такой доход можно считать очень надежным.

Для каждой государственной облигации установлен срок ее обращения и периодичность выплаты купонного дохода держателю.

Фактически, все происходит просто: если вы открыли брокерский счет в банке, то в определенное время на него поступит заранее известная сумма – накопленный купонный доход (НКД).

Вы можете приобрести российские ОФЗ по уникальной инвестиционной программе «Совкомбанк-лизинг» на выгодных условиях. При этом у вас есть возможность дополнительно получать налоговый вычет до 52 тысяч рублей в год, открыв ИИС.

Важно: с 1 января 2021 года владельцы российских ОФЗ должны уплачивать НДФЛ в размере 13% от прибыли. До этого такой доход налогом не облагался.

Вам не придется заполнять декларацию о доходах. Налог автоматически будет удержан брокером при перечислении вам прибыли.

О чем говорит размер госдолга

Здесь все относительно, поскольку само по себе абсолютное значение долга ни о чем не говорит. Более или менее ясную картину дает соотношение размера финансовых обязательств с ВВП страны.

Большое значение имеют и другие факторы:

- кредитный рейтинг страны;

- размер накоплений и их ликвидность (возможность быстро перевести в конвертируемую валюту);

- доходность государственных облигаций (чем она ниже, тем лучше);

- среднегодовая инфляция в стране;

- возможность «печатать» деньги, если они относятся к мировым резервным валютам;

- различные внешнеполитические и внутриполитические факторы.

Возвращаясь к госдолгу США, следует отметить, что несмотря на его огромный объем, американское правительство пока не считает положение критичным и продолжает повышать потолок долга. Основания для этого у него имеются – доллар уже 70 лет считается главной резервной валютой мира, которая составляет около ⅔ финансовых накоплений в мире.

А для России и других стран с развивающейся экономикой критически важен финансовый суверенитет, если они желают демонстрировать самостоятельность на международной политической и экономической аренах. Здесь, как и в человеческом обществе, – чем больше долг, тем сильнее связаны руки.

Хотите взять кредит? Рассчитайте сумму ежемесячного платежа на нашем удобном калькуляторе и отправляйте заявку в банк.

2. Ниже приведён перечень терминов. Все они, за исключением двух, представляют собой источники доходной части государственного бюджета.

1) налоги 2) государственные займы 3) обслуживание государственного долга

4) эмиссия 5) государственные пошлины 6) дотации предприятий

3 .Выберите верные суждения о государственном бюджете и запишите цифры, под которыми они указаны.

1) К функциям государственного бюджета относят содержание институтов государства.

2) К доходам государственного бюджета относятся дотации государственным предприятиям.

3) Государственный бюджет может быть сбалансированным, дефицитным или профицитным.

4) Доходная часть бюджета показывает источники поступления его денежных средств.

5) В структуру расходной части бюджета входят налоги с физических и юридических лиц.

4. Установите соответствие между видами статей в государственном бюджете и конкретными примерами.

А) акцизный сбор

Б) обслуживание госдолга

В) подоходный налог с граждан

Г) выплата жалования служащим

Д) процент по государственным облигациям

1) расходные статьи

2) доходные статьи

5 .Выберите верные суждения о государственном бюджете и запишите цифры, под которыми они указаны.

1) Одна из функций государственного бюджета — финансовое обеспечение функционирования государственного аппарата.

2) Дефицит государственного бюджета может привести к сокращению социальных расходов государства.

3) К доходам бюджета относится обслуживание государственного долга.

4) Профицит бюджета представляет собой ситуацию, когда планируемые расходы превышают доходы государства.

5) Расходная часть бюджета показывает, на какие цели направляются аккумулированные государством средства.

6 .Выберите верные суждения о государственном бюджете и запишите цифры, под которыми они указаны.

1) Государственный бюджет — это принятый высшим законодательным органом годовой финансовый план.

2) Государство перераспределяет через бюджет полученные доходы и направляет средства на обеспечение внутренней и внешней политики.

3) К доходам государственного бюджета относят таможенные пошлины и сборы.

4) Социальные выплаты — одна из статей доходов государственного бюджета.

5) Бюджет называют дефицитным, если доходы государства равны его планируемым расходам.

7 .Установите соответствие между видами статей бюджета и конкретным их выражением

КОНКРЕТНОЕ ВЫРАЖЕНИЕ СТАТЕЙ БЮДЖЕТА

ВИДЫ СТАТЕЙ БЮДЖЕТА

А) акцизные сборы

Б) обслуживание государственного долга

В) личный подоходный налог

Г) выплата пенсий

Д) продажа государственных облигаций

1) расходные статьи

2) доходные статьи

8 .Выберите верные суждения о государственном бюджете и запишите цифры, под которыми они указаны.

1) Государственный бюджет — это свод доходов и расходов государства.

2) Государственный бюджет, как правило, утверждается правительством.

3) Разница между доходами и расходами государства называется сальдо государственного бюджета.

4) Сбалансированным называется государственный бюджет, в котором доходы превышают расходы.

5) Формирование доходных и расходных статей бюджета составляет бюджетную политику государства.

9 .Выберите из приведённого ниже списка источники доходов государственного бюджета.

1) содержание государственных учреждений

2) средства от приватизации предприятий

3) дивиденды по акциям, принадлежащим фирмам

4) поступления по штрафам и санкциям

5) обслуживание и погашение государственного долга

6) субсидии государства на жилищно-коммунальные услуги населению

10 .Выберите верные суждения о государственном бюджете и запишите цифры, под которыми они указаны.

1) Одна из статей доходов государственного бюджета — развитие инфраструктуры.

2) К расходам бюджета относится обслуживание государственного долга.

3) Государственный бюджет финансово обеспечивает экономическую политику государства.

4) Рост дефицита государственного бюджета может привести к снижению инвестиционной активности в стране.

5) Дефицит государственного бюджета характеризуется превышением доходов над расходами государства.

11 .Выберите верные суждения о государственном бюджете и запишите цифры, под которыми они указаны.

1) Профицит бюджета представляет собой ситуацию, когда доходы государства превышают его планируемые расходы.

2) Государственный бюджет — это смета доходов и расходов государства на определённый период времени.

3) Государственный бюджет составляется с указанием источников поступления государственных доходов и направлений, каналов расходования денег.

4) Государственный бюджет в РФ разрабатывается и принимается Президентом РФ.

5) Предоставление дотаций предприятиям — одна из статей доходов государственного бюджета

12 .Установите соответствие между примерами и статьями государственного бюджета:

ПРИМЕР СТАТЬЯ ГОСБЮДЖЕТА

А) содержание органов власти

Б) образование госрезервов

В) пени и штрафы, предусмотренные налоговым законодательством

Г) национальная оборона

Д) средства от использования государственной собственности

1) доходная статья

2) расходная статья

13 .Выберите верные суждения о государственном долге и запишите цифры, под которыми они указаны.

2) Государственный долг делится на внешний и внутренний.

3) Одной из причин возникновения государственного долга является дефицит государственного бюджета.

4) Наличие государственного долга всегда свидетельствует о кризисе в национальной экономике.

5) Кредиторами по государственному долгу могут являться государства, юридические и физические лица.

Прочитайте текст и выполните задания 21—24.

Отношение к дефициту государственного бюджета, как правило, отрицательное. Наиболее популярной выступает идея сбалансированного бюджета. Исторически в отношении состояния государственного бюджета выдвигалось три концепции: 1) идея ежегодно сбалансированного бюджета; 2) идея бюджета, сбалансированного по фазам экономического цикла (на циклической основе); 3) идея сбалансированности не бюджета, а экономики.

Концепция ежегодного сбалансированного бюджета состоит в том, что независимо от фазы экономического цикла каждый год расходы бюджета должны быть равны доходам. Это означает, что, например, в период спада, когда доходы бюджета (налоговые поступления) минимальны, государство для обеспечения сбалансированности бюджета должно снижать государственные расходы (государственные закупки и трансферты). А поскольку снижение и государственных закупок, и трансфертов ведёт к уменьшению совокупного спроса, и, следовательно, объёма производства, то эта мера приведёт к ещё более глубокому спаду. И наоборот, если в экономике бум, т. е. максимальные налоговые поступления, то для уравновешивания расходов бюджета с доходами государство должно увеличить государственные расходы, провоцируя ещё больший перегрев экономики и, следовательно, ещё более высокую инфляцию. Таким образом, теоретическая несостоятельность такого подхода к регулированию бюджета достаточно очевидна.

Концепция государственного бюджета, балансируемого на циклической основе, заключается в том, что иметь сбалансированный бюджет ежегодно необязательно. Важно, чтобы бюджет был сбалансирован в целом в течение экономического цикла: бюджетный излишек, увеличивающийся в период бума, когда доходы бюджета максимальны, должен использоваться для финансирования дефицита бюджета, имеющего место в период рецессии, когда резко сокращаются доходы бюджета. Эта концепция также имеет существенный недостаток.

Наибольшее распространение получила концепция, согласно которой целью государства должна быть не сбалансированность бюджета, а стабильность экономики. Эта идея была выдвинута Кейнсом в его работе «Общая теория занятости, процента и денег» (1936 г.) и активно использовалась в экономиках развитых стран до середины 70-х годов. Согласно воззрениям Кейнса, инструменты государственного бюджета (государственные закупки, налоги и трансферты) должны использоваться в качестве антициклических регуляторов, стабилизирующих экономику на разных фазах цикла.

21 .Автор приводит три концепции состояния государственного бюджета. Какую концепцию он считает наиболее распространённой? Кто является её автором? Как автор определяет традиционное отношение к проблеме дефицита государственного бюджета?

22. В чём, по мнению автора, заключается концепция ежегодного сбалансированного бюджета? На основании знаний обществоведческого курса назовите три любые расходные статьи бюджета.

23 .Автор пишет о проблеме дефицита государственного бюджета. Приведите три примера решения государством проблемы роста дефицита государственного бюджета.

24 .Какие три инструмента государственного бюджета, оказывающие влияние на стабилизацию экономики, согласно концепции Кейнса, называет автор? На основании текста и обществоведческих знаний назовите и обоснуйте применение двух любых способов государственного вмешательства в регулирование рыночной экономики на разных стадиях экономического цикла.

25 . Используя обществоведческие знания,

1) раскройте смысл понятия «государственный долг»;

2) составьте два предложения:

− одно предложение, содержащее информацию видах государственного долга;

− одно предложение, раскрывающее любую причину роста государственного долга.

26. Каким экономическим понятием характеризуется ситуация, когда расходы государственного бюджета превышают его доходы? Приведите три примера действий государства для преодоления последствий этой ситуации.

Госдолг показывает, сколько на текущий момент страна должна внешним и внутренним кредиторам. Основное значение имеет долг, номинированный в иностранной валюте: печальный опыт многих государств, в том числе и Российской Федерации, показывает, что его безудержное разрастание может привести к серьёзным проблемам как для страны в целом, так и для её жителей и предприятий.

Зачем анализировать, кому и сколько должна Россия

Внешний долг является одним из ключевых макроэкономических показателей для любой страны. Анализ динамики и величины госдолга позволяет определить устойчивость государственных финансов. Особенно опасен внешний долг, платежи по которому должны совершаться в иностранной валюте. Если её по каким-то причинам недостаточно, то финансовые власти могут:

-

попробовать рефинансировать госдолг, что приведёт к росту затрат на обслуживание долговой нагрузки из-за переоценки рисков инвесторами;

Также проблемы с госдолгом отрицательно влияют и на многие компании, базирующиеся в стране-эмитенте. Колебания на валютном рынке, повышение стоимости заёмных средств, снижение кредитных рейтингов — вот лишь неполный перечень возникающих трудностей.

Основные параметры внешнего долга России

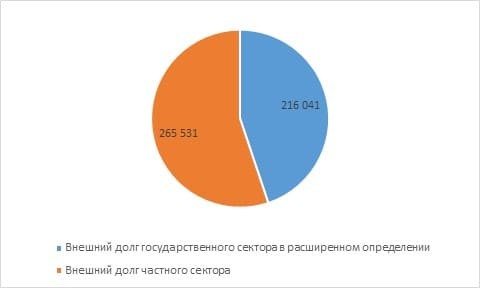

По данным Центробанка, по итогам первого полугодия 2020 г. общий объём внешнего долга России составил 481,5 млрд долл. Из этой суммы почти 55% пришлось на частный сектор, а 45% — на госсектор, в его расширенном понимании. Для сравнения, национальный госдолг США на конец 2020 г. превысил 27 трлн долл.

По методологии ЦБ к расширенному госсектору относятся:

- Центробанк;

- органы государственного управления;

- банки и компании, в которых государство косвенно и напрямую контролирует 50 и более процентов акций.

При более детальном анализе данных ЦБ по отраслям видно, что наиболее высокая долговая нагрузка у небанковского частного сектора — почти половина всего внешнего долга.

01.07.2015

01.07.2020

Динамика

Доля в 2015

Доля в 2020

Госсектор в расширенном определении

276 958

216 041

-60 917

49,8%

44,9%

Частный сектор

279 382

265 531

-13 851

50,2%

55,1%

Итого

-74 768

Рис. 2. Структура и динамика внешнего долга России (млн долл.). Источник: данные ЦБ

При рассмотрении динамики внешнего долга видна тенденция к снижению: по результатам пятилетнего периода он уменьшился почти на 75 млрд долл., в основном за счёт государственного банковского сектора.

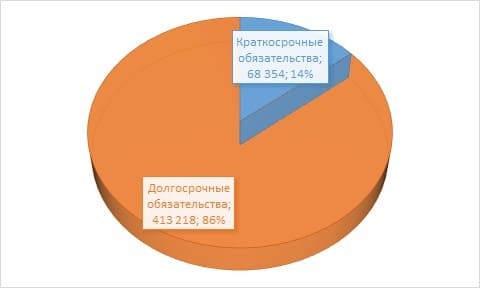

Что касается сроков выплат, то на краткосрочные обязательства приходится лишь 14% долга, что делает российских должников более устойчивыми к рыночным колебаниям. С другой стороны, это уменьшает их гибкость, мешая воспользоваться снижением стоимости краткосрочных займов.

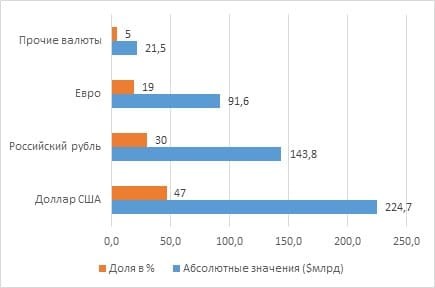

Хорошо структурирован внешний долг и по видам валют: почти треть номинирована в рублёвых инструментах, что снижает зависимость России от колебаний на валютном рынке.

В остальных валютах продолжает доминировать доллар. Несмотря на политическую риторику, на номинированные в нём инструменты приходится почти половина внешнего долга России.

Качественные показатели госдолга России

По основным макроэкономическим показателям, иллюстрирующим зависимость экономики от внешних долгов, ситуация оптимальна. Практически ни один из коэффициентов не находится в «красной зоне».

Коэффициент

Внешний долг/ВВП, %

Внешний долг/Годовой экспорт

Международные резервы/платежи по внешнему долгу

Внешний долг на душу населения, долл.

для низкого риска

для низкого риска

Рис. 5. Показатели качества долговой нагрузки РФ на 01.07.20. Источник: данные ЦБ

При анализе госдолга наблюдается разница в данных между ЦБ и Минфином, которая объясняется тем, что последний рассматривает госдолг в более узком смысле. В силу этого его значение, по данным Минфина, на начало второго полугодия 2020 г. составляет почти 51 млрд долл.

Также, несмотря на всю значимость внешнего госдолга, нужно помнить и про внутренний, составивший на начало ноября 2020 г. более 13,9 трлн руб., то есть за год он увеличился почти на 3,25 трлн.

Даже при планируемом умеренном увеличении госдолга из-за проблем на нефтегазовом рынке и ситуации с COVID-19 его отношение к ВВП не является критичным. Для сравнения, у стран с развитой экономикой в среднем данное отношение составляет 105,3%; а у стран с формирующимся рынком и средним уровнем дохода — 52,6%.

Высокие показатели качества долговой нагрузки РФ приводят к тому, что по классификации крупнейших рейтинговых агентств уровень надёжности её долговых обязательств достигает инвестиционного класса.

Рейтинговое агентство

Класс РФ

Место в классификации

S&P Global Ratings

Рис. 7. Кредитные рейтинги Российской Федерации. Источники: сайты Минфина и рейтинговых агентств

Более высокому рейтингу мешают риски новых санкций и продолжающаяся высокая зависимость страны от нефтегазового сектора.

Итак, несмотря на долгосрочные потенциальные риски по выплате госдолга России, в настоящее время его количественные и качественные показатели далеки от критических значений. Поэтому инвесторам можно обратить внимание на государственные облигации, о которых мы уже писали в «Открытом журнале».

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

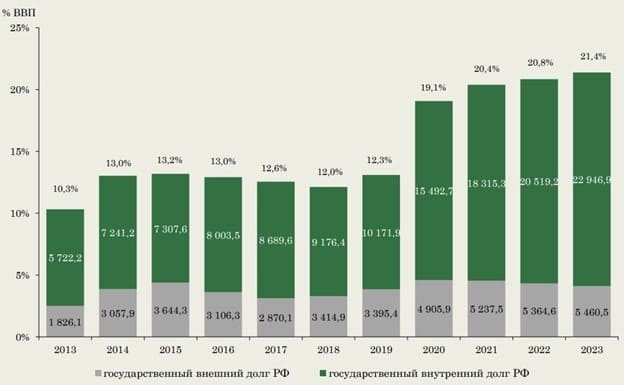

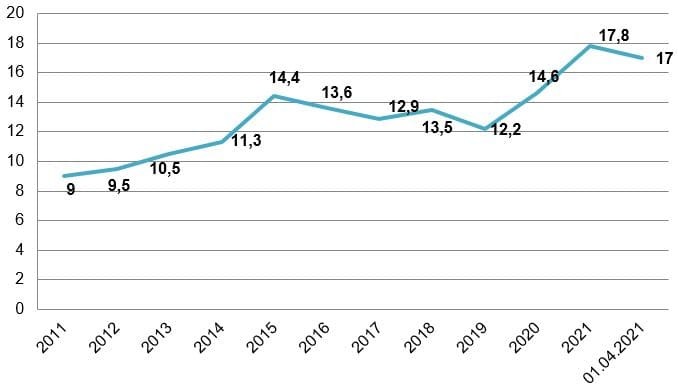

1 июня 2021 г. Счётная палата РФ представила оперативный доклад об исполнении федерального бюджета за I квартал 2021 г. , в котором обозначила, что государственный долг России по состоянию на 1 апреля 2021 г. вырос на 3,6%, достигнув 19,7 трлн руб., и составил 17% прогнозируемого объёма ВВП. Однако этот показатель по-прежнему остаётся одним из самых низких в мире.

В этой статье мы рассмотрим, почему продолжает расти мировой госдолг и как России удаётся сохранять низкий уровень долговой нагрузки.

Динамика российского государственного долга (отношение к ВВП)

Государственный долг — это долговые обязательства государства, используемые для покрытия дефицита бюджета.

В зависимости от кредиторов различают внешний и внутренний долг.

Внешний долг — это обязательства перед другими государствами, международными организациями и другими субъектами международного права. Например, кредиты, выданные международными кредиторами, задолженность по внешнеторговым операциям бюджетных организаций страны.

Внутренний долг — это когда кредиторами являются резиденты субъекта-заёмщика. Например, долг по государственным ценным бумагам (ОФЗ), кредиты, выданные государству кредитными организациями, гарантии государства по ценным бумагам, выпущенным акционерными обществами.

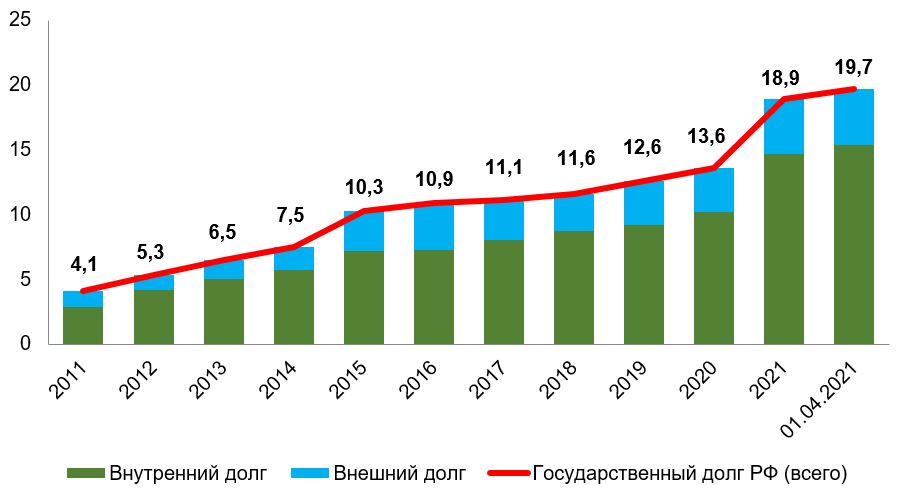

Последнее десятилетие государственный долг РФ планомерно растёт. Резкий скачок госдолга произошёл после замедления темпов российской экономики начиная с 2014 г. Это связано с ухудшением мировой рыночной конъюнктуры и введением санкций со стороны США и ЕС против России, а также, как следствие, исчерпанием резервов и необходимостью финансировать дефицит федерального бюджета.

По данным Счётной палаты РФ внутренний долг России вырос на 45% — до 14,7 трлн руб. в основном за счёт увеличения объёма долга по ОФЗ-ПК в 2,7 раза, по ОФЗ-ПД в 1,3 раза и по ОФЗ-ИН в 1,5 раза. С марта 2020 г. Минфин России разместил ОФЗ почти на 5,5 трлн руб. Таким образом, долг по ОФЗ за год — с марта 2020 по март 2021 г. вырос на 4,7 трлн руб.

Внешний долг увеличился на 23% — до 4,2 трлн руб. В структуре внешнего государственного долга большую долю занимает долг по государственным ценным бумагам, номинированным в иностранной валюте (около 70%), и по государственным гарантиям РФ в иностранной валюте (около 30%).

Динамика государственного долга РФ, трлн руб.

Чтобы объективно оценить, перекрывают ли доходы государства долги, государственную задолженность сравнивают с ВВП. Чем выше показатель, тем труднее государству погасить свою задолженность. Низкий процент госдолга к ВВП говорит о наличии достаточного уровня экономической продукции для покрытия всех обязательств.

По состоянию на 1 апреля 2021 г. отношение госдолга РФ к прогнозируемому уровню ВВП составило 17%. Это немного ниже, чем в конце кризисного 2020 г., однако выше уровня 2019 г. Хотя отношение российского государственного долга к ВВП последние несколько лет растёт, этот показатель остаётся одним из самых низких в мире.

Отношение государственного долга РФ к ВВП, %

На основании долговой нагрузки стране присуждается рейтинг: чем он выше, тем более привлекательна страна для инвестиций. Отношение госдолга к ВВП ниже 30% говорит о низком уровне рисков.

Почему вырос госдолг в I квартале 2021 года?

По данным Счётной палаты РФ за I квартал 2021 г., государственный долг России вырос на 3,6% — до 19,7 трлн руб., составив 17% от прогнозируемого объёма ВВП. Это произошло за счёт увеличения внутреннего долга на 4,6% — до 15,4 трлн руб., доля которого составляет 78,4% в структуре российского госдолга. Рост внутреннего госдолга обусловлен увеличением обязательств по государственным ценным бумагам (ОФЗ).

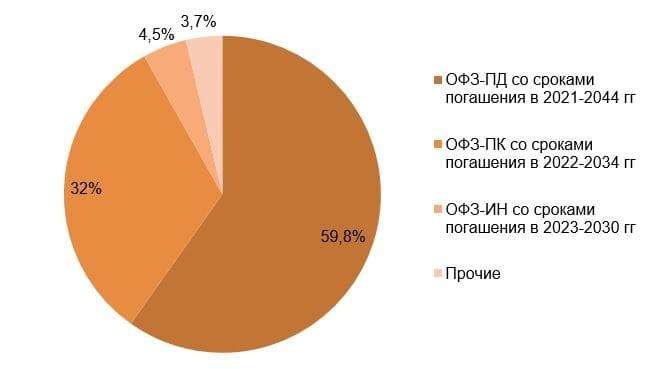

Объём долга по ОФЗ-ПД со сроком погашения в 2021–2044 гг. вырос на 8,7%, составив почти 60% в структуре внутреннего долга. Объём долга по ОФЗ-ИН со сроком погашения в 2023–2030 гг. вырос на 14,3% (доля в структуре внутреннего долга — 4%). Дело в том, что в начале 2021 г. доходность по ОФЗ, как с длинными, так и с короткими сроками погашения, увеличилась из-за негативного влияния возросшей доходности на американском рынке. Это обусловлено ростом инфляционных ожиданий в США и санкциями в отношении российского госдолга, введёнными в апреле 2021 г., что отразилось на международных финансовых рынках.

Структура внутреннего долга России на 1 апреля 2021 г.,%

Внешний долг, наоборот, сократился на 1,4% — до 4,2 трлн руб., на его долю в общей структуре госдолга приходится 21,6%.

При этом расходы бюджета РФ на обслуживание госдолга за I квартал выросли на 39% — до 2,38 трлн руб., по сравнению с аналогичным периодом годом ранее.

Динамика расходов на обслуживание госдолга РФ, млрд руб.

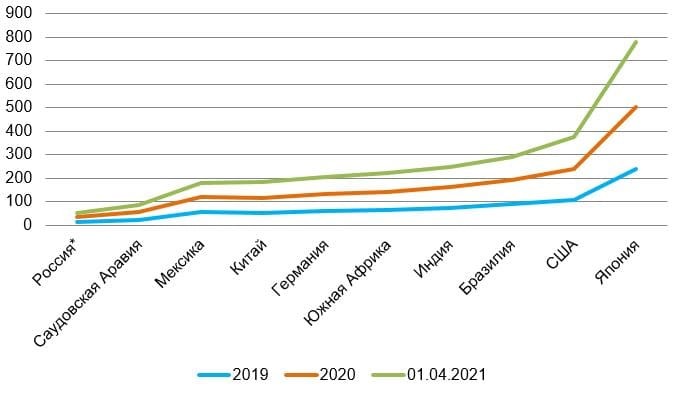

Государственный долг в других странах

По итогам 2020 г. почти во всех странах был зафиксирован рост государственного долга, что вызвано необходимостью привлекать дополнительные финансовые ресурсы на борьбу с пандемией коронавируса. Наиболее сильный рост зафиксирован в развитых странах, таких как США, Япония, Германия.

Самый высокий уровень отношения госдолга к ВВП в последние несколько лет наблюдается в Японии (273,1%), США (132,8%), Бразилии (98,4%), Индии (86,6%), Германии (70,3%).

Япония начала «копить» долги ещё с 90-х гг., при этом являясь самым большим мировым кредитором. США — с 2007 г., и сегодня это самый большой должник в мире. Обе страны начали увеличивать долги именно в период кризиса, скупая более дешёвые активы для поддержания своей экономики.

Всемирный банк определяет пороговую величину для государственного долга на уровне 77% ВВП.

Отношение государственного долга к ВВП в некоторых развитых и развивающихся странах по итогам 2020 г., %

*по России данные МВФ немного разнятся, так как у МВФ другая методика расчёта госдолга

Рис. 5. Источник: МВФ

По итогам I квартала 2021 г. на фоне повышения инфляции и роста доходности на американском рынке центральные банки многих стран были вынуждены повысить ключевые ставки для сдерживания внутренней инфляции. Повышение ключевых ставок, а также пессимистичные санкционные и инфляционные ожидания привели к росту доходности по ОФЗ.

По прогнозам МВФ , государственный долг развитых стран продолжит расти до конца 2021 г., что обусловлено необходимостью восстановления экономики после 2020 г.

Почему у России низкий уровень госдолга и будет ли он расти?

Прогнозы Минфина России по поводу государственного долга достаточно оптимистичны. Нефтегазовые доходы начинают восстанавливаться, что означает пополнение доходной части федерального бюджета. В марте 2021 г. Минфин России объявил о сокращении программы займов на 2021 г. Нефтегазовые доходы — это одна из основных причин, почему РФ удаётся сохранять низкий уровень долга.

Кроме того, Россия располагает значительным объёмом ликвидных активов, в виде средств Фонда национального благосостояния, и механизмами, благодаря которым эти резервы могут обеспечить российский рынок ликвидностью для финансирования внутреннего долга.

В конце 2019 г. российский чистый долг имел отрицательное значение, то есть резервы, которыми располагало государство, превысили величину государственного долга. Из-за пандемии коронавируса в конце 2020 г. чистый долг снова стал положительным, так как потребовались займы на поддержку экономики.

Банк России постепенно ужесточает монетарную политику, планируя повышать ключевую ставку ещё минимум два года. Это может создавать более привлекательные условия для новых инвесторов, ведь в остальных странах наблюдается низкий уровень процентных ставок.

На сегодняшний день государственный долг РФ находится на устойчиво низком уровне и, несмотря на рост из-за оттока иностранного капитала, не представляет угрозы для российской экономики.

В ночь на 27 июня в России впервые с 1918 года произошел дефолт по суверенным долговым обязательствам в иностранной валюте, сообщил Bloomberg. Агентство указывает, что в то же время «дефолт носит в основном символический характер и мало что значит для россиян».

Поводом для заявления СМИ о дефолте стало истечение в воскресенье, 26 июня, льготного периода для выплаты около $100 млн просроченных платежей по гособлигациям. Задолженность около $100 млн была предъявлена России бывшими держателями еврооблигаций на основании того, что погашение долга было произведено 2 мая вместо 4 апреля.

Речь идет о долларовых облигациях Минфина, остаток которых на $552 млн Россия должна была погасить 4 апреля. Однако США с 4 апреля 2022 года запретили России использовать замороженные долларовые резервы для выплат по внешнему долгу.

В связи с тем что иностранный банк-корреспондент отказался принимать платеж Минфина по гособлигациям двух выпусков в долларах, купонный доход по одному из них и средства для погашения долга по второму были перечислены в рублях. С точки зрения финансовых властей выплата в рублях по долгу перед нерезидентами является надлежащим исполнением обязательств в соответствии с указом президента от 5 марта о временном порядке исполнения обязательств перед некоторыми иностранными кредиторами. Западные кредиторы и институты предупредили, что такая выплата, скорее всего, будет признана суверенным дефолтом России.

Однако бывшие владельцы этих бумаг потребовали уплатить дополнительный процент в размере около $100 млн, который, по их мнению, должен был быть выплачен за просрочку платежа — вместо 4 апреля они получили выплату основного долга 2 мая. На основании того что этот процент не был выплачен, инвесторы подали в клиринговую систему Euroclear уведомление о дефолте России 11 мая.

Условия суверенных еврооблигационных выпусков России предусматривают наступление формального дефолта по истечении 30 календарных дней после неплатежа в соответствии с эмиссионной документацией. Держатели могут сами объявить дефолт, если владельцы 25% непогашенных облигаций согласятся с тем, что произошло «событие дефолта».

Министр финансов России Антон Силуанов ранее назвал ситуацию с возможным наступлением дефолта фарсом.

«Формально объявлять о наступлении дефолта можно только после вступления в силу решения суда соответствующей юрисдикции об удовлетворении искового требования держателя еврооблигаций. Но с обращениями в суд не все так однозначно, поскольку ни в одном из проспектов эмиссии мы не отказались от суверенного иммунитета. Это значит, что даже при подаче иска у иностранного суда не будет юрисдикции для рассмотрения его по существу. Это формальная сторона.

А с практической точки зрения для инвестора нет смысла инициировать длительные и дорогостоящие судебные разбирательства с заемщиком, который готов обслуживать свой долг и в ситуации, когда инвестору запрещено получать причитающиеся ему выплаты. Представим гипотетическую ситуацию, что все-таки состоялся суд, вынесено решение, инвестору разрешили получить выплаты. Он все равно придет к нам и получит то, что мы ему уже зарезервировали для выплат. Поэтому мы и говорим, что вот твои деньги, приходи и забирай их сразу. Это гораздо более рационально с точки зрения всех сторон. В том числе и американских властей, которые бьют по своим инвесторам и своим налогам», — заявил Антон Силуанов.

Что такое дефолт

Дефолт — это невыполнение обязательств должника по выплате долга — как процентов по нему, так и основной заемной суммы. В случае объявления дефолта компанией или физическим лицом следует процедура банкротства, в ходе которой устанавливаются процедуры возврата долга, его полного или частичного списания. Дефолт государства возникает, если оно не может вовремя выполнить обязательства перед внутренними или внешними кредиторами. Реструктуризация суверенного долга не имеет стандартизированной процедуры — для каждой отдельно взятой страны составляется индивидуальная программа по выплате, чаще всего она растягивается на несколько лет и не гарантирует кредиторам полного возврата средств со стороны заемщика. Объявление государством дефолта снижает его кредитные рейтинги — стране становится сложно или невозможно привлекать новые займы, как следствие, ограниченность вливания внешних капиталов тормозит развитие экономики.

Когда дефолт был в России

В России технический дефолт по обязательствам страны произошел 17 августа 1998 года. Ему предшествовали экономический кризис — гиперинфляция, дефицит бюджета, деноминация. Для пополнения бюджета правительство выпускало государственные краткосрочные облигации (разновидность облигаций федерального займа), и каждый новый выпуск шел на погашение предыдущих займов, то есть обслуживание долгов проводилось по пирамидальному принципу. Доходность ГКО доходила до 140–150%. К августу 1998 года внешний долг России достиг $200 млрд (44% ВВП). Официально технический дефолт не был объявлен, но являлся им по сути, так как предусматривал реструктуризацию долгов по ГКО лишь с их частичным погашением — от 1% для иностранных держателей облигаций до конвертации 70% долга в новые более долгосрочные облигации. Это запустило цепочку банкротств банков — крупных держателей бумаг, что в свою очередь привело к потере денег населением, так как финансовые организации не смогли расплатиться по вкладам.

По расчетам Московского банковского союза, потери экономики России в 1998 году составили $96 млрд. Из них прямые убытки коммерческих банков — $45 млрд, бизнес потерял более $30 млрд, население — $19 млрд. На момент объявления о замораживании выплат по ГКО-ОФЗ доля нерезидентов в них составляла порядка 30%, а рыночная оценка их портфеля — около $11 млрд.

Кризис привел к сокращению валового внутреннего продукта в два раза — с $404,9 млрд в 1997 году до $195,9 млрд в 1999 году. Инфляция с 11,03% в 1997 году по итогам 1998 года подскочила до 84,44%. Национальная валюта была девальвирована более чем в три раза — 1 января 1998 года доллар стоил ₽5,96 (после деноминации в 1997 году с коэффициентом 1000:1), а 1 января 1999 года — ₽20,65. Доверие населения и иностранных инвесторов к российским банкам и финансовым обязательствам государства, а также к национальной валюте было подорвано.

Виды дефолта

- Технический дефолт — неспособность сейчас погасить обязательства, но возможность их все же выполнить в будущем. Если в рамках технического дефолта, который ограничен конкретными сроками, обязательства не выполняются, то наступает обычный, или простой дефолт.

- Дефолт (обычный, простой или окончательный) — неспособность платить по всем долгам или части своих обязательств.

Различают подвиды дефолтов по объектам, то есть заемщикам: дефолт физического лица, компании, государственный (суверенный) дефолт.

По предмету долгов дефолт может быть объявлен по облигациям (неоплата своевременно процентов или основного долга по долговым обязательствам или по условиям договора о выпуске облигационного займа), векселям, прямым денежным заимствованиям, банковским чекам и т. п.

Дефолт по государственным долгам может быть объявлен по:

- по внешнему долгу — перед другими странами, международными фондами, иностранными корпорациями. Как правило, он заключен в специальных ценных бумагах — государственных облигациях;

- по внутреннему долгу — перед отечественными банками, фондами, инвесторами и населением, в том числе по выплате пенсий, социальных пособий, зарплат госслужащим.

Насколько вероятен дефолт по внешнему долгу в 2022 году?

По итогам 2021 года государственный долг России составляет ₽20,9 трлн — 18,1% от ВВП страны, по данным Счетной палаты. Внутренний долг составил ₽16,5 трлн. Внешний долг в иностранной валюте достиг $59,7 млрд.

Объем внешнего долга Российской Федерации, по оценке Банка России, по состоянию на 1 января 2022 года составил $478,2 млрд. Эта сумма учитывает не только долги государственного сектора, но и частных компаний, которые заимствуют средства на иностранных рынках.

Наложенные на Банк России и другие финансовые институты санкции привели к отсутствию технической возможности расплачиваться по долгам перед иностранными инвесторами. Международные рейтинговые агентства усмотрели в этом событии критический риск объявления дефолта по внешним российским обязательствам.

- Moody's понизило кредитный рейтинг России сразу на шесть ступеней, с Baa3 до B3.

- Агентство Fitch снизило долгосрочный рейтинг дефолта эмитента в иностранной валюте России с ВВВ до В.

- S&P Global Ratings понизило долгосрочный кредитный рейтинг России в иностранной валюте на восемь ступеней, с BB+ до CCC-. Рейтинг в национальной валюте также ухудшился с BBB- до CCC-.

«Понижение рейтинга в текущих беспрецедентных условиях носит уже символический характер и является констатацией факта, поскольку иностранные инвесторы отрезаны от экономики России и локального рынка, а многие активы на офшорном рынке обесценились почти до нуля. Из-за запрета расчетов с нерезидентами они вряд ли способны получать платежи по бондам, несмотря на обслуживание Минфином и компаниями своих обязательств», — говорит Дмитрий Полевой, директор по инвестициям компании «Локо-Инвест Управление активами».

Риск технического дефолта по валютному долгу из-за ограничений платежей возрастает, говорит директор Центра исследования финансовых технологий и цифровой экономики СКОЛКОВО-РЭШ Олег Шибанов и отмечает, что сам Минфин РФ подобных планов — отказа от обслуживания долга — не озвучивал.

«Но поскольку международные резервы, включая Фонд национального благосостояния (ФНБ), в их долларовой и евро части были заморожены ЕС и США, у России могут быть вопросы о необходимости придерживаться текущего графика платежей. Кроме того, сейчас ограничены выплаты в пользу нерезидентов, и когда будет оформлено решение со стороны Управления по контролю за иностранными активами (OFAC) в возможности использовать международные резервы, выплаты могут быть осуществлены», — добавил эксперт.

В четверг, 3 марта, Минфин США выпустил лицензию, разрешающую инвесторам получать долговые платежи по суверенным еврооблигациям России, но с временными ограничениями — только до 25 мая 2022 года. В частности, в порядке исключения из санкционных мер разрешаются транзакции с Банком России, Фондом национального благосостояния (ФНБ) и Министерством финансов России, необходимые для «получения процентов, дивидендов или выплат в погашение по долгу или акциям» ЦБ, ФНБ или Минфина, говорится в документе. Ближайшие платежи по выплате долларовых купонов на $107 млн по двум выпускам российских евробондов международным держателям планировались на март.

Несмотря на озвученные риски дефолта, инвестбанки США Goldman Sachs и JPMorgan Chase покупают подешевевшие суверенные российские облигации и корпоративные бонды крупных компаний Evraz, «Газпром» и РЖД, срок погашения которых наступает в течение ближайших двух лет.

По данным ICE Data Services, кредитные дефолтные свопы (CDS) на этой неделе сигнализировали о 65%-ной вероятности дефолта по российскому государственному долгу в течение пяти лет и 40% в течение одного года.

Кредитно-дефолтный своп (CDS) — это производный финансовый инструмент, который гарантирует инвестору страховые выплаты в случае дефолта по обязательствам третьей стороны в обмен на регулярные платежи. Чем выше эти платежи, тем рискованнее базовые обязательства.

Последствия дефолта

Если сценарий с объявлением дефолта из-за технических ограничений реализуется, его последствия могут вызвать сложности в доступе к рынку займов в будущем, говорит Олег Шибанов. «Вот только для России это последствие сейчас нерелевантно — все крупнейшие рынки капитала закрыли для России и наших компаний возможность выпускать облигации, и в этой ситуации особого «наказания» для экономики от дефолта нет. Это «наказание» скажется тогда, когда Россия снова вернется к займам на международном рынке», — заключил эксперт.

«Если у страны есть инвестиционный рейтинг, то она может занимать на международных рынках сравнительно недорого. Это приводит к тому, что дешевая ликвидность перетекает на рынки и обеспечивает комфортный уровень доходностей по кредитам для бизнеса и населения. И всем хорошо. Понижение рейтингов предполагает долгосрочное пребывание РФ в текущем состоянии — конфликт на Украине, чудовищные санкции, не менее жесткие ответные меры и т. д. Если страна будет находиться под таким давлением долго — будет очень трудно. Насколько долго? Точно сказать невероятно сложно, но, полагаю, речь идет о нескольких месяцах», — прокомментировал профессор НИУ ВШЭ Евгений Коган в авторском Telegram-канале.

Объявление дефолта сейчас по долговым обязательствам России не принесет существенных потерь ни самой России, ни западным странам, отметил старший экономист консалтинговой компании Macro-Advisory Владимир Тихомиров. «Внешний долг России не такой большой, чтобы оказать существенное влияние на международный рынок, а для России с точки зрения государственного заимствования этот рынок не столь сильно важен — бюджет формируется либо с нулевыми, либо с профицитными показателями в последние годы, при этом поступление иностранного капитала в новые выпуски гособлигаций уже было ограничено санкциями еще в 2018 году. Для частных компаний ситуация будет сложнее — для них из-за суверенного дефолта и низких кредитных рейтингов страны заимствование станет существенно дороже. «Дорогие» кредитные деньги скажутся на росте цен для конечного потребителя», — заключил эксперт.

Портфельный управляющий УК «Альфа-Капитал» Дмитрий Дорофеев обращает внимание, что поводов объявлять дефолт у иностранных инвесторов нет: «Российские власти осуществили выплаты через платежного агента НРД в срок, инвесторы в России получили выплаты вообще без проблем. Минфин также выражал готовность доплатить денежные средства всем инвесторам, кто получил деньги с задержкой из-за действий Euroclear».

Даже если бы дефолт был официально объявлен, это ни к чему бы не привело, считает Дмитрий Дорофеев. «Иностранные владельцы российских еврооблигаций в любом случае не смогут арестовать российские активы за границей, так как при размещении обязательств Россия не отказывалась от права на «суверенный иммунитет», а, следовательно, зарубежные суды не смогут принять законное решение о конфискации какого-либо российского имущества и активов», — заключил портфельный управляющий.

Следите за новостями компаний в телеграм-канале «Каталог РБК Инвестиций»

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Автор статьи

Читайте также: