Номер налогоплательщика присвоенный налоговым органом в иностранном государстве что это

Обновлено: 03.05.2024

Данный документ в редакции Приказа ФНС России от 26.03.2020 N ЕД-7-17/198@ действует с отчетного периода 2020 года. Срок представления уведомлений об участии в международной группе компаний составляет восемь месяцев с даты окончания отчетного периода. Отчитаться за 2020 год следует до 31 августа 2021 года (информация ФНС России).

IV. Заполнение сведений об иностранном участнике

15. В элементах, порядок заполнения которых предусмотрен в настоящей главе, должны указываться сведения об иностранном участнике - материнской компании и (или) уполномоченном участнике, которые не являются налоговыми резидентами Российской Федерации (далее - иностранные участники), по состоянию на день окончания отчетного периода.

В случае прекращения организации, являющейся участником международной группы, путем ликвидации или реорганизации (их аналогов в иностранном государстве (территории)) в течение отчетного периода, значения элементов, включаемых в элемент "Сведения об иностранном участнике международной группы", должны заполняться по состоянию на день регистрации прекращения такой организации в результате реорганизации или ликвидации (их аналогов в иностранном государстве (территории)).

16. Элемент "Сведения об иностранном участнике международной группы" является множественным, что означает возможность его заполнения до двух раз, в том случае, если одновременно материнская компания и уполномоченный участник не являются налоговыми резидентами Российской Федерации.

17. В элементе "Статус участника в международной группе (код)" должно указываться одно из следующих значений, характеризующих иностранного участника:

"1" - материнская компания международной группы;

"2" - уполномоченный участник международной группы.

Код "1", характеризующий участника как материнскую компанию, в элементе "Статус участника в международной группе (код)" и в аналогичном элементе, заполняемом согласно пункту 32 настоящего Порядка, указывать более одного раза не допускается.

Код "2", характеризующий участника как уполномоченного участника, в элементе "Статус участника в международной группе (код)" и в аналогичном элементе, заполняемом согласно пункту 32 настоящего Порядка, указывать более одного раза не допускается.

18. В элементе "Организационная форма" должно указываться одно из следующих значений, характеризующих иностранного участника:

"2" - структура без образования юридического лица.

Элемент не обязателен для заполнения.

19. В элементе "Организационная форма структуры без образования юридического лица" должно указываться одно из следующих значений, характеризующих иностранного участника:

"5" - иная форма осуществления коллективных инвестиций и (или) доверительного управления.

Элемент обязателен для заполнения, если в элементе "Организационная форма", заполняемом согласно пункту 18 настоящего Порядка, указано значение "2", которое означает, что материнская компания и (или) уполномоченный участник являются иностранной структурой без образования юридического лица.

20. В элементе "Страна налогового резидентства (код)" должен указываться код иностранного государства (территории), налоговым резидентом которого являются материнская компания и (или) уполномоченный участник. Код государства (территории) должен указываться в соответствии с двузначными буквенными кодами Общероссийского классификатора стран мира.

В случае, если материнская компания и (или) уполномоченный участник не являются налоговым резидентом ни в одном из государств (территорий), в элементе "Страна налогового резидентства (код)" должен указываться код "X5".

22. В элементе "Номер налогоплательщика (его аналог)" должен указываться номер налогоплательщика (его аналог), присвоенный налоговым органом (иным уполномоченным органом) в иностранном государстве (территории), налоговым резидентом которого является материнская компания и (или) уполномоченный участник.

В случае, если материнская компания и (или) уполномоченный участник не имеют номера налогоплательщика (его аналог) ни в одном из иностранных государств (территорий), то должна указываться аббревиатура "NOTIN".

23. В элементе "ИНН" должен указываться ИНН, присвоенный материнской компании и (или) уполномоченному участнику при постановке на учет иностранной организации в налоговом органе, по основаниям, предусмотренным Кодексом.

Элемент не обязателен для заполнения.

25. В элементах "Наименование участника международной группы (в русской транскрипции)" и "Наименование участника международной группы (в латинской транскрипции)" должно указываться полное наименование материнской компании и (или) уполномоченного участника, соответствующее наименованию, указанному в учредительных документах, в русской и латинской транскрипции соответственно.

26. В элементе "Описание оснований, подтверждающих право уполномоченного участника международной группы на представление странового отчета" должны указываться реквизиты распорядительных документов, доверенностей и (или) иных документов в соответствии с личным законом материнской компании, согласно которым обязанность по представлению странового отчета возлагается на иностранного участника - уполномоченного участника.

Элемент обязателен для заполнения, если сведения предоставляются в отношении уполномоченного участника.

27. В элементе "Страна расположения адреса (код)" должен указываться код государства (территории), на территории которого расположен адрес места нахождения материнской компании и (или) уполномоченного участника. Код государства (территории) должен указываться в соответствии с двузначными буквенными кодами Общероссийского классификатора стран мира.

В случае, если материнская компания и (или) уполномоченный участник являются иностранной структурой без образования юридического лица, у которой отсутствует адрес места нахождения, то должен указываться код государства (территории), на территории которого расположен адрес места нахождения управляющего лица такой структуры.

28. В элементах "Адрес участника международной группы (в русской транскрипции)" и "Адрес участника международной группы (в латинской транскрипции)" должен указываться адрес места нахождения материнской компании и (или) уполномоченного лица на территории государства (территории), код которого указан в элементе "Страна расположения адреса (код)" согласно пункту 27 настоящего Порядка, в русской и латинской транскрипции соответственно.

В случае, если материнская компания и (или) уполномоченный участник являются иностранной структурой без образования юридического лица, у которой отсутствует адрес места нахождения, то должен указываться адрес ее управляющего лица.

29. В элементе "Дополнительные сведения об участнике" должна указываться дополнительная информация, связанная с материнской компанией и (или) уполномоченным участником.

Элемент обязателен для заполнения, если в следующих элементах одновременно заполнены следующие сведения:

в элементе "Организационная форма структуры без образования юридического лица" согласно пункту 18 настоящего Порядка указан код "2" - структура без образования юридического лица;

в элементе "Страна налогового резидентства (код)" согласно пункту 20 настоящего Порядка указан код "X5" - не является налоговым резидентом ни в одном государстве.

В этом случае, в элементе "Дополнительные сведения об участнике" должны указываться сведения, позволяющие идентифицировать такую иностранную структуру и (или) ее управляющего лица, а также их контактная информация.

Рассмотрим то, как можно заполнить уведомление о счете, открытом у зарубежного брокера (это же уведомление заполняется для счета в зарубежном банке или в иной организации финансового рынка).

Напомню, что необходимо уведомлять о счетах, открытых у зарубежного брокера или в иной организации финансового рынка, начиная с 1 января 2020 года. По счетам, открытым в зарубежных банках, это требование действовало и ранее 2020 года.

Уведомить налоговую инспекцию нужно в течение 1 месяца с момента открытия счета.

Как заполнить уведомление в личном кабинете налогоплательщика

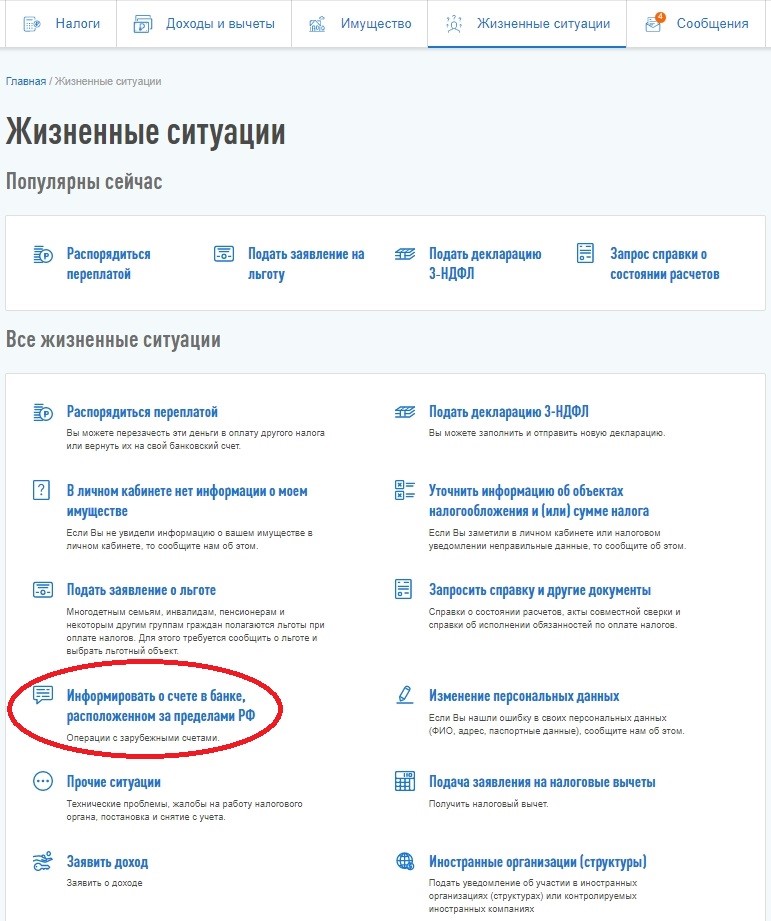

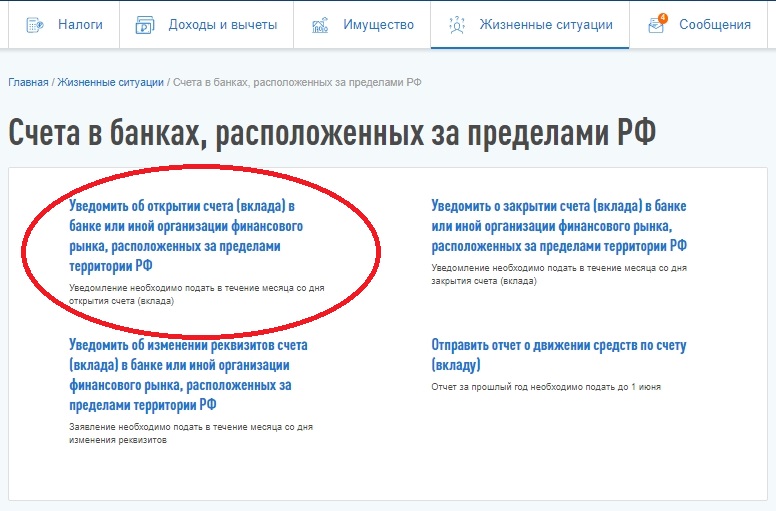

Заходим в Личный кабинет налогоплательщика, нажимаем на ссылку «Жизненные ситуации»

В открывшемся окне внизу выбираем пункт «Информировать о счете в банке, расположенном за пределами РФ»

Далее выбираем пункт «Уведомить об открытии счета (вклада)…»

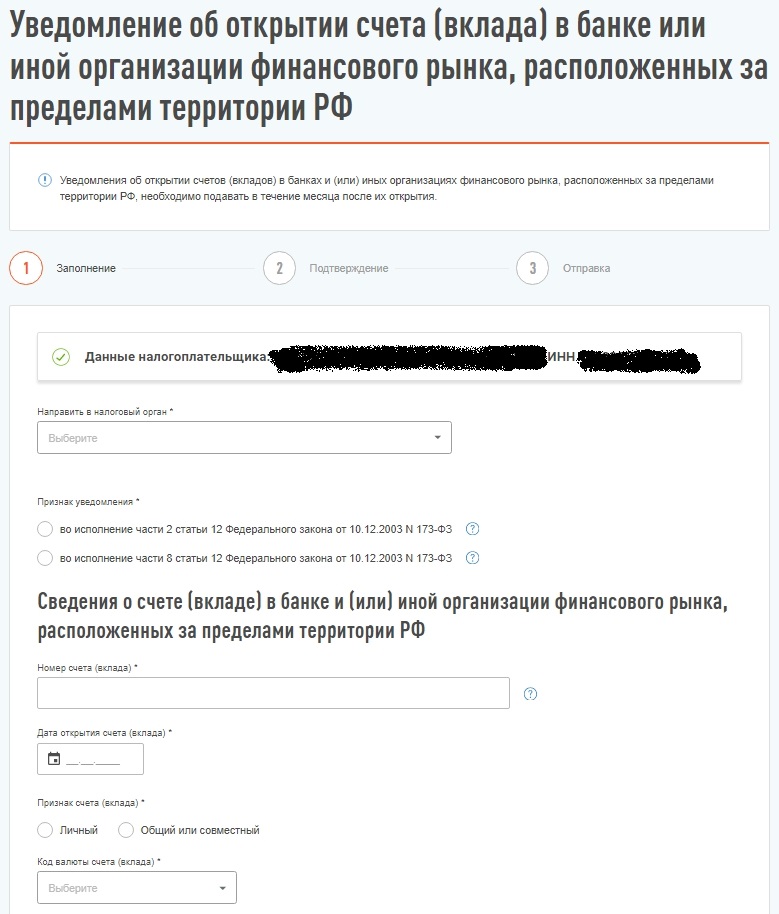

В открывшейся форме проверяем ФИО налогоплательщика и налоговый орган, куда будет отправляться уведомление:

В поле «Признак уведомления» проставляем отметку «во исполнение части 2 статьи 12 Федерального закона от 10.12.2003 № 173-ФЗ», если уведомление подает валютный резидент РФ, который не проживал за пределами РФ более 183 дней в рамках года.

Значение «во исполнение части 8…» проставляется в том случае, если владелец счета жил за пределами РФ более 183 дней, открыл в этот момент счет за рубежом, не предоставлял уведомление об этом счете (т.к. и не должен был этого делать в соответствии с п.8 ст. 12 ФЗ «О валютном регулировании и валютном контроле»), а потом по итогам прошедшего года снова провел на территории РФ более 183 дней, в результате чего у него появилась обязанность уведомить налоговую инспекцию об открытии счетов за рубежом.

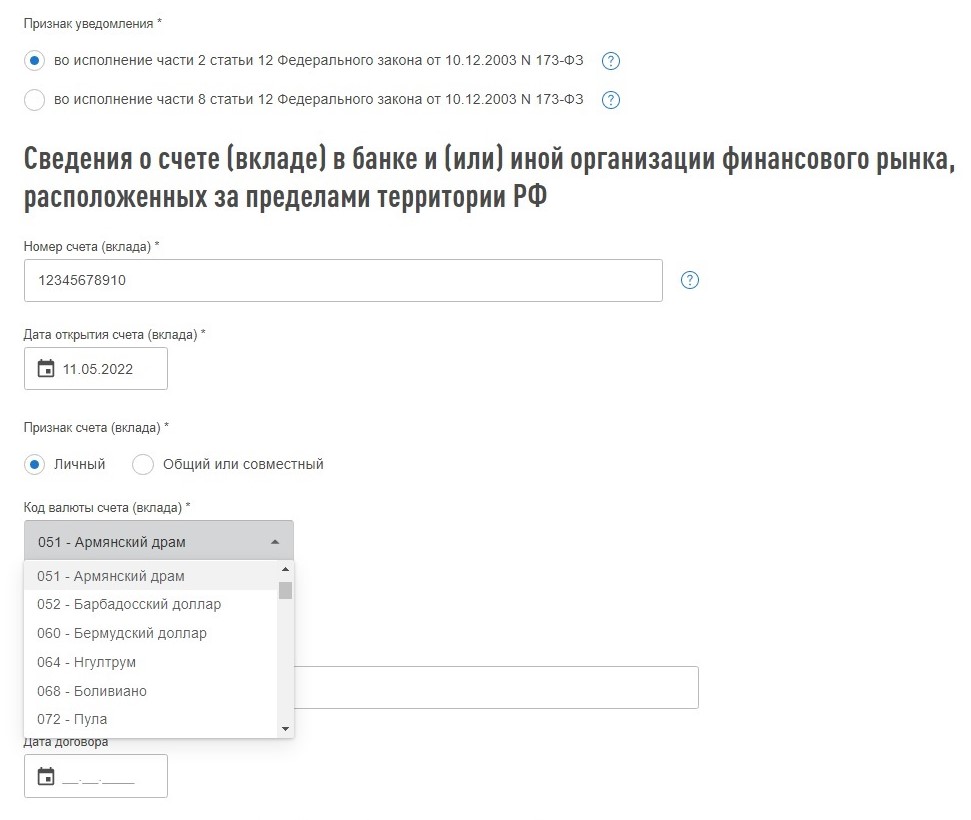

Далее указываем номер счета, дату открытия счета (ее можно взять из справки об открытии счета в Interactive Brokers)

Если открытый счет является индивидуальным, то проставляем отметку «Личный».

Если счет является совместным, то проставляем отметку «Общий или совместный». В этом случае дополнительно нужно будет указать количество совладельцев совместного счета. Некоторый вопрос вызывает, нужно ли здесь указывать общее количество владельцев счета (т.е. указывать «2»), или же нужно указать, сколько еще совладельцев есть у счета, помимо основного владельца (т.е. указывать «1»). Не так давно в личном кабинете налогоплательщика в форме «Отчета о движении денежных средств и активов» при выборе совместного счета появлялось поле «Сколько совладельцев счета, не считая вас?». Однако в обновленной форме «Отчета о движении денежных средств и активов» это поле вообще убрали. Однако все же данное поле с количеством владельцев, на мой взгляд, не является критичным, поэтому можно указать тот вариант, который покажется наиболее правильным. Единственное, нужно помнить, что по совместному счету уведомление об открытии подают все владельцы счета.

Далее проставляем отметку «Нет» в пункте «Счет открыт на основании разрешения Банка России?».

Что касается кода валюты счета, то здесь вопрос также не совсем однозначный. На счет в Interactive Brokers можно зачислять денежные средства и осуществлять операции в разных валютах. В теории можно попытаться указать здесь сразу несколько валют, в которых планируется осуществлять сделки. С другой стороны, потом это может повлиять на отчет о движении денежных средств, когда, чтобы было соответствие с уведомлением, придется отражать в отчете, были ли операции по счету во всех соответствующих валютах.

Пожалуй, более логичным вариантом будет указывать здесь только базовую валюту счета, которая, среди прочего, указана и в справке об открытии счета в Interactive Brokers. Базовую валюту счета затем менять (при этом отчеты будут формироваться именно в базовой валюте), а когда возникнет необходимость готовить отчет о движении денежных средств, можно снова поменять базовую валюту на ту, которая была изначально указана в уведомлении, и затем сформировать брокерские отчеты для отчета о движении денежных средств именно в этой, «старой» базовой валюте.

При этом, если брокер открывает счета и позволяет осуществлять операции только в одной валюте, тогда подобной проблемы, как в случае с Interactive Brokers, не возникнет.

Кроме того, в уведомлении можно указать номер и дату договора. Если у договора нет конкретных реквизитов, то можно или не заполнять это поле (правда, опять-таки, не очень понятно, как отнесется к этому налоговая инспекция, когда получит уведомление), или, как вариант, продублировать дату открытия счета и номер брокерского счета.

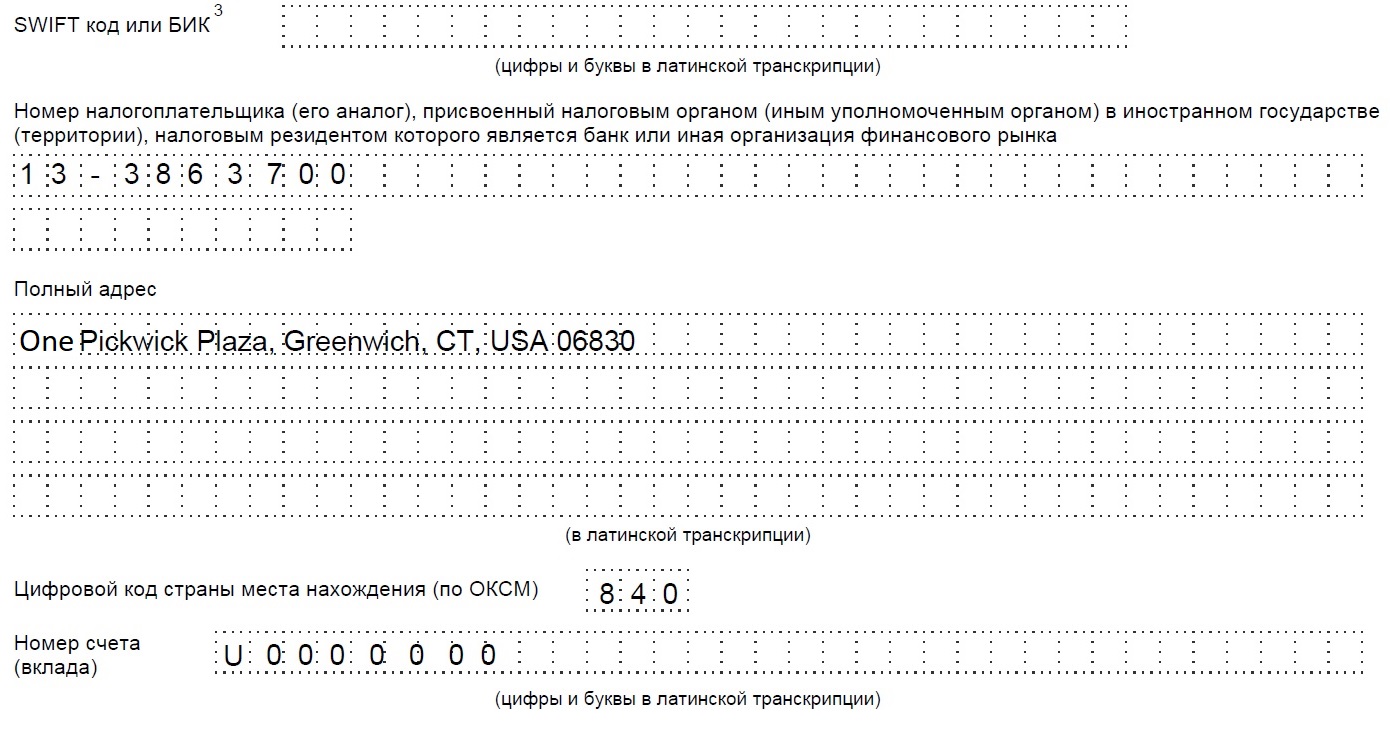

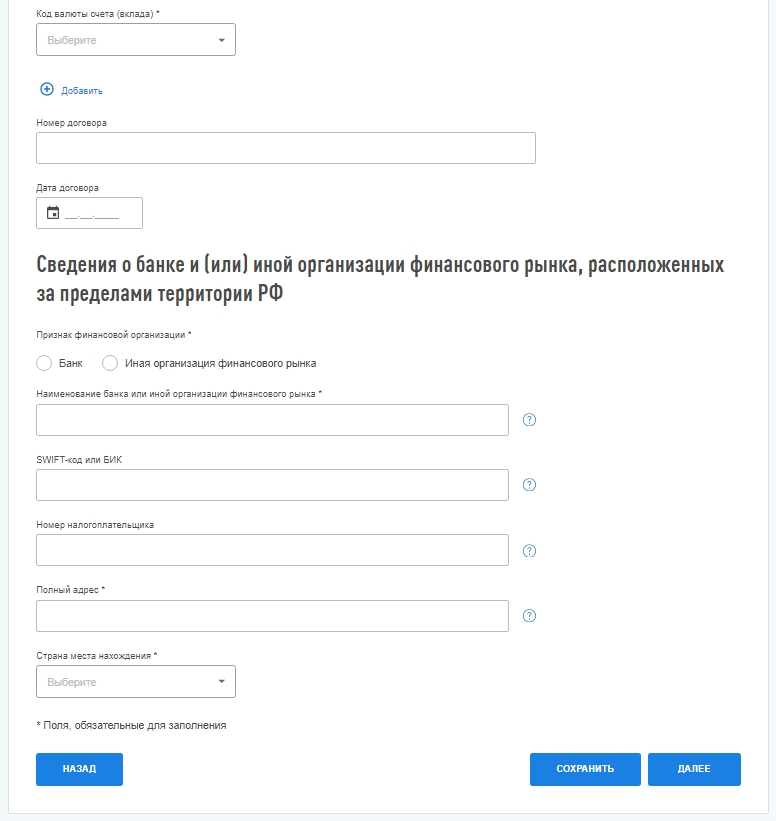

Далее вносим информацию о финансовой организации, в которой открыт счет.

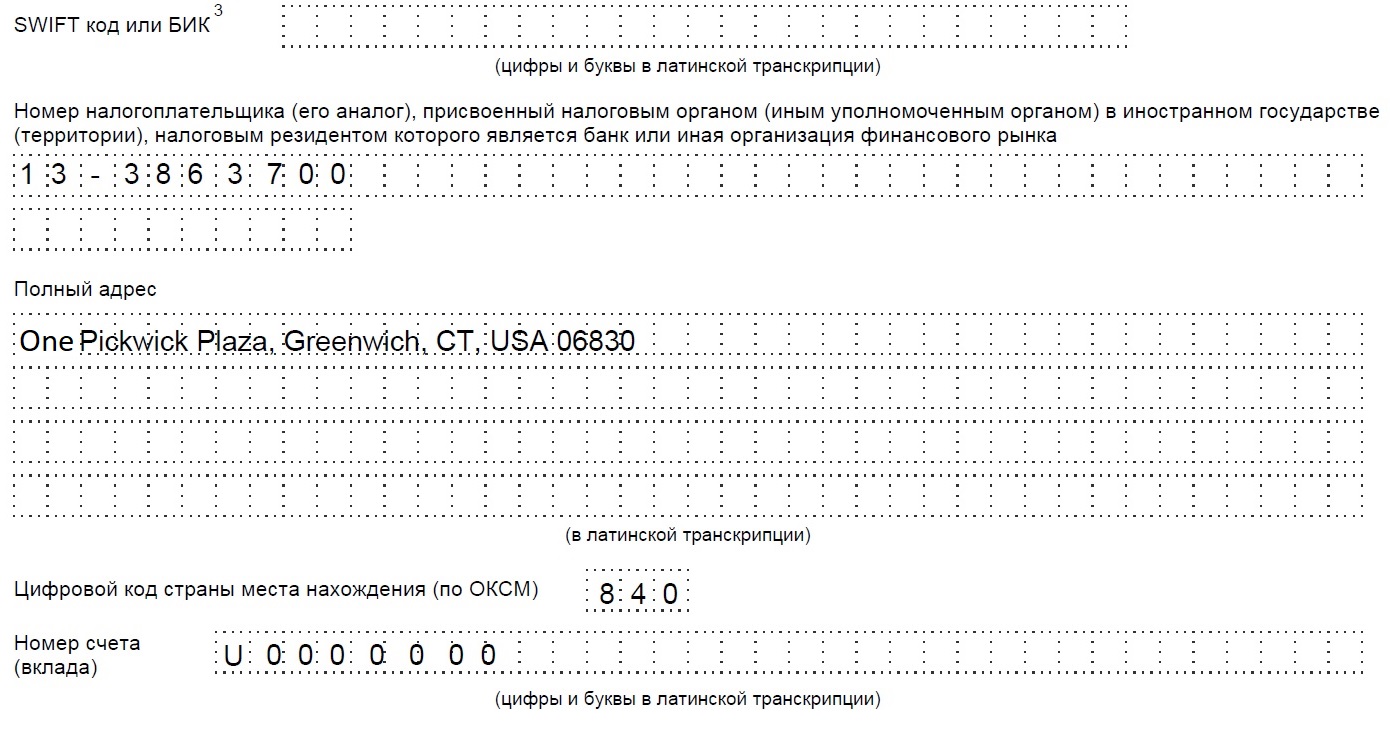

Если мы говорим про Interactive Brokers, то указываем следующие значения:

— признак финансовой организации – Иная организация финансового рынка

— наименование – INTERACTIVE BROKERS LLC

— SWIFT-код или БИК – для брокеров или страховых компаний оставляем это поле пустым, оно заполняется только для банков

— номер налогоплательщика – 13-3863700

— полный адрес – ONE PICKWICK PLAZA, GREENWICH, CT, USA, 06830

— страна – 840- США

Затем нажимаем на кнопку «Сохранить» и «Далее» или сразу жмем на «Далее», после чего подписываем отчет в Личном кабинете налогоплательщика и отправляем его в налоговую.

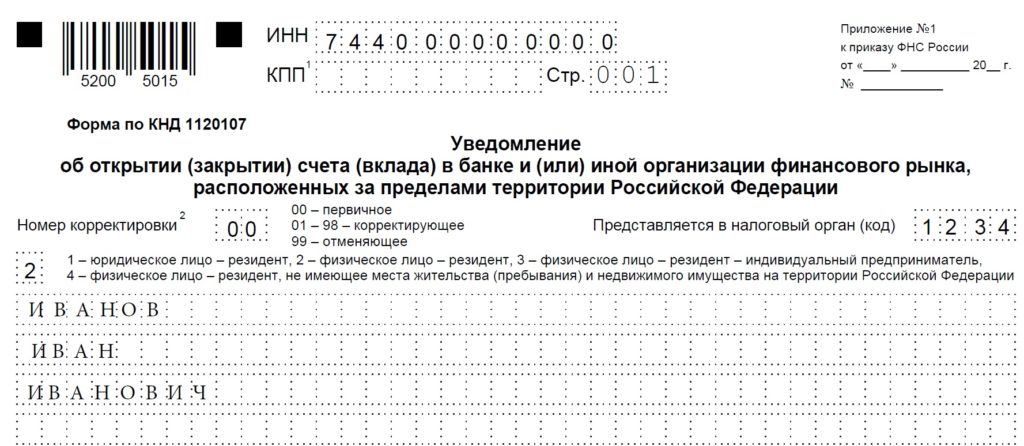

Как заполнить уведомление на бумажном носителе

Для начала необходимо скачать файл с формой уведомления. Это можно сделать на сайте налоговой инспекции:

А вот pdf-файл с формой уведомления, который более удобно заполнять:

Рассмотрим, как можно заполнить эту форму.

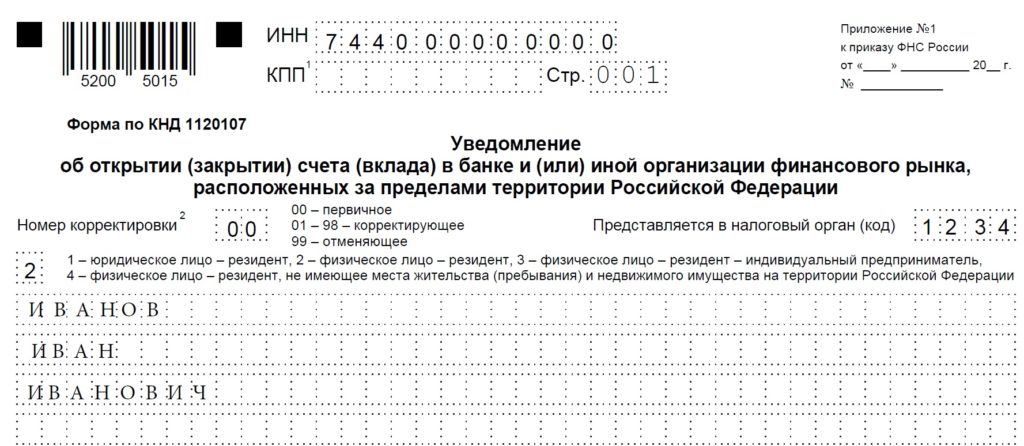

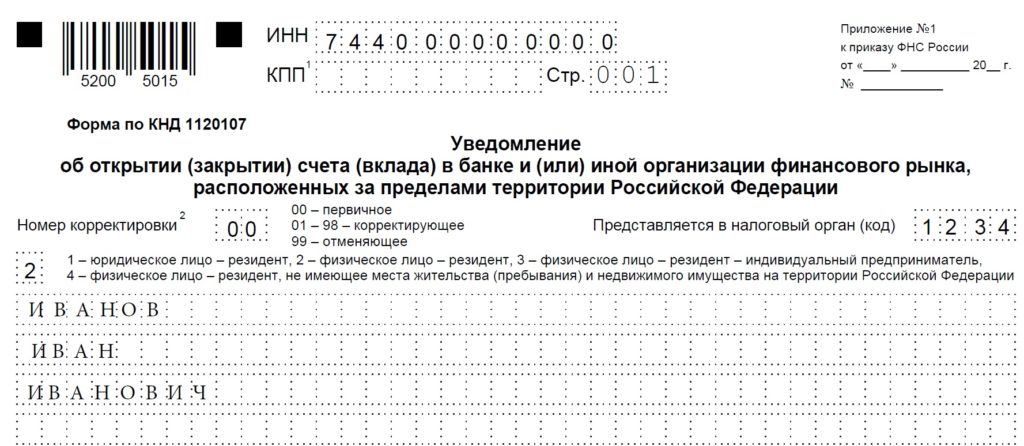

Вверху на первой странице формы проставляем свой ИНН. Далее в поле «Номер корректировки» при первом заполнении и отправке уведомление об открытии счета можно проставить значение «00» -«первичное». Далее проставляем номер своей налоговой инспекции, куда будет направляться уведомление (как правило, это место прописки).

Затем в левой части страницы проставляем значение «2» — физическое лицо – резидент. Ниже пишем свое ФИО.

Указав в уведомлении ИНН, в принципе паспортные данные можно и не заполнять, однако «для надежности» можно их заполнить.

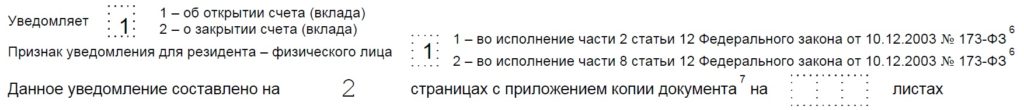

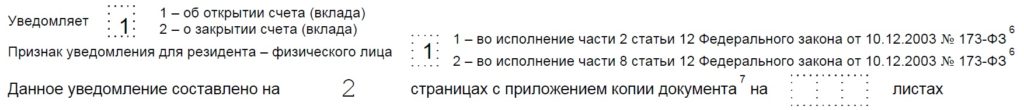

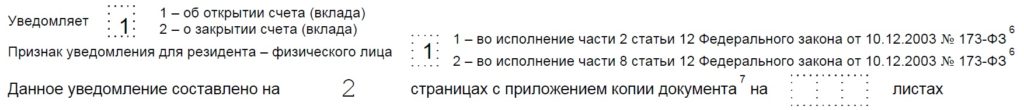

Затем, если уведомление подается в связи с открытием (а не закрытием) счета, в поле «Уведомляет» проставляем значение «1».

В поле «Признак уведомления для резидента-физического лица» проставляем значение «1 — во исполнение части 2 статьи 12 Федерального закона от 10.12.2003 № 173-ФЗ», если уведомление подает валютный резидент РФ, который не проживал за пределами РФ более 183 дней в рамках года.

Значение «2» проставляется в том случае, если владелец счета жил за пределами РФ более 183 дней, открыл в этот момент счет за рубежом, не предоставлял уведомление об этом счете (т.к. и не должен был этого делать в соответствии с п.8 ст. 12 ФЗ «О валютном регулировании и валютном контроле»), а потом по итогам прошедшего года снова провел на территории РФ более 183 дней, в результате чего у него появилась обязанность уведомить налоговую инспекцию об открытии счетов за рубежом.

Если уведомление будет направлять сам владелец счета, то поле «с приложением копии документа на листах» не заполняем.

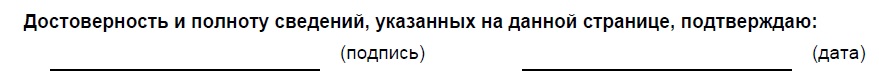

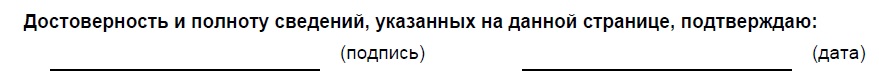

Наконец, на первой странице нужно заполнить раздел «Достоверность и полноту сведений, указанных в настоящем уведомлении, подтверждаю».

Если подавать и подписывать уведомление будет сам владелец счета, то тогда в левом верхнем поле проставляем значение «3 — физическое лицо-резидент».

Формально можно ниже еще раз написать свое ФИО, далее указать свой ИНН, номер контактного телефона, по которому может позвонить инспектор, если у него возникнут вопросы, дату заполнения уведомления и проставить подпись.

На этом заполнение первой страницы будет закончено.

В верхней части второй страницы уведомления снова проставляем ИНН, а также указываем ФИО.

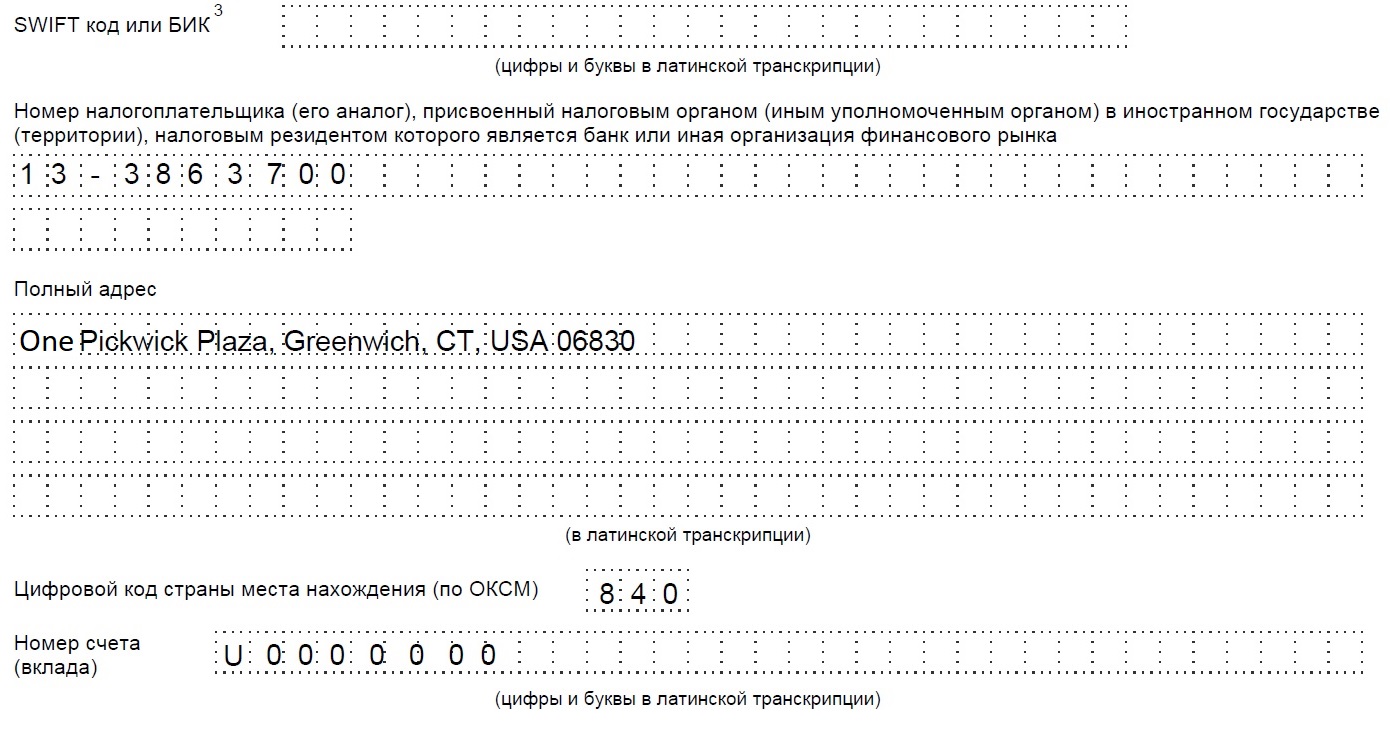

Далее, если мы заполняем уведомление об открытии счета у зарубежного брокера, тогда в соответствующем поле в левом верхнем углу второй страницы проставляем значение «2» — иная организация финансового рынка. Если же уведомление заполняется для банковского счета, тогда пишем значение «1».

Затем указываем наименование брокера (банка или иной организации финансового рынка). Например, Interactive Brokers LLC.

Следующее поле «SWIFT код или БИК» заполняется только для банковских счетов. Если мы заполняем уведомление об открытии счета у зарубежного брокера, тогда это поле оставляем пустым.

Затем необходимо заполнить «Номер налогоплательщика, присвоенный налоговым органом в иностранном государстве, налоговым резидентом которого является банк или иная организация финансового рынка».

В крайнем случае, если выяснить этот номер не удастся, наверное, можно оставить это поле пустым (пока не очень понятно, как отнесется налоговая инспекция к тому, что данное поле не будет заполнено).

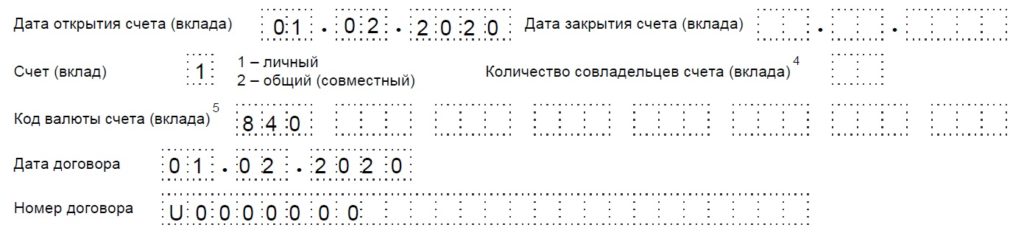

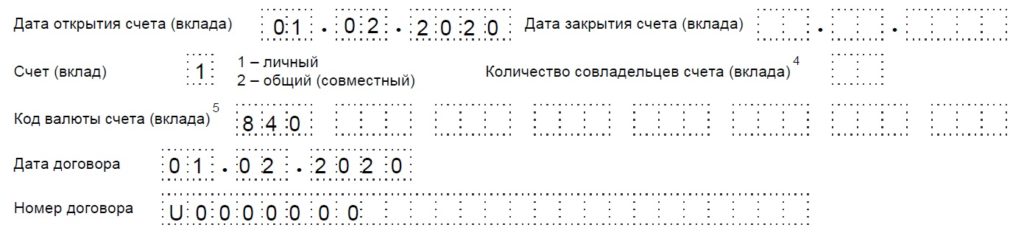

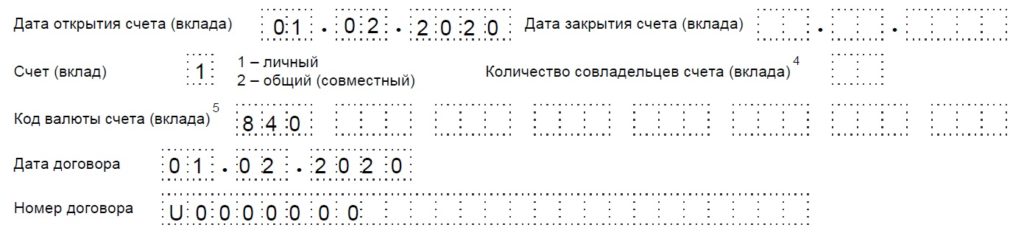

Затем указываем номер счета (его можно взять, например, из справки об открытии счета в Interactive Brokers).

Далее указываем дату открытия счета (можно взять из справки об открытии счета в Interactive Brokers).

Если счет индивидуальный, тогда в поле «Счет (вклад)» проставляем значение «1».

Что касается кода валюты счета, то здесь вопрос не совсем однозначный. На счет в Interactive Brokers можно зачислять денежные средства и осуществлять операции в разных валютах. В теории можно попытаться указать здесь сразу несколько валют, в которых планируется осуществлять сделки. С другой стороны, потом это может повлиять на отчет о движении денежных средств, когда, чтобы было соответствие с уведомлением, придется отражать в отчете, были ли операции по счету во всех соответствующих валютах.

Возможно, более логичным вариантом будет указывать здесь только базовую валюту счета, которая, среди прочего, указана и в справке об открытии счета в Interactive Brokers. Базовую валюту счета затем менять (при этом отчеты будут формироваться именно в базовой валюте), а когда возникнет необходимость готовить отчет о движении денежных средств, можно снова поменять базовую валюту на ту, которая была изначально указана в уведомлении, и затем сформировать брокерские отчеты для отчета о движении денежных средств именно в этой, «старой» базовой валюте.

При этом, если брокер открывает счета и позволяет осуществлять операции только в одной валюте, тогда подобной проблемы, как в случае с Interactive Brokers, не возникнет.

Кроме того, в уведомлении нужно будет указать номер и дату договора. Если у договора нет конкретных реквизитов, то можно или не заполнять это поле (правда, опять-таки, не очень понятно, как отнесется к этому налоговая инспекция, когда получит уведомление), или, как вариант, продублировать дату открытия счета и номер брокерского счета.

Внизу второй страницы нужно будет не забыть проставить дату и подпись:

На этом можно считать, что уведомление заполнено.

Файл с примером заполнения уведомления можно скачать здесь:

К уведомлению можно приложить подтверждающие документы (например, все ту же справку об открытии счета в Interactive Brokers), где будут указаны основные данные о счете, отраженные в уведомлении. Однако можно этого и не делать.

Для верности через неделю-другую можно, например, позвонить в налоговую инспекцию и уточнить, получили ли там уведомление.

Подписывайтесь на мой Telegram-канал «Про ETF и пассивные инвестиции» — в нем можно найти статьи, которых нет на сайте

Рассмотрим то, как можно заполнить уведомление о счете, открытом у зарубежного брокера (это же уведомление заполняется для счета в зарубежном банке или в иной организации финансового рынка).

Напомню, что необходимо уведомлять о счетах, открытых у зарубежного брокера или в иной организации финансового рынка, начиная с 1 января 2020 года. По счетам, открытым в зарубежных банках, это требование действовало и ранее 2020 года.

Уведомить налоговую инспекцию нужно в течение 1 месяца с момента открытия счета.

Как заполнить уведомление в личном кабинете налогоплательщика

Заходим в Личный кабинет налогоплательщика, нажимаем на ссылку «Жизненные ситуации»

В открывшемся окне внизу выбираем пункт «Информировать о счете в банке, расположенном за пределами РФ»

Далее выбираем пункт «Уведомить об открытии счета (вклада)…»

В открывшейся форме проверяем ФИО налогоплательщика и налоговый орган, куда будет отправляться уведомление:

В поле «Признак уведомления» проставляем отметку «во исполнение части 2 статьи 12 Федерального закона от 10.12.2003 № 173-ФЗ», если уведомление подает валютный резидент РФ, который не проживал за пределами РФ более 183 дней в рамках года.

Значение «во исполнение части 8…» проставляется в том случае, если владелец счета жил за пределами РФ более 183 дней, открыл в этот момент счет за рубежом, не предоставлял уведомление об этом счете (т.к. и не должен был этого делать в соответствии с п.8 ст. 12 ФЗ «О валютном регулировании и валютном контроле»), а потом по итогам прошедшего года снова провел на территории РФ более 183 дней, в результате чего у него появилась обязанность уведомить налоговую инспекцию об открытии счетов за рубежом.

Далее указываем номер счета, дату открытия счета (ее можно взять из справки об открытии счета в Interactive Brokers)

Если открытый счет является индивидуальным, то проставляем отметку «Личный».

Если счет является совместным, то проставляем отметку «Общий или совместный». В этом случае дополнительно нужно будет указать количество совладельцев совместного счета. Некоторый вопрос вызывает, нужно ли здесь указывать общее количество владельцев счета (т.е. указывать «2»), или же нужно указать, сколько еще совладельцев есть у счета, помимо основного владельца (т.е. указывать «1»). Не так давно в личном кабинете налогоплательщика в форме «Отчета о движении денежных средств и активов» при выборе совместного счета появлялось поле «Сколько совладельцев счета, не считая вас?». Однако в обновленной форме «Отчета о движении денежных средств и активов» это поле вообще убрали. Однако все же данное поле с количеством владельцев, на мой взгляд, не является критичным, поэтому можно указать тот вариант, который покажется наиболее правильным. Единственное, нужно помнить, что по совместному счету уведомление об открытии подают все владельцы счета.

Далее проставляем отметку «Нет» в пункте «Счет открыт на основании разрешения Банка России?».

Что касается кода валюты счета, то здесь вопрос также не совсем однозначный. На счет в Interactive Brokers можно зачислять денежные средства и осуществлять операции в разных валютах. В теории можно попытаться указать здесь сразу несколько валют, в которых планируется осуществлять сделки. С другой стороны, потом это может повлиять на отчет о движении денежных средств, когда, чтобы было соответствие с уведомлением, придется отражать в отчете, были ли операции по счету во всех соответствующих валютах.

Пожалуй, более логичным вариантом будет указывать здесь только базовую валюту счета, которая, среди прочего, указана и в справке об открытии счета в Interactive Brokers. Базовую валюту счета затем менять (при этом отчеты будут формироваться именно в базовой валюте), а когда возникнет необходимость готовить отчет о движении денежных средств, можно снова поменять базовую валюту на ту, которая была изначально указана в уведомлении, и затем сформировать брокерские отчеты для отчета о движении денежных средств именно в этой, «старой» базовой валюте.

При этом, если брокер открывает счета и позволяет осуществлять операции только в одной валюте, тогда подобной проблемы, как в случае с Interactive Brokers, не возникнет.

Кроме того, в уведомлении можно указать номер и дату договора. Если у договора нет конкретных реквизитов, то можно или не заполнять это поле (правда, опять-таки, не очень понятно, как отнесется к этому налоговая инспекция, когда получит уведомление), или, как вариант, продублировать дату открытия счета и номер брокерского счета.

Далее вносим информацию о финансовой организации, в которой открыт счет.

Если мы говорим про Interactive Brokers, то указываем следующие значения:

— признак финансовой организации – Иная организация финансового рынка

— наименование – INTERACTIVE BROKERS LLC

— SWIFT-код или БИК – для брокеров или страховых компаний оставляем это поле пустым, оно заполняется только для банков

— номер налогоплательщика – 13-3863700

— полный адрес – ONE PICKWICK PLAZA, GREENWICH, CT, USA, 06830

— страна – 840- США

Затем нажимаем на кнопку «Сохранить» и «Далее» или сразу жмем на «Далее», после чего подписываем отчет в Личном кабинете налогоплательщика и отправляем его в налоговую.

Как заполнить уведомление на бумажном носителе

Для начала необходимо скачать файл с формой уведомления. Это можно сделать на сайте налоговой инспекции:

А вот pdf-файл с формой уведомления, который более удобно заполнять:

Рассмотрим, как можно заполнить эту форму.

Вверху на первой странице формы проставляем свой ИНН. Далее в поле «Номер корректировки» при первом заполнении и отправке уведомление об открытии счета можно проставить значение «00» -«первичное». Далее проставляем номер своей налоговой инспекции, куда будет направляться уведомление (как правило, это место прописки).

Затем в левой части страницы проставляем значение «2» — физическое лицо – резидент. Ниже пишем свое ФИО.

Указав в уведомлении ИНН, в принципе паспортные данные можно и не заполнять, однако «для надежности» можно их заполнить.

Затем, если уведомление подается в связи с открытием (а не закрытием) счета, в поле «Уведомляет» проставляем значение «1».

В поле «Признак уведомления для резидента-физического лица» проставляем значение «1 — во исполнение части 2 статьи 12 Федерального закона от 10.12.2003 № 173-ФЗ», если уведомление подает валютный резидент РФ, который не проживал за пределами РФ более 183 дней в рамках года.

Значение «2» проставляется в том случае, если владелец счета жил за пределами РФ более 183 дней, открыл в этот момент счет за рубежом, не предоставлял уведомление об этом счете (т.к. и не должен был этого делать в соответствии с п.8 ст. 12 ФЗ «О валютном регулировании и валютном контроле»), а потом по итогам прошедшего года снова провел на территории РФ более 183 дней, в результате чего у него появилась обязанность уведомить налоговую инспекцию об открытии счетов за рубежом.

Если уведомление будет направлять сам владелец счета, то поле «с приложением копии документа на листах» не заполняем.

Наконец, на первой странице нужно заполнить раздел «Достоверность и полноту сведений, указанных в настоящем уведомлении, подтверждаю».

Если подавать и подписывать уведомление будет сам владелец счета, то тогда в левом верхнем поле проставляем значение «3 — физическое лицо-резидент».

Формально можно ниже еще раз написать свое ФИО, далее указать свой ИНН, номер контактного телефона, по которому может позвонить инспектор, если у него возникнут вопросы, дату заполнения уведомления и проставить подпись.

На этом заполнение первой страницы будет закончено.

В верхней части второй страницы уведомления снова проставляем ИНН, а также указываем ФИО.

Далее, если мы заполняем уведомление об открытии счета у зарубежного брокера, тогда в соответствующем поле в левом верхнем углу второй страницы проставляем значение «2» — иная организация финансового рынка. Если же уведомление заполняется для банковского счета, тогда пишем значение «1».

Затем указываем наименование брокера (банка или иной организации финансового рынка). Например, Interactive Brokers LLC.

Следующее поле «SWIFT код или БИК» заполняется только для банковских счетов. Если мы заполняем уведомление об открытии счета у зарубежного брокера, тогда это поле оставляем пустым.

Затем необходимо заполнить «Номер налогоплательщика, присвоенный налоговым органом в иностранном государстве, налоговым резидентом которого является банк или иная организация финансового рынка».

В крайнем случае, если выяснить этот номер не удастся, наверное, можно оставить это поле пустым (пока не очень понятно, как отнесется налоговая инспекция к тому, что данное поле не будет заполнено).

Затем указываем номер счета (его можно взять, например, из справки об открытии счета в Interactive Brokers).

Далее указываем дату открытия счета (можно взять из справки об открытии счета в Interactive Brokers).

Если счет индивидуальный, тогда в поле «Счет (вклад)» проставляем значение «1».

Что касается кода валюты счета, то здесь вопрос не совсем однозначный. На счет в Interactive Brokers можно зачислять денежные средства и осуществлять операции в разных валютах. В теории можно попытаться указать здесь сразу несколько валют, в которых планируется осуществлять сделки. С другой стороны, потом это может повлиять на отчет о движении денежных средств, когда, чтобы было соответствие с уведомлением, придется отражать в отчете, были ли операции по счету во всех соответствующих валютах.

Возможно, более логичным вариантом будет указывать здесь только базовую валюту счета, которая, среди прочего, указана и в справке об открытии счета в Interactive Brokers. Базовую валюту счета затем менять (при этом отчеты будут формироваться именно в базовой валюте), а когда возникнет необходимость готовить отчет о движении денежных средств, можно снова поменять базовую валюту на ту, которая была изначально указана в уведомлении, и затем сформировать брокерские отчеты для отчета о движении денежных средств именно в этой, «старой» базовой валюте.

При этом, если брокер открывает счета и позволяет осуществлять операции только в одной валюте, тогда подобной проблемы, как в случае с Interactive Brokers, не возникнет.

Кроме того, в уведомлении нужно будет указать номер и дату договора. Если у договора нет конкретных реквизитов, то можно или не заполнять это поле (правда, опять-таки, не очень понятно, как отнесется к этому налоговая инспекция, когда получит уведомление), или, как вариант, продублировать дату открытия счета и номер брокерского счета.

Внизу второй страницы нужно будет не забыть проставить дату и подпись:

На этом можно считать, что уведомление заполнено.

Файл с примером заполнения уведомления можно скачать здесь:

К уведомлению можно приложить подтверждающие документы (например, все ту же справку об открытии счета в Interactive Brokers), где будут указаны основные данные о счете, отраженные в уведомлении. Однако можно этого и не делать.

Для верности через неделю-другую можно, например, позвонить в налоговую инспекцию и уточнить, получили ли там уведомление.

Подписывайтесь на мой Telegram-канал «Про ETF и пассивные инвестиции» — в нем можно найти статьи, которых нет на сайте

Рассмотрим то, как можно заполнить уведомление о счете, открытом у зарубежного брокера (это же уведомление заполняется для счета в зарубежном банке или в иной организации финансового рынка).

Напомню, что необходимо уведомлять о счетах, открытых у зарубежного брокера или в иной организации финансового рынка, начиная с 1 января 2020 года. По счетам, открытым в зарубежных банках, это требование действовало и ранее 2020 года.

Уведомить налоговую инспекцию нужно в течение 1 месяца с момента открытия счета.

Как заполнить уведомление в личном кабинете налогоплательщика

Заходим в Личный кабинет налогоплательщика, нажимаем на ссылку «Жизненные ситуации»

В открывшемся окне внизу выбираем пункт «Информировать о счете в банке, расположенном за пределами РФ»

Далее выбираем пункт «Уведомить об открытии счета (вклада)…»

В открывшейся форме проверяем ФИО налогоплательщика и налоговый орган, куда будет отправляться уведомление:

В поле «Признак уведомления» проставляем отметку «во исполнение части 2 статьи 12 Федерального закона от 10.12.2003 № 173-ФЗ», если уведомление подает валютный резидент РФ, который не проживал за пределами РФ более 183 дней в рамках года.

Значение «во исполнение части 8…» проставляется в том случае, если владелец счета жил за пределами РФ более 183 дней, открыл в этот момент счет за рубежом, не предоставлял уведомление об этом счете (т.к. и не должен был этого делать в соответствии с п.8 ст. 12 ФЗ «О валютном регулировании и валютном контроле»), а потом по итогам прошедшего года снова провел на территории РФ более 183 дней, в результате чего у него появилась обязанность уведомить налоговую инспекцию об открытии счетов за рубежом.

Далее указываем номер счета, дату открытия счета (ее можно взять из справки об открытии счета в Interactive Brokers)

Если открытый счет является индивидуальным, то проставляем отметку «Личный».

Если счет является совместным, то проставляем отметку «Общий или совместный». В этом случае дополнительно нужно будет указать количество совладельцев совместного счета. Некоторый вопрос вызывает, нужно ли здесь указывать общее количество владельцев счета (т.е. указывать «2»), или же нужно указать, сколько еще совладельцев есть у счета, помимо основного владельца (т.е. указывать «1»). Не так давно в личном кабинете налогоплательщика в форме «Отчета о движении денежных средств и активов» при выборе совместного счета появлялось поле «Сколько совладельцев счета, не считая вас?». Однако в обновленной форме «Отчета о движении денежных средств и активов» это поле вообще убрали. Однако все же данное поле с количеством владельцев, на мой взгляд, не является критичным, поэтому можно указать тот вариант, который покажется наиболее правильным. Единственное, нужно помнить, что по совместному счету уведомление об открытии подают все владельцы счета.

Далее проставляем отметку «Нет» в пункте «Счет открыт на основании разрешения Банка России?».

Что касается кода валюты счета, то здесь вопрос также не совсем однозначный. На счет в Interactive Brokers можно зачислять денежные средства и осуществлять операции в разных валютах. В теории можно попытаться указать здесь сразу несколько валют, в которых планируется осуществлять сделки. С другой стороны, потом это может повлиять на отчет о движении денежных средств, когда, чтобы было соответствие с уведомлением, придется отражать в отчете, были ли операции по счету во всех соответствующих валютах.

Пожалуй, более логичным вариантом будет указывать здесь только базовую валюту счета, которая, среди прочего, указана и в справке об открытии счета в Interactive Brokers. Базовую валюту счета затем менять (при этом отчеты будут формироваться именно в базовой валюте), а когда возникнет необходимость готовить отчет о движении денежных средств, можно снова поменять базовую валюту на ту, которая была изначально указана в уведомлении, и затем сформировать брокерские отчеты для отчета о движении денежных средств именно в этой, «старой» базовой валюте.

При этом, если брокер открывает счета и позволяет осуществлять операции только в одной валюте, тогда подобной проблемы, как в случае с Interactive Brokers, не возникнет.

Кроме того, в уведомлении можно указать номер и дату договора. Если у договора нет конкретных реквизитов, то можно или не заполнять это поле (правда, опять-таки, не очень понятно, как отнесется к этому налоговая инспекция, когда получит уведомление), или, как вариант, продублировать дату открытия счета и номер брокерского счета.

Далее вносим информацию о финансовой организации, в которой открыт счет.

Если мы говорим про Interactive Brokers, то указываем следующие значения:

— признак финансовой организации – Иная организация финансового рынка

— наименование – INTERACTIVE BROKERS LLC

— SWIFT-код или БИК – для брокеров или страховых компаний оставляем это поле пустым, оно заполняется только для банков

— номер налогоплательщика – 13-3863700

— полный адрес – ONE PICKWICK PLAZA, GREENWICH, CT, USA, 06830

— страна – 840- США

Затем нажимаем на кнопку «Сохранить» и «Далее» или сразу жмем на «Далее», после чего подписываем отчет в Личном кабинете налогоплательщика и отправляем его в налоговую.

Как заполнить уведомление на бумажном носителе

Для начала необходимо скачать файл с формой уведомления. Это можно сделать на сайте налоговой инспекции:

А вот pdf-файл с формой уведомления, который более удобно заполнять:

Рассмотрим, как можно заполнить эту форму.

Вверху на первой странице формы проставляем свой ИНН. Далее в поле «Номер корректировки» при первом заполнении и отправке уведомление об открытии счета можно проставить значение «00» -«первичное». Далее проставляем номер своей налоговой инспекции, куда будет направляться уведомление (как правило, это место прописки).

Затем в левой части страницы проставляем значение «2» — физическое лицо – резидент. Ниже пишем свое ФИО.

Указав в уведомлении ИНН, в принципе паспортные данные можно и не заполнять, однако «для надежности» можно их заполнить.

Затем, если уведомление подается в связи с открытием (а не закрытием) счета, в поле «Уведомляет» проставляем значение «1».

В поле «Признак уведомления для резидента-физического лица» проставляем значение «1 — во исполнение части 2 статьи 12 Федерального закона от 10.12.2003 № 173-ФЗ», если уведомление подает валютный резидент РФ, который не проживал за пределами РФ более 183 дней в рамках года.

Значение «2» проставляется в том случае, если владелец счета жил за пределами РФ более 183 дней, открыл в этот момент счет за рубежом, не предоставлял уведомление об этом счете (т.к. и не должен был этого делать в соответствии с п.8 ст. 12 ФЗ «О валютном регулировании и валютном контроле»), а потом по итогам прошедшего года снова провел на территории РФ более 183 дней, в результате чего у него появилась обязанность уведомить налоговую инспекцию об открытии счетов за рубежом.

Если уведомление будет направлять сам владелец счета, то поле «с приложением копии документа на листах» не заполняем.

Наконец, на первой странице нужно заполнить раздел «Достоверность и полноту сведений, указанных в настоящем уведомлении, подтверждаю».

Если подавать и подписывать уведомление будет сам владелец счета, то тогда в левом верхнем поле проставляем значение «3 — физическое лицо-резидент».

Формально можно ниже еще раз написать свое ФИО, далее указать свой ИНН, номер контактного телефона, по которому может позвонить инспектор, если у него возникнут вопросы, дату заполнения уведомления и проставить подпись.

На этом заполнение первой страницы будет закончено.

В верхней части второй страницы уведомления снова проставляем ИНН, а также указываем ФИО.

Далее, если мы заполняем уведомление об открытии счета у зарубежного брокера, тогда в соответствующем поле в левом верхнем углу второй страницы проставляем значение «2» — иная организация финансового рынка. Если же уведомление заполняется для банковского счета, тогда пишем значение «1».

Затем указываем наименование брокера (банка или иной организации финансового рынка). Например, Interactive Brokers LLC.

Следующее поле «SWIFT код или БИК» заполняется только для банковских счетов. Если мы заполняем уведомление об открытии счета у зарубежного брокера, тогда это поле оставляем пустым.

Затем необходимо заполнить «Номер налогоплательщика, присвоенный налоговым органом в иностранном государстве, налоговым резидентом которого является банк или иная организация финансового рынка».

В крайнем случае, если выяснить этот номер не удастся, наверное, можно оставить это поле пустым (пока не очень понятно, как отнесется налоговая инспекция к тому, что данное поле не будет заполнено).

Затем указываем номер счета (его можно взять, например, из справки об открытии счета в Interactive Brokers).

Далее указываем дату открытия счета (можно взять из справки об открытии счета в Interactive Brokers).

Если счет индивидуальный, тогда в поле «Счет (вклад)» проставляем значение «1».

Что касается кода валюты счета, то здесь вопрос не совсем однозначный. На счет в Interactive Brokers можно зачислять денежные средства и осуществлять операции в разных валютах. В теории можно попытаться указать здесь сразу несколько валют, в которых планируется осуществлять сделки. С другой стороны, потом это может повлиять на отчет о движении денежных средств, когда, чтобы было соответствие с уведомлением, придется отражать в отчете, были ли операции по счету во всех соответствующих валютах.

Возможно, более логичным вариантом будет указывать здесь только базовую валюту счета, которая, среди прочего, указана и в справке об открытии счета в Interactive Brokers. Базовую валюту счета затем менять (при этом отчеты будут формироваться именно в базовой валюте), а когда возникнет необходимость готовить отчет о движении денежных средств, можно снова поменять базовую валюту на ту, которая была изначально указана в уведомлении, и затем сформировать брокерские отчеты для отчета о движении денежных средств именно в этой, «старой» базовой валюте.

При этом, если брокер открывает счета и позволяет осуществлять операции только в одной валюте, тогда подобной проблемы, как в случае с Interactive Brokers, не возникнет.

Кроме того, в уведомлении нужно будет указать номер и дату договора. Если у договора нет конкретных реквизитов, то можно или не заполнять это поле (правда, опять-таки, не очень понятно, как отнесется к этому налоговая инспекция, когда получит уведомление), или, как вариант, продублировать дату открытия счета и номер брокерского счета.

Внизу второй страницы нужно будет не забыть проставить дату и подпись:

На этом можно считать, что уведомление заполнено.

Файл с примером заполнения уведомления можно скачать здесь:

К уведомлению можно приложить подтверждающие документы (например, все ту же справку об открытии счета в Interactive Brokers), где будут указаны основные данные о счете, отраженные в уведомлении. Однако можно этого и не делать.

Для верности через неделю-другую можно, например, позвонить в налоговую инспекцию и уточнить, получили ли там уведомление.

Подписывайтесь на мой Telegram-канал «Про ETF и пассивные инвестиции» — в нем можно найти статьи, которых нет на сайте

Если вы открыли счет в зарубежном банке или у иностранного брокера, то об этом нужно сообщить налоговой. Иначе вам могут выписать штраф. Разбираемся, кому нужно отчитываться в ФНС, в какие сроки и как это сделать

Уведомление налоговой о зарубежном счете: кому и в какие сроки это нужно делать

Согласно законодательству, если вы открыли счет или вклад за рубежом, то необходимо уведомить об этом Федеральную налоговую службу (ФНС). Нормы распространяются на все счета, вклады за пределами России в банках или других финансовых организациях, на которых учитываются денежные средства и другие финансовые активы. Таким образом, нужно сообщать ФНС и об открытии иностранных брокерских счетов.

О чем еще нужно уведомлять налоговую:

о закрытии счета или вклада за границей;

об изменении их реквизитов.

Это правило касается резидентов России, то есть граждан страны за исключением:

граждан России, которые постоянно проживают в другом государстве не менее года, в том числе с видом на жительство;

граждан России, которые временно пребывают в иностранном государстве не менее года по рабочей или студенческой визе со сроком действия не менее года.

Резиденты России, которые вместе с тем и налоговые резиденты, должны сообщать эти данные налоговому органу по месту учета не позднее месяца со дня открытия, закрытия счета или вклада либо изменения реквизитов. Резиденты России, которые не являются при этом налоговыми резидентами, также должны отчитываться о зарубежных счетах.

Налоговые нерезиденты — это физлица, которые пребывают в России 183 дней и менее в год.

Однако делать это они должны до 1 июня года, следующего после отчетного. Например, до 1 июня 2022 года нужно отчитаться за открытие счета в 2021 году. «Логика в том, что резидент вы или нерезидент, понятно только после истечения 183 дней, поэтому как раз берется отсечка», — рассказал «РБК Инвестициям» управляющий партнер адвокатского бюро «Проспект» Олег Бычков.

Подать документы о зарубежном счете можно несколькими способами:

по почте с уведомлением о вручении;

онлайн с электронной подписью;

через личный кабинет налогоплательщика на сайте ФНС.

Как зарегистрироваться в личном кабинете налогоплательщика

Возьмем последний способ — через личный кабинет. Если у вас его нет, то перед уведомлением налоговой о зарубежном счете нужно его получить.

Чтобы получить реквизиты доступа в личный кабинет, можно обратиться в любой налоговый орган независимо от места жительства и постановки на учет. Исключения — специализированные инспекции, которые работают как регистрационные центры, а также центры обработки данных и инспекции по работе с крупнейшими налогоплательщиками. Если вы не можете прийти лично, то за вас это может сделать уполномоченный представитель. Для этого ему нужны нотариально заверенная доверенность и свой паспорт.

Зарегистрироваться в личном кабинете также можно с помощью вашей учетной записи на портале «Госуслуги». Для этого она должна быть подтверждена. Самый простой способ подтвердить учетную запись — через приложения банков, с которыми сотрудничают «Госуслуги». Среди них «Сбер», «Тинькофф Банк», ВТБ и другие. Полный список можно посмотреть на портале.

Если вашего банка нет в этом списке, то можете воспользоваться другим способом подтверждения:

прийти лично в центр обслуживания. С собой нужно иметь паспорт и СНИЛС;

с помощью заказного письма или электронной подписи. Это займет от 2 до 14 дней. Инструкцию, как это сделать, можно посмотреть на «Госуслугах».

Теперь разберем пошагово, как уведомить налоговую об открытии счета за границей.

Как уведомить ФНС об открытии счета за рубежом: разбираем шаги

Шаг 1

Зайдите в раздел «Жизненные ситуации» и выберете пункт «Информировать о счете в банке, расположенном за пределами РФ».

Шаг 2

Нажмите на первый раздел «Уведомить об открытии счета (вклада) в банке. ».

Шаг 3

Теперь перед вами должна появиться форма, которую нужно заполнить. Обязательные поля выделены звездочкой. В списке налоговых органов будет только один, выбираем его.

Переходим к полю «признак уведомления», здесь есть две строки. Олег Бычков пояснил, что первая строка предназначена для налоговых резидентов, то есть физлиц, которые пребывают на территории России более 183 дней в год. Вторая строка — для налоговых нерезидентов, добавил он.

Шаг 4

На этой же странице заполняем сведения о счете: его номер, дату его открытия, потом нужно вписать, какой у вас счет — личный или совместный с другими людьми, а также внести валюту, в которой он открыт. Код валюты искать не нужно, можно выбрать из предложенных вариантов.

Шаг 5

Далее в той же форме заполняем сведения об организации, в которой у вас открыт счет: выбираем, где — в банке или другой финансовой организации, вводим название, ее адрес и страну.

Если у вас есть данные, которые не отмечены как обязательные, то их тоже можно внести. Например, в форме есть поля, куда нужно ввести информацию о номере и дате заключения договора. Поэтому не забудьте при открытии счета за границей взять договор.

В поле «номер налогоплательщика» речь идет о номере, который вам присваивает налоговая другой страны. Например, в Казахстане это индивидуальный идентификационный номер (ИИН) — аналог российского ИНН.

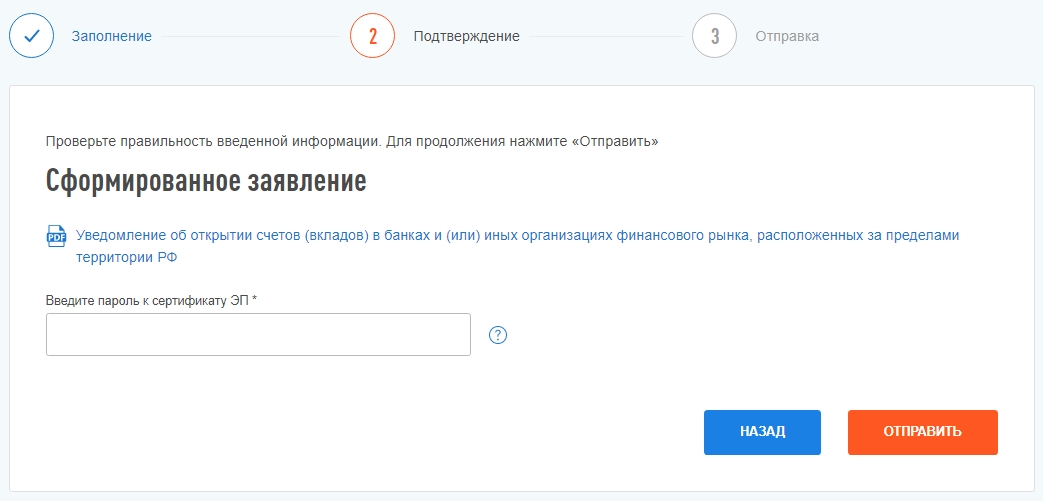

Шаг 6

На следующем этапе необходимо ввести пароль к сертификату электронной подписи (ЭП), поэтому если у вас ее нет, то нужно получить ее заранее.

Что будет, если не подать уведомление?

Россия обменивается налоговыми данными с 79 государствами дальнего зарубежья и 12 территориями. Кроме того, с 2020 года страны СНГ начали автоматический обмен данными о доходах и имуществе бизнеса и граждан, так что ФНС может сама узнать о том, что у вас есть счет за границей.

За нарушения валютного законодательства вы заплатите штраф, в том числе за то, что неправильно заполнили данные или подали уведомление не вовремя.

для граждан: от ₽300 до ₽500, если просрочить подачу отчета не более чем на десять дней, просрочка более чем на десять дней, но менее 30 дней — ₽1 тыс. до ₽1,5 тыс., более чем на 30 дней — от ₽2,5 тыс. до ₽3 тыс.;

для должностных лиц: от ₽5 тыс. до ₽10 тыс.;

для юрлиц: от ₽50 тыс. до ₽100 тыс.

Если не подать уведомление, то размер штрафа может быть таким:

для граждан: от ₽4 тыс. до ₽5 тыс.;

для должностных лиц: от ₽40 тыс. до ₽50 тыс.;

для юрлиц: от ₽800 тыс. до ₽1 млн.

Автор статьи

Читайте также:

- Обжалование адвокатом приговоров вступивших в законную силу производство в кассационной

- Как доказать что муж тиран и деспот в суде

- Какой документ составляется по результатам государственной экспертизы условий труда

- Суды общей юрисдикции рассматривают дела о признании физического лица несостоятельным

- Сокрытие реальной возможности возмещения задолженности путем обращения в арбитражный суд