Какие налоги пополняли государственный бюджет раскройте суть двухуровневой

Обновлено: 28.04.2024

ДОХОДЫ БЮДЖЕТА - денежные средства, поступающие в бюджет в безвозмездном и безвозвратном порядке в соответствии с законодательством Российской Федерации в распоряжение органов государственной власти Российской Федерации, органов государственной власти субъектов Российской Федерации и органов местного самоуправления, за исключением средств, являющихся источниками финансирования дефицита бюджета.

Доходы бюджета города формируются на основе прогноза социально-экономического развития города Москвы, с учетом действующего законодательства о налогах и сборах и бюджетного законодательства Российской Федерации, в соответствии с которым устанавливаются нормативы распределения доходов между бюджетами бюджетной системы, а также законодательства Российской Федерации, законов города Москвы, устанавливающих неналоговые доходы бюджета города Москвы.

Учет и контроль за осуществлением платежей в бюджет, а также пеней и штрафов по ним осуществляют Администраторы доходов бюджета.

ОТКУДА ПОСТУПАЮТ ДОХОДЫ?

Доходы бюджета состоят из налоговых, неналоговых доходов и безвозмездных поступлений.

Налоговые доходы бюджета города Москвы формируются из федеральных, региональных и местных налогов, а также доходов от применения специальных налоговых режимов.

Налог – обязательный индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в целях финансового обеспечения деятельности государства и (или) муниципального образования.

Сбор - обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в интересах плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий), либо уплата которого обусловлена осуществлением в пределах территории, на которой введен сбор, отдельных видов предпринимательской деятельности.

Федеральные налоги устанавливаются Налоговым кодексом Российской Федерации и обязательны к уплате на территории всей Российской Федерации. Распределение федеральных налогов между федеральным бюджетом, региональным и местными бюджетами осуществляется в соответствии с нормативами, установленными Налоговым и Бюджетным кодексами Российской Федерации.

К федеральным налогам и сборам относятся:

- налог на добавленную стоимость, акцизы, налог на доходы физических лиц;

- налог на прибыль организаций;

- налог на добычу полезных ископаемых;

- водный налог;

- сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

- государственная пошлина;

- налог на дополнительный доход от добычи углеводородного сырья.

Из федеральных налогов и сборов основными налоговыми доходами бюджета города Москвы являются: налог на доходы физических лиц, налог на прибыль организаций.

Региональные налоги и сборы установлены и обязательны к уплате на территории города Москвы.

К региональным налогам относятся:

- налог на имущество организаций;

- транспортный налог;

- налог на игорный бизнес.

Местные налоги и сборы установлены нормативными правовыми актами о налогах и сборах органов муниципальных образований (законы города федерального значения Москвы) в соответствии с Налоговым кодексом Российской Федерации.

К местным налогам и сборам относятся:

- земельный налог;

- налог на имущество физических лиц;

- торговый сбор.

Специальные налоговые режимы устанавливаются Налоговым кодексом Российской Федерации и могут предусматривать освобождение от обязанности по уплате отдельных федеральных, региональных и местных налогов и сборов.

К специальным налоговым режимам относятся:

- упрощенная система налогообложения;

- система налогообложения при выполнении соглашений о разделе продукции;

- единый сельскохозяйственный налог;

- патентная система налогообложения;

- налог на профессиональный доход.

Неналоговые доходы бюджета города Москвы формируются за счет:

- доходов от использования имущества, находящегося в государственной собственности города Москвы, за исключением имущества бюджетных и автономных учреждений города Москвы, а также имущества государственных унитарных предприятий города, в том числе казенных;

- доходов от продажи имущества (кроме акций и иных форм участия в капитале), находящегося в государственной собственности города Москвы, за исключением движимого имущества бюджетных и автономных учреждений города, а также имущества государственных унитарных предприятий города, в том числе казенных;

- доходов от платных услуг, оказываемых казенными учреждениями города Москвы;

- части прибыли унитарных предприятий, созданных городом Москвой, остающейся после уплаты налогов и иных обязательных платежей в бюджет;

- платы за негативное воздействие на окружающую среду;

- доходов от продажи земельных участков, которые находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти города Москвы, передачи в аренду таких земельных участков, продажи прав на заключение договоров аренды таких земельных участков;

- и других неналоговых поступлений.

Безвозмездные поступления – это межбюджетные трансферты (средства, предоставляемые одним бюджетом бюджетной системы Российской Федерации другому)

К безвозмездным поступлениям в бюджет относятся:

- субсидии - бюджетные средства, предоставляемые бюджету города Москвы на условиях долевого финансирования целевых расходов;

- субвенции - бюджетные средства, предоставляемые бюджету города на безвозмездной и безвозвратной основах на осуществление определенных целевых расходов;

- дотации - бюджетные средства, предоставляемые на безвозмездной и безвозвратной основе для покрытия текущих расходов бюджету Москвы;

- иные межбюджетные трансферты;

- безвозмездные поступления от физических и юридических лиц, международных организаций и правительств иностранных государств, в том числе добровольные пожертвования.

Основой работы государства является его бюджет. Он формируется за счёт налогов и иных доходов государства, в том числе заимствований в виде облигаций или векселей казначейства Министерства финансов.

При формировании доходной части бюджета могут быть использованы специальные условия, которые называются бюджетным правилом. Оно вводится для гибкости формирования доходной и расходной части бюджета в зависимости от изменения экономической или социальной ситуации в государстве. На стадии формирования прогнозируются те или иные показатели экономики, которые будут оказывать влияние на налоговую базу и доход для бюджета. Но данные показатели при исполнении бюджета не статичны: они могут меняться под влиянием конъюнктуры рынка и в конечном итоге приводить к искажению доходной или расходной части бюджета. Правительство должно реагировать на такие изменения по определённому, заранее установленному алгоритму, который исключает принятие необоснованных решений.

Нефтегазовые и другие доходы бюджета

Бюджет России формируется в большей степени за счёт налога на добавленную стоимость (НДС), налога на добычу полезных ископаемых (НДПИ) и налога на прибыль организаций. Однако важнейшей частью бюджета являются доходы, связанные c добычей и переработкой ископаемого сырья, прежде всего нефти и газа — нефтегазовые доходы. Они составляют больше половины доходов бюджета и формируются за счёт НДПИ и экспортных пошлин на нефть, газ и продукты их переработки.

На сайте Казначейства Министерства финансов России можно посмотреть данные по структуре доходов.

Для формирования бюджета важен показатель стоимости нефти в мире: доходная часть сильно от него зависит. Однако показатель этот волатилен, следовательно, и рассчитываемая от цены нефти налоговая база также изменчива. Это создаёт неопределённости при исполнении бюджета. Чтобы исключить влияние колебания цены нефти на формирование доходной части бюджета (нефтегазовых доходов), и было использовано бюджетное правило.

Бюджетное правило МВФ предполагает понятие цены отсечения стоимости нефти. Она фиксирует цену нефти, выше которой доходы от добычи и экспорта нефти и газа попадают в специально созданные фонды и не принимают участия в формировании расходной части бюджета.

В соответствии с бюджетным правилом расходная часть бюджета не превышает:

- доходов выше цены отсечения цены нефти;

- нефтегазовых доходов;

- расходов по обслуживанию государственного долга.

История реализации бюджетного правила в России

Впервые бюджетное правило, а именно цена отсечения цены нефти, было введено в 2004 г. Цена отсечения тогда составляла всего 20 долл. за баррель. Цена отсечения росла вместе со стоимостью нефти: в 2013 г. она достигла 91 долл. за баррель. Бюджетное правило в РФ было отменено в 2015 г. и снова восстановлено 1 января 2018 г.

Бюджетное правило и курс рубля к доллару

Курс USD/RUB и стоимость нефти имеют большую корреляцию. Данная зависимость имеет вид линейной регрессии. До 2018 г. курс рубля испытывал большую волатильность в зависимости от стоимости нефти. Причём цена нефти, цена отсечения и курс рубля к доллару не были связаны между собой. Падение цены нефти в 2014 г. привело к отказу от валютного коридора ЦБ РФ и переходу к свободному курсообразованию рубля по отношению к иным валютам. В 2017 г. при росте цены нефти встал вопрос о конкурентоспособности экспортёров в России: укрепление рубля ниже 60 руб. за доллар приводило к падению прибылей и поступлению налоговых отчислений в бюджет. Поэтому в начале 2017 г. было принято решение о разработке нового бюджетного правила, основанного на принципе снижения зависимости курса рубля и стоимости нефти.

Принципиально отличие старого и нового бюджетного правила Минфина в покупках/продаже валюты на свободном рынке. Ранее доход бюджета сверх цены отсечения в рублях конвертировался в валюту по курсу ЦБ РФ путём обмена рублей на валюту внутри самого ЦБ РФ. Бюджетное правило с 2018 г. (фактически — годом ранее) предусматривало покупку валюты на свободном рынке (рынок СЭЛТ МосБиржи), когда цена нефти была больше цены отсечения, и продажу валюты, когда цена становилась меньше цены отсечения. Цена отсечения в 2018 г. составляла 40 долл. за баррель, и каждый год она увеличивается на 2%. На 2020 год цена отсечения установлена на уровне 42,4 долл. за баррель. При определении цены отсечения используется цена нефти сорта Urals, которая продаётся с дисконтом к цене Brent.

Данные операции на валютном рынке, которые выполняет ЦБ РФ, привели к снижению волатильности, т. е. сглаживанию валютного курса, и накоплению значительных сумм в золотовалютных резервах ЗВР ЦБ и Фонде народного благосостояния (ФНБ) под управлением Минфина РФ.

Объём покупки и продажи валюты в 2020 г. в зависимости от цены нефти приведён в таблице.

1 сентября в рамках просветительского марафона «Новое знание» мэр Москвы Сергей Собянин в ответ на нарастающее недовольство жителей регионов в отношении Москвы, которая, по их мнению, живёт за счёт регионов, заявил , что на самом деле всё обстоит иначе. Москва является крупнейшим донором для регионов. Ведь только за 2020 г. столица пополнила государственные внебюджетные фонды на 2,9 трлн руб. Причём около половины собранных средств было потрачено на выплату пенсий и медицинское обеспечение жителей других регионов.

Так ли это на самом деле? Предлагаем разобраться в том, как распределяются между регионами поступающие в бюджет налоги.

За счёт чего пополняется бюджет

Доходы бюджета формируются согласно налоговому и бюджетному законодательству РФ.

В соответствии со ст. 41 Бюджетного кодекса РФ доходы бюджета включают в себя:

-

Налоговые доходы — налоги и сборы, уплачиваемые в бюджет.

В этой статье мы более подробно остановимся на налоговых доходах.

Налоги и сборы делятся на федеральные, региональные и местные.

Федеральные налоги обязательны к уплате на территории всей страны, размер региональных определяется самостоятельно субъектами РФ, местные налоги устанавливаются органами местного самоуправления. Но это не означает, что федеральные налоги идут только в федеральный бюджет, а региональные — в бюджеты субъектов РФ. Размер налогов и сборов устанавливает Налоговый кодекс РФ (НК РФ) , а процент и бюджет, в который он зачисляется, определяет Бюджетный кодекс РФ (БК РФ) . Например, НДФЛ — федеральный налог, который обязателен к уплате на территории всей России, но зачисляется НДФЛ в региональный (85%) и местный бюджет (15%).

Все налоги поступают в консолидированный бюджет РФ, который представляет собой свод бюджетов всех уровней (федеральный, бюджет субъекта, местный бюджет).

Москва, Санкт-Петербург и Севастополь — города федерального значения, то есть они являются субъектами РФ и имеют региональный, а не местный бюджет.

Как распределяются налоги по уровням бюджета

Раздел II Бюджетного кодекса РФ определяет порядок формирования доходов по уровням бюджетной системы страны. Те налоги и сборы, которые поступают в федеральный бюджет, распределяются на основании решений федеральных органов власти. Налоги и сборы, поступающие в региональный и местный бюджет, распределяются по усмотрению органов власти субъектов РФ и местного самоуправления.

Распределение основных налогов и сборов по уровням бюджетной системы, %

Местный бюджет РФ ( гл. 9 БК РФ )

Налог на добычу общераспространённых полезных ископаемых

*остальные 37% уплачиваются в ФФОМС

**в 2017–2024 гг., согласно ст. 284 НК РФ . После 2024 г. будет распределение 18% и 2%. В 2017–2022 гг. регионы могут понижать ставку до 12,5%, после 2024 г. — только до 13,5%

***на сегодняшний день торговый сбор взимается только на территории Москвы. Согласно ст. 410 НК РФ , торговый сбор могут взимать города федерального значения. Однако Санкт-Петербург и Севастополь пока не используют это право.

Рис. 1. Источник: Бюджетный кодекс РФ

Структура доходов Москвы

Доходы бюджета Москвы по итогам 2020 г. составили 2,9 трлн руб., из них более 81% составляют налоговые поступления. В структуре налоговых доходов наибольший вес приходится на НДФЛ и налог на прибыль организаций.

Напомним, НДФЛ поступает только в региональный и местный бюджет, как и бо́льшая часть налога на прибыль.

Структура налоговых доходов Москвы, %

Кроме того, Москва делает самые большие отчисления в пенсионный фонд, ФФОМС и ФСС, так как, согласно данным Росстата , в столице самые высокие заработные платы по стране.

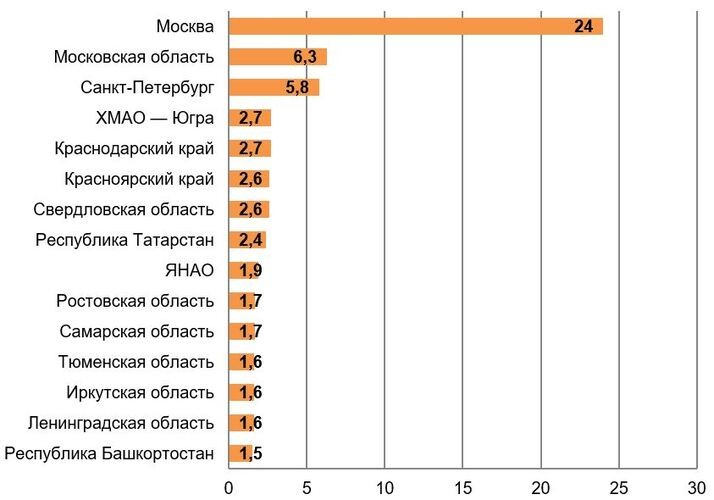

Топ-15 субъектов РФ по налоговым доходам за 2020 г., % в доходе бюджета РФ

Нюансы уплаты налогов

В региональный бюджет поступает НДФЛ, который составляет более 40% московских доходов. В целом чуть больше половины налоговых доходов Москвы идёт в бюджет города, остальная часть — в федеральный бюджет за счёт НДС и части налога на прибыль.

ХМАО является крупнейшим плательщиком налога на добычу природных ископаемых (НДПИ) и налога на добавленный доход (НДД), которые поступают в федеральный бюджет. При этом ХМАО — Югра является регионом-донором, то есть не получает субсидии и дотации со стороны государства, согласно Приказу Минфина РФ № 1030 от 11.11.2020 . В то время как Москва ежегодно получает межбюджетные трансферты из федерального бюджета.

От чего зависит благосостояние регионов?

Нельзя сказать, что Москва кормит регионы. Но и обратное утверждение ошибочно. В формировании федерального бюджета, из которого потом поступают субсидии, дотации и другие межбюджетные трансферты, участвуют все субъекты РФ. И чем богаче регион, чем больше предприятий функционирует на его территории, тем больше доходов он приносит в федеральный бюджет.

Благосостояние региона зависит от нескольких факторов:

В следующих статьях более подробно рассмотрим самые богатые регионы, доходы которых зависят от размещённых на их территории предприятий.

Кстати, если вы хотите поделиться мнением об этой статье или о нашей работе в целом – это можно сделать через форму обратной связи. Напишите нам, и мы обязательно к вам прислушаемся!

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Сегодня в бухгалтерском ликбезе Алексей Иванов рассказывает о том, как устроена российская система налогов и сборов, и какие конкретно налоги платит бизнес.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на «Клерке» я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом.

Продолжаем налоговый ликбез. Сегодня разберемся какие налоги есть в нашей стране и куда они платятся. Этому посвящена глава 2 НК РФ, но я сожму её до одного поста.

В России есть три вида налогов и сборов:

- федеральные;

- региональные;

- местные.

Федеральные налоги и сборы

Обязательны к уплате на всей территории страны, полностью описываются НК РФ. Неважно где находится налогоплательщик — правила везде одинаковы. Большая часть федеральных налогов сразу поступает в федеральный бюджет, крохи от некоторых достаются регионам. Некоторые федеральные налоги платятся всеми (например, НДС). Другие — только теми, кто занимается определенными видами деятельности (например, НДПИ). К федеральным налогам относятся:

- налог на добавленную стоимость (НДС);

- акцизы;

- налог на доходы физических лиц (НДФЛ);

- налог на прибыль организаций;

- сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

- водный налог;

- государственная пошлина;

- налог на дополнительный доход от добычи углеводородного сырья;

- налог на добычу полезных ископаемых (НДПИ).

Региональные налоги

Обязательны к уплате на территориях субъектов федерации. Общая часть описывается НК РФ, отдельные элементы налогообложения — региональными законами. Москва доверила регионам определять налоговые ставки в пределах установленного коридора, порядок и сроки уплаты налогов. Поэтому, например, транспортный налог в Челябинской области может быть вдвое выше, чем в Чеченской республике. Все региональные налоги полностью поступают в бюджет региона и платятся только теми, кто имеет определенное имущество или занимается определенным видом деятельности. Вот эти налоги:

- транспортный налог;

- налог на игорный бизнес;

- налог на имущество организаций.

Местные налоги и сборы

Обязательны к уплате на территориях городов, районов и прочих муниципальных образований. Общая часть описывается НК РФ, отдельные элементы налогообложения — решениями городских дум, советов районных депутатов и прочими нормативными актами представительных органов муниципалитетов. Местным депутатам, как и региональным, разрешено определять налоговые ставки, порядок и сроки уплаты налогов. Все местные налоги и сборы полностью поступают в бюджет муниципалитета и платятся только теми, кто имеет определенное имущество или занимается определенным видом деятельности. Всего в стране есть три вида местных налогов и сборов:

- земельный налог;

- налог на имущество физических лиц;

- торговый сбор.

Федеральные, региональные и местные налоги и сборы составляют так называемую ОСНО — общую систему налогообложения. Кроме нее НК РФ предусматривает специальные налоговые режимы, применение которых освобождает от обязанности платить некоторые налоги. Переход на них доступен для малого бизнеса, соответствующего ряду ограничений, и компаний или ИП из отдельных отраслей. Поступления от таких налогов делятся между бюджетами различных уровней. Вот перечень спецрежимов:

- единый сельскохозяйственный налог (ЕСХН);

- упрощённая система налогообложения (УСН);

- система налогообложения при выполнении соглашений о разделе продукции;

- патентная система налогообложения (ПСН).

Кроме этих налогов и сборов, есть ещё обязательные страховые взносы на пенсионное страхование, социальное страхование на случай временной нетрудоспособности и обязательное медицинское страхование, о которых я уже писал в прошлом выпуске рубрики.

Вы прослушали краткий пересказ статей 12-18 НК РФ. Респектуйте в комментариях, если чувствуете, что сэкономили кучу времени 😄 А в следующих выпусках ликбеза я расскажу как устроены налоги и сборы в целом и самые распространённые из них в частности.

Обращаем Ваше внимание, что c 1 сентября 2022 года вступают в силу новые федеральные государственные стандарты (ФГОС) начального общего образования (НОО) №286 и основного общего образования (ООО) №287. Теперь требования к преподаванию каждого предмета сформулированы предельно четко: прописано, каких конкретных результатов должны достичь ученики. Упор делается на практические навыки и их применение в жизни.

Мы подготовили 2 курса по обновлённым ФГОС, которые помогут Вам разобраться во всех тонкостях и успешно применять их в работе. Только до 30 июня Вы можете пройти дистанционное обучение со скидкой 40% и получить удостоверение.

Практическая работа № 4

По теме: Модели экономического развития. Роль государства в экономике.

I . Прочитайте два текстовых фрагмента и выполните задания к ним.

«Должно ли государство регулировать экономику?

Усиление роли правительства представляет собой серьезную причину ухудшения функционирования нашей экономики. Неправильное осуществление правительством денежной и бюджетной политики способствовало нестабильности совокупного продукта и инфляции. Правительственное регулирование служит главной причиной снижения темпов роста производительности труда и упадка научно-исследовательских работ. Расширение правительственных программ перераспределения доходов усугубило нестабильность семейной жизни, а быть может, и обусловило падение рождаемости. Низкий уровень накопления и медленный рост основного капитала являются следствием системы налогообложения, политики правительства и расширения программ социального страхования.»

« Каждый осознает, что рынок нуждается в правилах, чтобы избежать таких опасностей, как монополии и олигополии. Но для монополии богатства настолько же пагубны. Государство не должно отказываться от своей роли перераспределения; оно также не может отдать рынку свою роль в развитии…Главный вызов состоит в установлении равноправия, и для этого государство, которое глобализация считает пройденным этапом, является жизненно необходимым. Только оно может установить прогрессивное налогообложение, адекватное регулирование приватизированных общественных услуг, поддержку малых и средних компаний. Большую эффективность общественных расходов и значительное улучшение образования и здравоохранения».

1. Совпадают ли позиции авторов по вопросу о роли государства в рыночной экономике? Приведите по одному положению из каждого текста, подтверждающему ваш вывод.

2. Как оценивает каждый из авторов значение государственного перераспределения доходов населения? Почему дает такую оценку?

3. Укажите три отрицательных последствия, к которым по мнению автора первого текста, ведет государственное регулирование в условиях рынка. Попытайтесь доказать необоснованность одного из этих следствий.

4. Какие, на взгляд автора второго текста, полезные функции выполняет государство в условиях рынка? Укажите ещё одну.

II . Прочитайте текст и выполните задания к нему.

«Из министерства…предприятия получали плановые задания. А также лимиты на материальные ресурсы и капитальные вложения. Вместе с показателями численности работников и оплаты труда, а также финансовыми показателями они образовывали костяк плана предприятия. Из Госснаба приходили фонды и. главное, наряды – указания о том, куда, когда и в каких количествах поставлять готовую продукцию…

В итоге предприятия получали утвержденный план в натуре.

Налоговой системы по существу не было. Ведущими статьями в бюджете были отчистения от прибыли и налог с оборота…Его экономической базой была разница между оптовыми ценами, по которым велись расчеты между предприятиями и которые всегда были занижены против потенциальных цен равновесия, и розничными ценами, которые по необходимости должны были приближаться к ценам равновесия. Таким образом, для экономики была характерна так называемая двухуровневая система цен.

Предприятия находились на хозрасчете. Это означало, что в принципе все свои расходы они обязаны были покрывать за счет собственных доходов. Но если у них был избыток средств, он изымался; если были убытки, они покрывались дотациями. Государство следило, чтобы убытков было поменьше. Но планово-убыточные предприятия были всегда, и это считалось нормальным. Ибо в ходу было понятие… «высшей рентабельности». Оно предполагало наличие высших политических интересов, исходя из которых убыточные производства поддерживались независимо от их экономической эффективности».

(Ясин Е.Г. Российская экономика. М., 2003.)

1) Об экономической системе какого типа идет речь в данном отрывке? Какие черты охарактеризованной экономики указывают на это? Приведите две из них.

2) Какие показатели спускались предприятию сверху? Назовите три из них.

3) Какие налоги пополняли гос. бюджет. Раскройте суть двухуровневой системы цен.

4) В тексте говорится о том. Что предприятия были на хозрасчете. Сравните положение этих предприятий с фирмами в условиях свободного рынка. Назовите общие черты и укажите различия.

Автор статьи

Читайте также: