Взаимосвязь между ставкой налогов и величиной налоговых поступлений в государственный бюджет

Обновлено: 18.04.2024

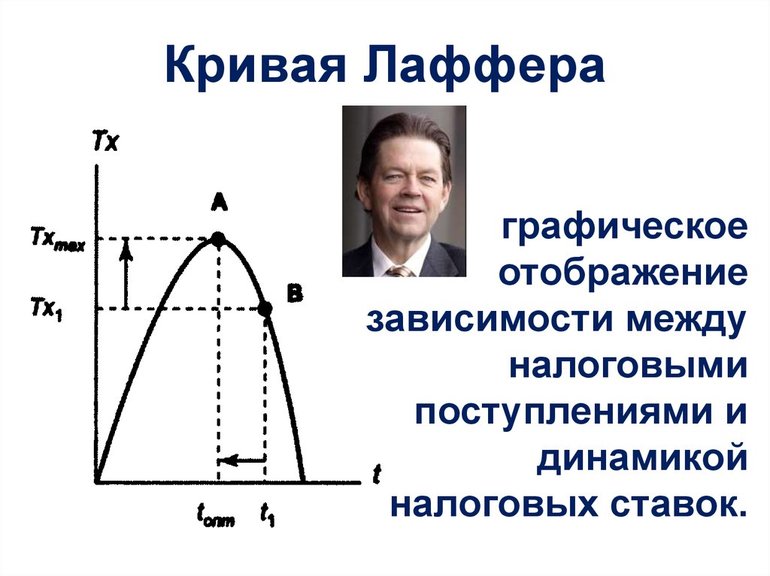

Ответ Кривая Лаффера – кривая, отражающая взаимосвязь между величиной ставки налогов и поступлением за их счет средств в государственный бюджет. Основная идея кривой Лаффера заключается в том, что по мере увеличения налоговой ставки налоговые поступления будут возрастать до определенного максимального уровня, а затем будут понижаться, ибо высокие налоги сдерживают экономическую активность хозяйствующих субъектов, в результате чего сокращается объем производства и доход.

Сокращение налоговых ставок вызовет сокращение объема государственных доходов в краткосрочном периоде. В долгосрочном периоде снижение налоговых ставок обеспечит рост сбережений, инвестиций и занятости, в результате чего увеличатся производство и доходы, подлежащие налогообложению, налоговые поступления в государственный бюджет возрастут. Такой подход выдвигали сторонники теории «экономики предложения». Американский экономист Артур Б. Лаффер теоретически обосновал программу администрации президента Рейгана на период 1980 х гг., которая была направлена на стимулирование экономической активности в США. А. Лаффер считал, что чрезмерное повышение налоговых ставок на доходы подрывает стимулы к инвестициям, снижает трудовую активность и вызывает переход легальной экономики в теневую. Базой для этих положений послужил так называемый эффект Лаффера. Графическим отражением его служит кривая Лаффера, с обоснованием которой он выступил в 1974 г. Кривая Лаффера показывает зависимость получаемых государством сумм подоходного налога от ставок налога (рис. 91.1).

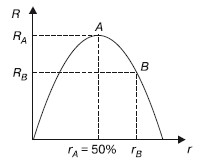

Рис. 91.1. Кривая Лаффера

По вертикальной оси откладываются величины налоговых поступлений (R), по горизонтальной – значения ставок подоходного налога (r).

Если r = 0, то государство не получит налоговых поступлений. При r = 100 % общие налоговые поступления также будут равны нулю, так как отсутствуют стимулы к увеличению дохода. В точке А при ставке подоходного налога r = 50 % налоговые поступления будут максимальными, затем они будут снижаться при росте налоговых ставок (R b Смысл эффекта Лаффера состоит в том, что уменьшение налоговых ставок вызовет сокращение доходов государства, но это сокращение будет носить кратковременный характер, в длительной перспективе снижение налогов вызовет рост сбережений, инвестиций и занятости. И хотя бесспорным является тот факт, что изменение налоговых ставок оказывает стимулирующее или тормозящее воздействие на экономику, на практике теоретические построения Лаффера оказались ошибочными: не увеличились доля сбережений и предложение труда. В 1983 г. в США дефицит бюджета составил $200 млрд. Практическое использование кривой Лаффера оказалось весьма проблематичным, так как, во первых, сложно было определить, на левой или на правой стороне кривой находится экономика страны в данный период; во вторых, на объем инвестиций в экономике страны оказывают влияние множество факторов помимо налоговых ставок. Таким образом, можно сказать, что эффект Лаффера не принес ожидаемых результатов.

Кривая Лаффера – кривая, отражающая взаимосвязь между величиной ставки налогов и поступлением за их счет средств в государственный бюджет.

Основная идея кривой Лаффера заключается в том, что по мере увеличения налоговой ставки налоговые поступления будут возрастать до определенного максимального уровня, а затем будут понижаться, ибо высокие налоги сдерживают экономическую активность хозяйствующих субъектов, в результате чего сокращается объем производства и доход. Сокращение налоговых ставок вызовет сокращение объема государственных доходов в краткосрочном периоде. В долгосрочном периоде снижение налоговых ставок обеспечит рост сбережений, инвестиций и занятости, в результате чего увеличатся производство и доходы, подлежащие налогообложению, налоговые поступления в государственный бюджет возрастут. Такой подход выдвигали сторонники теории «экономики предложения».

Американский экономист Артур Б. Лаффер теоретически обосновал программу администрации президента Рейгана на период 1980‑х гг., которая была направлена на стимулирование экономической активности в США.

А. Лаффер считал, что чрезмерное повышение налоговых ставок на доходы подрывает стимулы к инвестициям, снижает трудовую активность и вызывает переход легальной экономики в теневую. Базой для этих положений послужил так называемый эффект Лаффера. Графическим отражением его служит кривая Лаффера, с обоснованием которой он выступил в 1974 г.

Кривая Лаффера показывает зависимость получаемых государством сумм подоходного налога от ставок налога (рис. 91.1).

Рис. 91.1. Кривая Лаффера

По вертикальной оси откладываются величины налоговых поступлений (R), по горизонтальной – значения ставок подоходного налога (r). Если r = 0, то государство не получит налоговых поступлений. При r = 100 % общие налоговые поступления также будут равны нулю, так как отсутствуют стимулы к увеличению дохода.

В точке А при ставке подоходного налога r = 50 % налоговые поступления будут максимальными, затем они будут снижаться при росте налоговых ставок (R b < Ra).

Смысл эффекта Лаффера состоит в том, что уменьшение налоговых ставок вызовет сокращение доходов государства, но это сокращение будет носить кратковременный характер, в длительной перспективе снижение налогов вызовет рост сбережений, инвестиций и занятости.

И хотя бесспорным является тот факт, что изменение налоговых ставок оказывает стимулирующее или тормозящее воздействие на экономику, на практике теоретические построения Лаффера оказались ошибочными: не увеличились доля сбережений и предложение труда. В 1983 г. в США дефицит бюджета составил $200 млрд.

Практическое использование кривой Лаффера оказалось весьма проблематичным, так как, во‑первых, сложно было определить, на левой или на правой стороне кривой находится экономика страны в данный период; во‑вторых, на объем инвестиций в экономике страны оказывают влияние множество факторов помимо налоговых ставок.

Таким образом, можно сказать, что эффект Лаффера не принес ожидаемых результатов.

Вопрос 92 Денежно‑кредитная политика: цели и инструменты

Ответ

Денежно-кредитная политика – это важнейшая составная часть макроэкономической политики, нацеленная на достижение ряда общеэкономических задач. Она представляет собой совокупность государственных мероприятий в области кредитно-денежной системы. Денежно-кредитная политика осуществляется посредством специфических инструментов и реализует определенные цели. Выделяют конечные и промежуточные цели.

Конечные цели. К ним относят: быстрый рост реального валового внутреннего продукта; низкую безработицу; стабильные цены; устойчивый платежный баланс.

Промежуточные цели. К ним относят: денежную массу; ставку процента; обменный курс.

Цели достигаются посредством определенных инструментов, которые подразделяются на прямые и косвенные.

К прямым инструментам относят: лимиты кредитования; прямое регулирование процентной ставки.

К косвенным инструментам относят: операции на открытом рынке; изменение нормы обязательных резервов; изменение учетной ставки (ставки рефинансирования).

Операции на открытом рынке – покупка и продажа центральным банком государственных ценных бумаг (облигаций). Посредством операций на открытом рынке центральный банк регулирует величину денежной массы в народном хозяйстве страны. Покупая ценные бумаги, центральный банк тем самым увеличивает резервы коммерческих банков, повышает их кредитные возможности, расширяя денежное предложение. Продавая ценные бумаги, центральный банк сокращает резервы коммерческих банков, уменьшает их кредитные возможности и денежное предложение.

Изменение норм обязательных резервов – метод воздействия на величину банковских резервов, ключевое понятие обязательных резервных требований.

Норма обязательных резервов устанавливается центральным банком в процентах от величины депозитов. Ее величина зависит от: вида вкладов (по срочным вкладам она ниже по сравнению с вкладами до востребования); размеров банков (для крупных банков она выше в сравнении с мелкими банками).

В результате увеличения нормы обязательных резервов они увеличиваются, сокращается кредитная активность коммерческих банков, поскольку уменьшается денежное предложение.

Уменьшение нормы обязательных резервов, наоборот, увеличивает средства для расширения кредита, увеличивает денежное предложение, стимулируя тем самым кредитную активность коммерческих банков.

Обязательные резервы хранятся в виде беспроцентных вкладов в Центральном банке. Кроме обязательных резервов коммерческие банки могут хранить и избыточные резервы – суммы сверх обязательных резервов на непредвиденные случаи, например для увеличения потребности в ликвидных средствах. Чем большая сумма хранится в избыточных резервах, тем больше сумма потерянного дохода, который коммерческие банки могли бы получить в случае использования ее в обороте.

Изменение учетной ставки – это изменение процентной ставки, по которой коммерческие банки могут брать в долг резервы у центрального банка. В результате повышения учетной ставки растет процентная ставка, сокращается объем заимствования у центрального банка, вызывая тем самым сокращение операций коммерческих банков по предоставлению ссуд. Коммерческие банки, получая дорогой кредит, сами увеличивают свои ставки по ссудам, вследствие чего происходит удорожание кредита вообще. Снижение учетной ставки, наоборот, облегчает получение банковских кредитов, понижается процентная ставка, расширяются кредитные операции, увеличивается денежное предложение.

Учетная ставка (ставка рефинансирования), как правило, ниже ставки межбанковского рынка.

Денежно-кредитная политика, осуществляемая центральным банком, производится посредством политики дешевых или дорогих денег. Политика дешевых денег присуща в основном экономическому кризису и большой безработице. Она делает кредит дешевым и легкодоступным, увеличивает денежное предложение, понижает процентную ставку, стимулирует рост инвестиций и ВВП. Политика дорогих денег сокращает или ограничивает рост денежной массы в стране, понижает доступность кредита, тем самым сокращает инвестиции, уменьшает совокупные расходы и ограничивает инфляцию.

Используя названные инструменты кредитно-денежной политики, центральный банк воздействует на промежуточные цели – денежную массу, ставку процента, обменный курс. Эти действия преследуют достижение конечных целей кредитно-денежной политики.

Кредитно-денежная политика приводит к различным результатам в коротком и долгом периодах. В коротком периоде она в большей степени влияет на реальный выпуск и в меньшей – на цены. В долгом периоде изменение денежной массы влияет главным образом на уровень цен и в небольшой степени – на реальный объем выпуска.

Кривая Лаффера описывает связь между ставками налогов и налоговыми поступлениями в государственный бюджет.

Согласно концепции американского экономиста Артура Лаффера, наиболее известного сторонника теории экономики предложения, стремление правительства пополнить казну, увеличивая налоговый пресс, может привести к противоположным результатам.

Это и продемонстрировал американский ученый при помощи своей известной кривой.

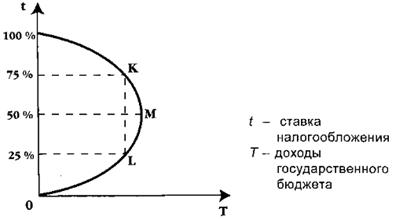

Рис. 1. Кривая Лаффера

На рис. 1 можно увидеть графическую интерпретацию основной идеи Лаффера. Поступление налогов в госбюджет (T) откладывается на оси абсцисс, на оси ординат - предельная налоговая ставка (t).

В данном случае предполагается, что речь идет о ставке подоходного налога. По мере роста ставок налога от 0 до 100% доходы государственного бюджета (налоговая выручка) будут вначале расти от 0 до некоего максимального уровня (точки М, соответствующей, допустим, 50% ставке налога), а затем снижаться опять до 0.

Мы видим, что стопроцентная ставка налога дает такие же поступления в бюджет, как и нулевая ставка: налоговые доходы госбюджета просто отсутствуют. Ставка налога, изымающая весь доход, является ничем иным, как конфискационной мерой, в ответ на которую легальная деятельность будет просто сворачиваться или «уходить в тень».

Лаффер считал, что, если экономика находится, например, в точке К, то сокращение налоговых ставок будет приближать налоговую выручку к уровню точки М, т. е. к максимальному уровню доходов государственного бюджета.

Этот результат, по Лафферу, связан с тем, что более низкие налоговые ставки могут повысить стимулы к труду, сбережениям и инвестициям и в целом приведут к расширению налоговой базы.

Снижение налоговых ставок, вызывая стимулы к расширению производства и занятости, уменьшит необходимость трансфертных выплат, например, пособий по безработице, уменьшится социальная нагрузка на бюджет.

Таким образом, если экономика находится в той области кривой Лаффера, которая выше точки М, мероприятия по снижению налоговых ставок приведут к увеличению доходов госбюджета.

Повышение же налоговых ставок целесообразно лишь в той области, которая находится ниже точки М, например, в точке L.

Критики идей Лаффера выдвинули ряд возражений.

Во-первых, так ли эластично предложение труда, чтобы его реакция на снижение налоговых ставок вызвала значительный рост деловой активности? Эмпирические исследования показали, что нет однозначной зависимости между снижением налоговых ставок и увеличением предложения труда. Одни группы людей при ослаблении налогового бремени действительно готовы больше трудиться, в то время как другие, почувствовав себя реально богаче, предпочитают больше времени отводить досугу.

Во-вторых, снижение налоговых ставок - это мероприятие, имеющее длительный лаг воздействия. Увеличение совокупного предложения возможно лишь в отдаленной перспективе, а не сразу же после снижения ставок. Следовательно, на краткосрочных временных интервалах возникает опасность сокращения доходов казны.

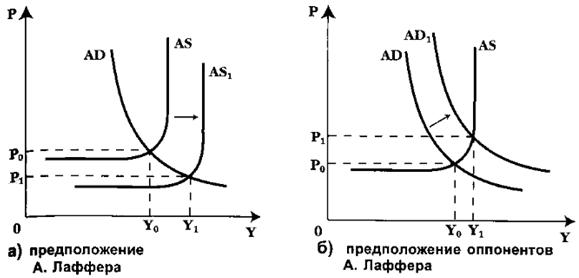

В-третьих, как видно на рис. 2а, вполне вероятно, что снижение налоговых ставок скорее вызовет не сдвиг вправо кривой совокупного предложения (AS), а сдвиг в том же направлении кривой совокупного спроса (ДО), как это видно на рис. 2б. Причем правостороннее смещение кривой AD в условиях, когда экономика находится на промежуточном или классическом (вертикальном) отрезках кривой совокупного предложения, чревато повышением общего уровня цен.

Рис. 2. Влияние снижения налоговых ставок на AS и AD

В-четвертых, кто может со стопроцентной уверенностью сказать, что существующая налоговая система соответствует тому отрезку кривой Лаффера, который находится выше точки М? А если в действительности налоговая система соответствует тому участку кривой, который расположен ниже точки М? Ведь тогда снижение налоговых ставок с неизбежностью вызовет снижение налоговых поступлений в бюджет.

На практике идеи А. Лаффера, поскольку он был одним из весьма влиятельных консультантов администрации Р. Рейгана, были в значительной мере воплощены в налоговых реформах 1981 и 1986 гг. в США.

Каков же результат применения на практике идеи снижения налоговых ставок для стимулирования совокупного предложения? Он оказался не совсем таким, как предполагалось в теоретических построениях А. Лаффера.

Накопленный дефицит госбюджета за первые шесть лет правления администрации Рейгана оказался больше, чем суммарный государственный долг за первые 200 лет существования США, включая государственный долг, необходимый для финансирования двух мировых войн (к 1987 г. государственный долг США составил 2,4 трлн. долл.).

Эмпирические исследования, посвященные влиянию снижения налоговых ставок на поступления в государственный бюджет, показали, что для экономики США 1980-х гг. точка М (см. рис. 1) находится где-то на уровне, соответствующем ставке налога 75-80%. Сама же американская налоговая система характеризуется той точкой на кривой Лаффера, которая соответствует налоговой ставке значительно ниже 50%.

Таким образом, снижение ставок не привело к росту налоговой выручки государства.

Очевидно, снижение налогового бремени не дает краткосрочного эффекта (в смысле быстрого наполнения доходов государственного бюджета) и проявляется в полной мере (при прочих равных условиях) лишь в долгосрочном аспекте.

Что же, гипотеза Лаффера совсем неверна? Нет, такой вывод был бы не точен. Ведь действительно государственные доходы могут быть максимизированы только при некотором оптимальном уровне ставки налога.

Не обязательно максимальная налоговая ставка ведет к максимизации доходов государства. Это - бесспорно, и кривая Лаффера наглядно демонстрирует правоту этого утверждения.

Главная трудность - найти ту точку, в которой действительно находится экономика (точнее, налоговая система страны), и, соответственно, оптимальный уровень налоговой ставки.

В экономических науках используется кривая Лаффера, которая представляет собой графическое отображение соотношения между налоговыми отчислениями, поступающими в бюджет и размером установленных налоговых ставок. Она позволяет вывести оптимальную зависимость, чтобы иметь возможность уменьшить размеры платежей для налогоплательщиков и при этом обеспечить достаточные денежные поступления от них государству.

Концепция и сущность

В экономической теории считается, что основоположником выведенной зависимости является американский ученый Артур Лаффер. Но пример кривой уже ранее был представлен в идеях и исследованиях Кейнса. Кроме того, сам экономист утверждает, что данный принцип присутствовал даже в трудах арабского ученого средневековья Ибн Хальдуна.

Кривая Лаффера показывает зависимость, существующую между доходами государственного бюджета и колебаниями налоговых ставок. Основная концепция теории — установление оптимального размера налогообложения для населения и предприятий, при котором поступления в казну были бы максимальными.

За уменьшение платежей выступают сторонники школы предложения. Они утверждают, что прежде всего необходимо стимулировать и привлекать инвестиции, а система прогрессивного налогообложения уже устарела и требует пересмотра. Также, по их мнению, те, кто получает крупные доходы, должны быть инвесторами и главными участниками обновления производства. Сторонники идеи Лаффера предлагают свести к минимуму ставки налогов для предпринимателей, а также принять закон об уменьшении отчислений из заработных плат.

Все это должно выглядеть привлекательно с точки зрения получения дополнительной прибыли для тех, кто готов инвестировать. Это пассивный стабильный заработок, который выступает стимулом.

Главным принципом кривой Лаффера в экономике является сокращение налогообложения как такового. Объясняет он это так: чем ниже будет ставка, тем больше затрат на продукцию и функционирование производства могут позволить себе налогоплательщики. Наоборот, при высоких налоговых отчислениях база заметно сокращается. К примеру, если у предпринимателя изымается около 40−50% прибыли, то у него пропадает всякий стимул далее заниматься данным видом деятельности. Как следствие, появляется большое количество тех, кто ищет всевозможные способы вообще уйти в теневой сектор экономики.

Экономисты не могут дать однозначного ответа на вопрос, какое значение налоговой ставки является максимально эффективным для государства, а какое — критическим. Это зависит от экономического положения в стране, уровня доходов населения, военно-политической обстановки, а также состояния различных отраслей промышленности в целом.

Уровень жизни и налоговая нагрузка

Исходя из концепции Лаффера, даже 30%, изъятые у предпринимателей, приводят к невыгодности вложений с целью расширения воспроизводства. В экономике эту ситуацию отражает понятие «налоговая ловушка». Считается, что взаимосвязь между количеством налогоплательщиков и системой налогообложения в стране описывает объем средств, сосредоточенных в конкретном секторе по отношению к внутреннему валовому продукту.

В среднем достаточно привлекательной является ставка на уровне 13−15% от полученного дохода, однако при таком коэффициенте государство теряет возможность эффективно управлять развитием экономики. Поэтому в хорошо развитых странах налоговые поступления стремятся поднять, но при этом гарантировать максимальный возврат средств из бюджета в различные сферы, в том числе и социально-культурную. Это принято интерпретировать как уровень жизни населения. Но только от размера от налогов он зависеть не может, так как существуют и другие проблемы.

Допущения кривой Лаффера о том, что увеличение ставки ведет к снижению заявленного уровня налогооблагаемого дохода, можно объяснить следующими последствиями:

- растут скрытые доходы из-за того, что многие предпочитают скрывать реальные данные и не выплачивать соответствующие отчисления;

- исчезает стимул к экономической активности в целом, так как отсутствуют преимущества и появляется ряд ограничений для деятельности в данной сфере;

- растет тенденция перемещения крупных и мелких предприятий за границу.

Кривая Лаффера наглядно демонстрирует, что если установить максимальный коэффициент, равный 100%, то поступления в бюджет могут быть колоссальными, но это возможно только в теории. На практике ситуация приведет к тому, что ни одно из предприятий не захочет вести свою деятельность и работать в таких условиях. Прекращение существования объектов налогообложения обернется нулевыми поступлениями в бюджет.

Именно поэтому перед государством стоит важная задача: произвести реальную оценку, определить и установить величину налоговой ставки, которая будет обоюдовыгодной для правительства и субъектов хозяйствования. Идея, выдвинутая Лаффером, признана наиболее известной и эффективной математической моделью, которая призывает снижать объем отчислений с целью стимулирования инвестиций и развития конкурентоспособности. Это приводит и к уменьшению роли государства в экономике.

Применение на практике в разных странах

Впечатляющих результатов после внедрения эффективной налогово-бюджетной политики удалось достичь в США. Благодаря идеям американского экономиста были достигнуты сразу несколько целей:

- выросли доходы в бюджет;

- увеличились темпы роста экономических показателей;

- отметилось существенное перераспределение доходов внутри общества.

Впервые выведенную Лаффером функцию применили в 1925 году. Уровень НДФЛ было решено понизить с 73% до 25%. При этом государственный бюджет в последующие 8 лет увеличился с 719 миллионов до 1 миллиарда долларов. Отчисления от состоятельных американцев, имеющих заработок более 100 тысяч долларов, выросли в общем объеме с 28 до 50%. А налогоплательщики с невысоким уровнем дохода (до 10 тысяч) заплатили в казну только 5% от всей суммы поступлений. Это иллюстрирует первое успешное применение концепции в США.

Другим примером, который наглядно характеризует прямую взаимосвязь показателей, является стабилизация налоговой политики в Польше. Основная проблема была связана с установлением высоких акцизов на спирт, что в 1999—2001 годах привело к резкому сокращению государственного бюджета вопреки прямо противоположным ожиданиям. В 2002 году ставки существенно понизились, что моментально отразилось на размере поступлений в казну от налогоплательщиков.

Кроме того, польские власти решили последовать утверждениям ученого и снизить акцизные ставки на табачную продукцию. Это произошло после того, как население стало практически поголовно использовать контрабандные сигареты взамен тех, на которые просто не хватало денег. Отметилось снижение внутреннего производства и уровня легальных продаж при том, что количество курильщиков не изменилось и даже выросло. Решение понизить ставку с 27 до 18% вернуло оптимальный объем поступлений в бюджет.

Практика продемонстрировала, что график Лафера кратко, но точно выражает взаимосвязь между налогами и стабильностью экономики. Однако различные слои населения по-разному реагируют на изменение размера налогов. Больше всего на повышение или понижение реагируют те, кто занимает высокооплачиваемые должности или имеет прибыльный бизнес.

Контраргументы противников

Сторонники концепции говорят, что это не просто красивая, но и эффективная модель, позволяющая уравновешивать соотношение между уровнем дохода населения, отчислениями государству и экономическими показателями. Однако у этой теории есть и противники, которые не устают говорить, что на практике вывести такой график применительно к реально существующим экономическим условиям просто невозможно.

Контраргументы, приводимые противниками, говорят о том, что предложенная модель описывает практически идеальное соотношение между прибылью и налоговой нагрузкой. Однако она не учитывает различные обстоятельства.

Например, вынужденное повышение отчислений происходит в военное время, так как возникает необходимость в привлечении дополнительных средств для обороны страны. В этом случае поступления в государственную казну действительно увеличиваются, так как население готово временно нести значительную нагрузку ради защиты родины. В послевоенный период обычно ставки снижаются. В обоих случаях кривая Лаффера меняет свою форму, это называется волатильность.

Еще один фактор, который сводит на нет эффективность предложенной теории, — местоположение. В любом государстве есть регионы, в которых для развития и ведения бизнеса абсолютно благоприятные условия, и в которых крайне сложно заниматься предпринимательством. К примеру, в тех районах, которые находятся в непосредственной близости от границ, предпочтение отдается контрабандным спиртным напиткам, которые гораздо дешевле отечественных подакцизных.

Детальное и более углубленное изучение модели демонстрирует, что у нее есть и некоторые ограничения, связанные со следующими факторами:

- применение в краткосрочном периоде;

- долгосрочная перспектива.

Очевидно, что в кратчайшие сроки доходность бюджета никак не понизится до критической нулевой отметки при установлении 100%-ной налоговой ставки. Для того чтобы концепция заработала, должно пройти время, так как субъекты хозяйствования не могут молниеносно реагировать на действия государства. В большинстве случаев они либо ждут более благоразумных решений правительства, либо уходят с рынка совсем, либо переходят в теневой сегмент.

В долгосрочной перспективе с уменьшением или ростом налоговой ставки кривая Лаффера работает максимально точно. Это возможность для субъектов экономики спланировать свою деятельность.

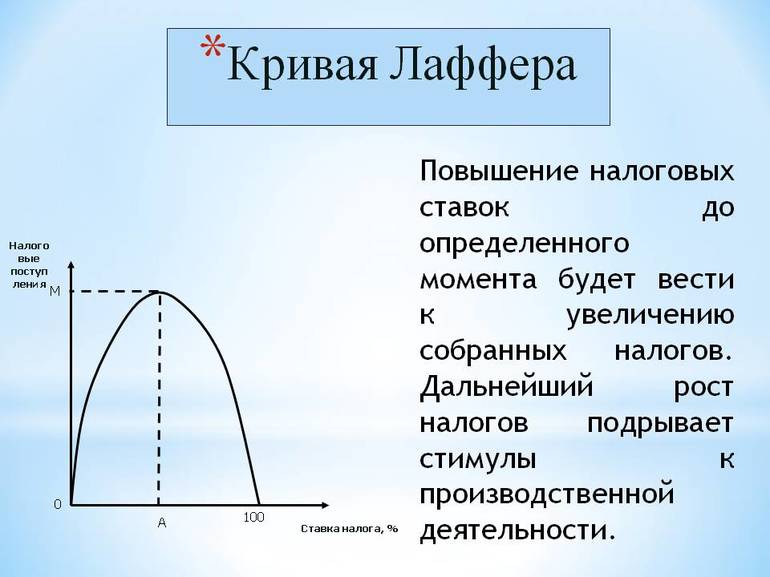

Кривая Лаффера представляет собой графическое отображение зависимости между объемом налоговых поступлений в бюджет и динамикой налоговых ставок.

Кривая названа именем ее создателя – американского экономиста Артура Лаффера. Кривая Лаффера необходима для определения оптимального уровня налогообложения, при котором налоговые поступления максимальны (Т_оптим).

Зависимость между объемом налоговых поступлений в бюджет и динамикой налоговых ставок можно описать следующим образом:

Рисунок 1. Кривая Лаффера. Автор24 — интернет-биржа студенческих работ

Повышение ставки налогообложения (ось Т) увеличивает до определенного момента сумму доходов в бюджет (ось Д). При этом увеличение налоговых доходов идет все медленнее. Заинтересованность хозяйствующих субъектов в легальном заработке все еще присутствует, общий объем производства сокращается более медленными темпами, чем возрастает ставка. Следовательно уменьшение базы налогообложения (ось В) происходит медленнее, чем увеличение ставки. Доходы бюджета, в целом, возрастают.

При достижении определенной величины налоговой ставки (Т) хозяйствующие субъекты вынуждены уплачивать настолько высокие налоги, что чистого дохода у них практически не остается. Как следствие, начинается спад экономической активности. При этом увеличиваются масштабы уклонения от уплаты налогов, то есть получает развитие сфера теневой экономики, что отрицательно сказывается на объемах налоговых поступлений в бюджет: несмотря на рост ставки налога, сокращается налогооблагаемая база.

Сущность эффекта Лаффера

Сущность рассмотренной на рисунке 1 взаимосвязи налоговых ставок и объемов налоговых поступлений в бюджет может быть выражена в виде следующих основных положений:

Готовые работы на аналогичную тему

- снижение налоговых ставок стимулирует производство;

- уменьшение налоговых ставок приводит к сокращению объема налоговых поступлений лишь временно.

Таким образом, Кривая Лаффера наглядно демонстрирует стимулирующий эффект снижения налогового бремени. Его уменьшение ведет к увеличению объемов сбережений, а, следовательно, и к росту инвестиционных вложений в экономику и занятости. В итоге происходит рост производства и доходов производителей, которые увеличивают объем налоговых поступлений в бюджет.

При этом следует отметить, что ожидаемый эффект может быть получен, прежде всего, за счет снижения налоговых ставок на прибыли корпораций.

На практике реакция различных групп хозяйствующих субъектов на снижение налоговых ставок различается. Наиболее активно реагируют на подобную налоговую политику высокооплачиваемые слои населения:

- крупные менеджеры,

- руководители организаций,

- квалифицированные работники и т. д.

В качестве примера применения подобной стимулирующей налоговой политики можно привести экономическую политику американской администрации, проводимой в 80-х гг. XX века – «рейганомику». Налоговая реформа президента Рейгана (1981 г.) оказала стимулирующий эффект на экономику, однако привела к значительному росту государственного долга.

На практике имеется и положительный опыт применения эффекта Лаффера. В начале Первой мировой войны, Америка нуждалась в больших финансовых ресурсах, и государство увеличило налоги. К 1918 году налоговая ставка выросла до 77%. Несколькими годами позднее (1925 г.) президент Кальвин Кулидж начал осуществлять серию сокращений налогов, в результате которых предельная ставка налога была снижена до 25%. Снижение налогов оказало сильнейший стимулирующий эффект на экономику: за четыре года объем производства удвоился, при этом резко упал уровень безработицы.

Говоря о дестимулирующем эффекте увеличения налоговых ставок, отметим, что изъятие у налогоплательщика свыше 40-50% доходов является пределом, за которым стимулы к предпринимательской инициативе ликвидируются, начинается спад производства. Таким образом формируются целые группы налогоплательщиков, осуществляющих поиск всевозможных незаконных методов ухода от налогообложения.

Однако однозначной величины эффективной ставки не существует. В подобной ситуации главная задача государства заключается в установлении на основе экономически обоснованных расчетов предложений по оптимальному режиму налогообложения, не подавляющему экономическую активность налогоплательщиков и обеспечивающему необходимый уровень налоговых доходов.

Артур Лаффер осуществлял попытки эмпирическим путем вывести оптимальную ставку налога, обеспечивающую максимальный рост деловой активности, однако он потерпел неудачу – график в начале 80-х годов не был признан экономистами, в частности, из-за отсутствия математического обоснования.

Основные проблемы теории Лаффера

Многие страны, проводя налоговую политику, отдают приоритет налоговым ставкам, считая их наиболее гибким инструментом налогового регулирования, чем налоговые льготы. Однако практический опыт многих стран говорит о том, что снижение налоговых ставок с целью стимулирования инвестиционной активности при отсутствии льгот (возможностей использования ускоренной амортизации, целевых инвестиционных кредитов, налоговых вычетов и т.д.) ведет, в большей степени, к обогащению за счет государственного бюджета наиболее состоятельных граждан страны, а не к усилению их инвестиционной активности. Кроме того, бездумное снижение налоговых ставок может привести к обратному эффекту – к снижению налоговых поступлений в бюджет.

Таким образом, налоговые льготы являются более действенным и эффективным инструментом стимулирования инвестиционной деятельности в экономике страны.

Налоговые ставки являются лишь одним из многочисленных факторов, оказывающих влияние на налоговую нагрузку. Из этого следует, что выводы по оптимальности или недостаточности налоговой нагрузки на хозяйствующие субъекты на основании лишь данного фактора являются необоснованными. Кроме того, налоговая ставка в системе налогообложения не едина, а простое арифметическое сложение налоговых ставок осуществлять не имеет смысла.

Анализ налоговой нагрузки обязательно должен учитывать структуру поступления налогов по юридическим и физическим лицам. На практике встречались ситуации, когда высокая доля налогов в ВВП в целом вовсе не являлась доказательством высокой налоговой нагрузки на экономику. Это, скорее, свидетельствовало о высоком уровне среднедушевых доходов населения и, как следствие, большим объемам налоговых поступлений с физических лиц.

Напротив, при относительно низкой доле налогов в ВВП основная масса налогов собиралась с юридических лиц, и тяжесть налоговой нагрузки на экономику в этом случае была выше.

Автор статьи

Читайте также:

- Что делать если приставы потеряли исполнительное производство по алиментам

- Как подать в суд на яндекс дзен

- Между оао машзавод и адвокатским бюро был заключен договор абонентского юридического обслуживания

- Обзор судебной практики по применению законодательства регулирующего назначение и проведение

- Является ли монополия на нелегальное применение силы одним из признаков государства