Погашение суммы государственного заимствования отражается по

Обновлено: 24.04.2024

Порядок отражения затрат по заимствованиям в бухгалтерском учете

Минфин в Методических рекомендациях обращает внимание на то, что ведение бухгалтерского учета затрат по заимствованию в силу п. 16 СГС «Концептуальные основы» осуществляется методом начисления посредством оформления двойной записи на балансовых счетах рабочего плана счетов учреждения. Такие затраты признаются одновременно с признанием соответствующих им обязательств. При этом обязательство по обслуживанию полученных заимствований (расходы на уплату процентов) отражаются в бухгалтерском учете обособленно от основной суммы кредита, займа.

Прочие затраты по долговым обязательствам бюджетных и автономных учреждений признаются в составе расходов будущих периодов с последующим включением:

- либо в состав фактически произведенных капитальных вложений;

- либо в состав расходов текущего периода.

Затраты по заимствованиям, привлекаемым бюджетными учреждениями, непосредственно относящиеся к приобретению, строительству или производству нефинансового актива, создаваемого с привлечением заимствований, включаются в сумму фактически произведенных капитальных вложений, формирующих первоначальную стоимость указанного актива. Включение таких затрат в состав фактически произведенных капитальных вложений в нефинансовые активы, создаваемые с привлечением заимствований, начинается в момент, когда затраты по приобретению, сооружению и (или) изготовлению таких активов подлежат признанию в бухгалтерском учете.

При этом затраты по заимствованиям, понесенные после признания объекта капитальных вложений в составе основных средств (нематериальных активов или прочих нефинансовых активов), признаются в составе финансового результата текущего отчетного периода.

В соответствии с Порядком № 209н расходной является статья 230 «Обслуживание государственного (муниципального) долга» КОСГУ, которая детализирована подстатьями:

- 231 «Обслуживание внутреннего долга»;

- 232 «Обслуживание внешнего долга»;

- 233 «Обслуживание долговых обязательств учреждений»;

- 234 «Процентные расходы по обязательствам».

Из перечисленных подстатей бюджетное учреждение может применять подстатьи 233 и 234 КОСГУ. Напомним, что на подстатью 233 КОСГУ относятся расходы бюджетных учреждений по обслуживанию долговых обязательств.

На подстатью 234 КОСГУ относятся процентные расходы, которые являются частью платежей по долгосрочным обязательствам (обязательствам на условиях рассрочки оплаты), которые не относятся к иным подстатьям статьи 230 КОСГУ, в частности процентные расходы по финансовой аренде, рассчитанной от стоимости дисконтированных месячных арендных платежей. Для отражения кассовых поступлений и выбытий данная подстатья КОСГУ не применяется.

Для отражения операций по долговым обязательствам применяется счет 0.301.00.000 «Расчеты с кредиторами по долговым обязательствам», который детализирован счетами:

- 2.301.10.000 «Расчеты по долговым обязательствам в рублях»;

- 2.301.14.000 «Расчеты по заимствованиям, не являющимся государственным (муниципальным) долгом»;

- 2.301.20.000 «Расчеты по долговым обязательствам по целевым иностранным кредитам (заимствованиям)»;

- 2.301.24.000 «Расчеты по заимствованиям, не являющимся государственным (муниципальным) долгом, в рамках целевых иностранных кредитов (заимствований)»;

- 2.301.40.000 «Расчеты по долговым обязательствам в иностранной валюте»;

- 2.301.44.000 «Расчеты по заимствованиям в иностранной валюте, не являющимся государственным (муниципальным) долгом».

В соответствии с п. 124, 125 Инструкции № 174н операции по увеличению (уменьшению) долговых обязательств бюджетным учреждением оформляются следующими бухгалтерскими записями:

| Содержание операции | Дебет | Кредит |

| Увеличение долговых обязательств | ||

| Отражено принятие долговых обязательств в порядке, предусмотренном законодательством РФ на основании первичного учетного документа, подтверждающего поступление средств на лицевой счет (счет, в кассу) бюджетного учреждения | 2.201.11.510 2.201.27.510 2.201.34.510 | 2.301.14.710 2.301.24.720 2.301.44.720 |

| Отражено начисление суммы долгового обязательства перед гарантом, если последний исполнил требования бенефициара, с возникновением эквивалентного регрессивного требования гаранта к бюджетному учреждению — принципалу. Запись оформляется на основании бухгалтерской справки (ф. 0504833) | 2.301.14.810 2.301.24.820 2.301.44.820 | 2.301.14.710 2.301.44.720 |

| Отражено начисление суммы долгового обязательства перед гарантом, если последний исполнил требования бенефициара — кредитора бюджетного учреждения по государственному (муниципальному) договору для нужд бюджетного учреждения, с возникновением эквивалентного регрессивного требования гаранта к бюджетному учреждению — принципалу. Запись оформляется на основании бухгалтерской справки (ф. 0504833). | 2.401.20.273 | 2.301.14.710 2.301.44.720 |

| Отражено начисление суммы процентов по долговым обязательствам бюджетного учреждения. Запись делается на основании бухгалтерской справки (ф. 0504833) | 2.401.20.233 | 2.301.14.710 2.301.24.720 2.301.44.720 |

| Отражена сумма начисленных пеней, штрафных санкций по долговым обязательствам бюджетного учреждения | 2.401.20.294 | 2.301.14.710 2.301.24.720 2.301.44.720 |

| Отражено признание требования бенефициара по оплате долгового обязательства принципала, если у бюджетного учреждения — гаранта возникают эквивалентные регрессивные требования к принципалу | 2.207.14.540 | 2.301.14.710 |

| Отражено увеличение долговых обязательств, принятых бюджетным учреждением в иностранной валюте, в связи с изменением курса валют | 2.401.10.176 | 2.301.24.720 2.301.44.720 |

| Уменьшение долговых обязательств | ||

| Отражено погашение задолженности по долговым обязательствам | 2.301.14.810 2.301.24.820 2.301.44.820 | 2.201.11.610 2.201.27.610 2.201.34.610 |

| Погашены проценты, пени, штрафные санкции | 2.301.14.810 2.301.24.820 2.301.44.820 | 2.201.11.610 2.201.27.610 |

| Отражено прекращение долгового обязательства бюджетного учреждения — принципала | 2.301.14.810 2.301.24.820 2.301.44.820 | 2.401.10.173 |

| Отражено уменьшение долговых обязательств, принятых бюджетным учреждением в иностранной валюте, в связи с изменением курса валют | 2.301.24.820 2.301.44.820 | 2.401.10.176 |

Отражение затрат по заимствованиям в отчетности учреждения

В соответствии с СГС «Затраты по заимствованиям», Методическими рекомендациями в бухгалтерской (финансовой) отчетности учреждение раскрывает следующую информацию о затратах по заимствованиям:

- величина обязательств по заимствованиям на начало и конец отчетного периода;

- величина затрат по заимствованиям, включенных в расходы текущего отчетного периода;

- величина затрат по заимствованиям, включенных в течение отчетного периода в первоначальную стоимость созданных с привлечением заимствований активов.

Исходя из Инструкции № 33н в отчете об исполнении учреждением плана его финансово-хозяйственной деятельности (ф. 0503737) нарастающим итогом отражаются показатели исполнения учреждением (его обособленным подразделением) в отчетном периоде плана ФХД на текущий (отчетный) финансовый год.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Автор: Инна Хлевняк,

главный бухгалтер-консультант бюджетного направления Линии консультаций «ГЭНДАЛЬФ»

БК РФ Статья 113. Отражение в бюджетах поступлений средств от заимствований, погашения государственного (муниципального) долга, возникшего из заимствований, и расходов на его обслуживание

(см. текст в предыдущей редакции)

(в ред. Федерального закона от 05.08.2000 N 116-ФЗ)

(см. текст в предыдущей редакции)

1. Поступления в бюджет средств от заимствований учитываются в источниках финансирования дефицита соответствующего бюджета путем увеличения объема источников финансирования дефицита соответствующего бюджета.

(п. 1 в ред. Федерального закона от 26.04.2007 N 63-ФЗ)

(см. текст в предыдущей редакции)

2. Все расходы на обслуживание долговых обязательств, включая дисконт (или разницу между ценой размещения и ценой погашения (выкупа) по государственным или муниципальным ценным бумагам), учитываются в бюджете как расходы на обслуживание государственного (муниципального) долга.

(см. текст в предыдущей редакции)

Поступления в бюджет от размещения государственных или муниципальных ценных бумаг в сумме, превышающей номинальную стоимость, поступления в бюджет, полученные в качестве накопленного купонного дохода, а также разница, возникшая в случае выкупа ценных бумаг по цене ниже цены размещения, относятся на уменьшение расходов на обслуживание государственного (муниципального) долга в текущем финансовом году.

(см. текст в предыдущей редакции)

3. Погашение основной суммы долга Российской Федерации, долга субъекта Российской Федерации, муниципального долга, возникшего из государственных (муниципальных) заимствований, учитывается в источниках финансирования дефицита соответствующего бюджета путем уменьшения объема источников финансирования дефицита соответствующего бюджета.

(см. текст в предыдущей редакции)

4. При исполнении обязательств по государственным ценным бумагам, выпущенным от имени Российской Федерации, предусматривающим в соответствии с условиями их выпуска передачу кредиторам иного, чем денежные средства, имущественного эквивалента, размер государственного долга Российской Федерации уменьшается на величину основного долга (рассчитанную в денежном выражении) по погашаемым таким образом обязательствам.

Исполнение обязательств по указанным государственным ценным бумагам Российской Федерации учитывается в соответствии с пунктами 2 и 3 настоящей статьи.

(п. 4 в ред. Федерального закона от 26.04.2007 N 63-ФЗ)

(см. текст в предыдущей редакции)

5. Утратил силу с 1 января 2008 года. - Федеральный закон от 26.04.2007 N 63-ФЗ.

1. Поступления в бюджет средств от заимствований учитываются в источниках финансирования дефицита соответствующего бюджета путем увеличения объема источников финансирования дефицита соответствующего бюджета.

2. Все расходы на обслуживание долговых обязательств, включая дисконт (или разницу между ценой размещения и ценой погашения (выкупа) по государственным или муниципальным ценным бумагам), учитываются в бюджете как расходы на обслуживание государственного (муниципального) долга.

Поступления в бюджет от размещения государственных или муниципальных ценных бумаг в сумме, превышающей номинальную стоимость, поступления в бюджет, полученные в качестве накопленного купонного дохода, а также разница, возникшая в случае выкупа ценных бумаг по цене ниже цены размещения, относятся на уменьшение расходов на обслуживание государственного (муниципального) долга в текущем финансовом году.

3. Погашение основной суммы долга Российской Федерации, долга субъекта Российской Федерации, муниципального долга, возникшего из государственных (муниципальных) заимствований, учитывается в источниках финансирования дефицита соответствующего бюджета путем уменьшения объема источников финансирования дефицита соответствующего бюджета.

4. При исполнении обязательств по государственным ценным бумагам, выпущенным от имени Российской Федерации, предусматривающим в соответствии с условиями их выпуска передачу кредиторам иного, чем денежные средства, имущественного эквивалента, размер государственного долга Российской Федерации уменьшается на величину основного долга (рассчитанную в денежном выражении) по погашаемым таким образом обязательствам.

Исполнение обязательств по указанным государственным ценным бумагам Российской Федерации учитывается в соответствии с пунктами 2 и 3 настоящей статьи.

5. Утратил силу с 1 января 2008 года. - Федеральный закон от 26.04.2007 N 63-ФЗ.

Комментарий к ст. 113 БК РФ

Комментируемая статья регулирует порядок отражения в соответствующих бюджетах поступлений средств от заимствований, погашения государственного или муниципального долга, возникшего из заимствований, и расходов на его обслуживание.

В Определении Верховного Суда РФ от 28.10.2002 N 1-Г02-93 суд направил на новое рассмотрение в суд субъекта РФ дело в части признания незаконным пункта 11 статьи 1 Закона Архангельской области от 09.07.2002 N 101-15-ОЗ.

Статьей 33 БК РФ установлен принцип сбалансированности бюджета, который означает, что объем предусмотренных бюджетом расходов должен соответствовать суммарному объему доходов бюджета и поступлений из источников финансирования его дефицита.

Сославшись на указанную норму федерального закона, нижестоящий суд отметил, что планируемые в бюджете расходы в обязательном порядке не должны превышать сумму доходов бюджета и поступлений из источников финансирования его дефицита, к которым относятся средства от заимствований и другие долговые обязательства (пункт 1 статьи 113 БК РФ). В связи с этим в бюджете на текущий год должно быть предусмотрено, что средства, поступление которых планируется от заимствований и других долговых обязательств, должны в любом случае покрывать запланированный дефицит бюджета. С данными доводами суда можно согласиться.

Вместе с тем нижестоящий суд без достаточных оснований посчитал, что из указанных норм не вытекает, что планируемая в бюджете сумма средств от заимствований и других долговых обязательств не должна превышать размер дефицита бюджета.

Что этого, якобы, не следует и из пункта 1 статьи 104 БК РФ, в соответствии с которым государственные заимствования субъекта РФ используются для покрытия дефицита его бюджета, а также для финансирования расходов на погашение государственных долговых обязательств, поскольку данная статья касается только использования внутренних заимствований.

Приведенная позиция нижестоящего суда, по мнению ВС РФ, не позволяет судить о правильном определении им юридически значимых обстоятельств, их всестороннем и полном исследовании.

Нижестоящий суд не обратил внимания на то, что в соответствии с указанными выше положениями статьи 104 БК РФ государственные внутренние заимствования используются, кроме покрытия дефицита бюджета, для финансирования именно расходов бюджета в пределах расходов на погашение государственных долговых обязательств. В силу же пункта 2 статьи 113 БК РФ все расходы на обслуживание долговых обязательств отражаются в бюджете как расходы на обслуживание государственного долга.

В соответствии с пунктом 1 статьи 113 БК РФ поступления в бюджет от заимствований и других долговых обязательств отражаются в бюджете как источники финансирования дефицита бюджета.

Согласно принципу сбалансированности бюджета, установленному статьей 33 БК РФ, объем предусмотренных расходов должен соответствовать суммарному объему доходов бюджета и поступлений из источников финансирования его дефицита.

Понятие "соответствовать" употреблено в данном случае в смысле равенства в каком-либо отношении.

Нижестоящий суд, ограничившись сравнением размеров источника финансирования дефицита бюджета с размером самого дефицита, не проверил, соблюден ли принцип сбалансированности бюджета при таких условиях, когда из вновь принятых долговых обязательств, в несколько раз превышающих дефицит бюджета, большая часть не являются государственными заимствованиями.

В хозяйственной деятельности бюджетных или автономных учреждений случаются ситуации, когда для исполнения обязательства перед поставщиком (исполнителем), принятого в рамках одного вида финансового обеспечения (деятельности), временно привлекаются средства из иных источников финансирования в пределах остатка на лицевом счете с последующим возмещением. Их нужно отражать в программах учета «1С».

Примеры операций внутреннего заимствования

Учреждению может потребоваться срочно оплатить задолженность по услугам связи или коммунальным услугам для того, чтобы соответствующий поставщик не приостановил предоставление услуги (например, отключил телефон или отопление). В бухгалтерском учете учреждений для отдельных операций используется счет 304 06 «Расчеты с прочими кредиторами». В настоящее время в инструкциях № 157н порядок применения данного счета освещен узко. Однако, как показывает практика, он имеет более широкое применение. Среди основных операций, расчеты по которым следует учитывать на счете 0 304 06 000, можно выделить операции:

по принятию к учету нефинансовых и финансовых активов, расчетов по обязательствам, финансового результата по передаточному акту (разделительному балансу) при реорганизации учреждения путем слияния, присоединения, разделения, выделения либо при изменении типа учреждения;

по внутреннему заимствованию средств между источниками финансового обеспечения, в пределах остатка средств на счете учреждения, с последующим их возмещением;

по оплате нефинансовых активов за счет разных источников финансирования;

по прекращению обязательств учреждения, принятых по гражданско-правовому договору, зачетом встречного однородного требования по уплате неустоек (пеней, штрафов) за нарушение условий договора;

по удержанию за счет сумм денежного залога (задатка), предоставленного в обеспечение исполнения договоров, в сумме удовлетворения требования залогодержателя;

по удержанию из суммы оплаты труда, суммы по погашению задолженности по возмещению ущерба, по иным источникам финансирования.

Рассмотрим более подробнее ситуацию внутреннего заимствования средств между источниками финансирования. Допустим, бюджетное учреждение оплатило задолженность по коммунальным услугам, сформированную в рамках кода вида финансового обеспечения 4, за счет средств, полученных по КФО 2. Позже денежные средства по КФО 2 были возмещены за счет субсидии на выполнение государственного задания. Для этого в программе должны быть отражены две операции:

Привлечение денежных средств на погашение кредиторской задолженности по КФО 4 за счет остатка денежных средств по КФО 2;

Возвращение денежных средств, привлеченных ранее за счет КФО 2.

Отражение привлечения денежных средств в «1С»

Для отражения привлечения денежных средств на исполнение кредиторской задолженности по КФО 4 за счет остатка денежных средств по КФО 2 используются документы «Кассовое выбытие» и «Кассовое поступление». Рассмотрим отражение данных операций в программе «1С:Бухгалтерия государственного учреждения 8», ред. 1.0.

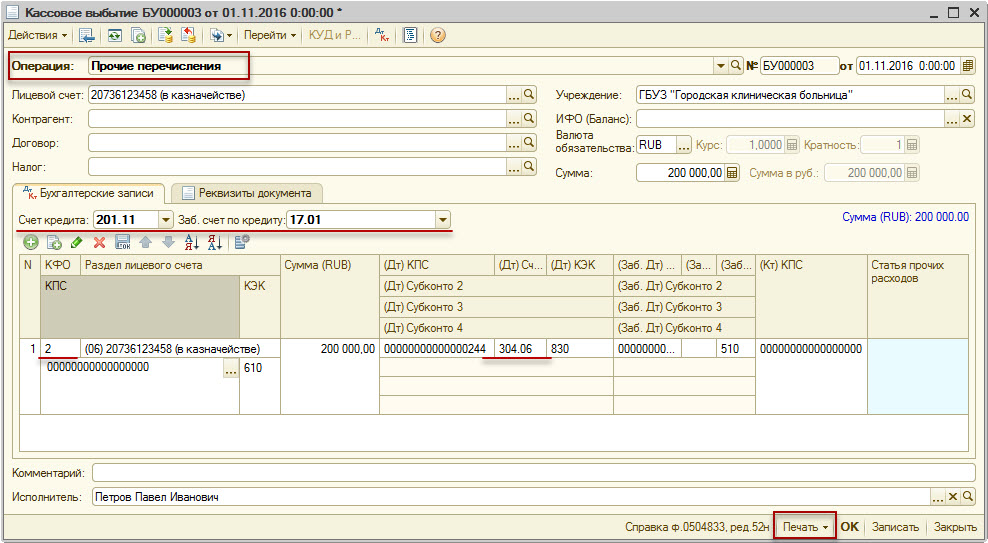

При заполнении документа «Кассовое выбытие» для корректного отражения операций необходимо учесть следующие моменты: вид операции должен быть «Прочие перечисления»; счет по Кт 201.11, к нему обязательный забалансовый счет 17.01; КФО 2; счет по Кт 304.06.

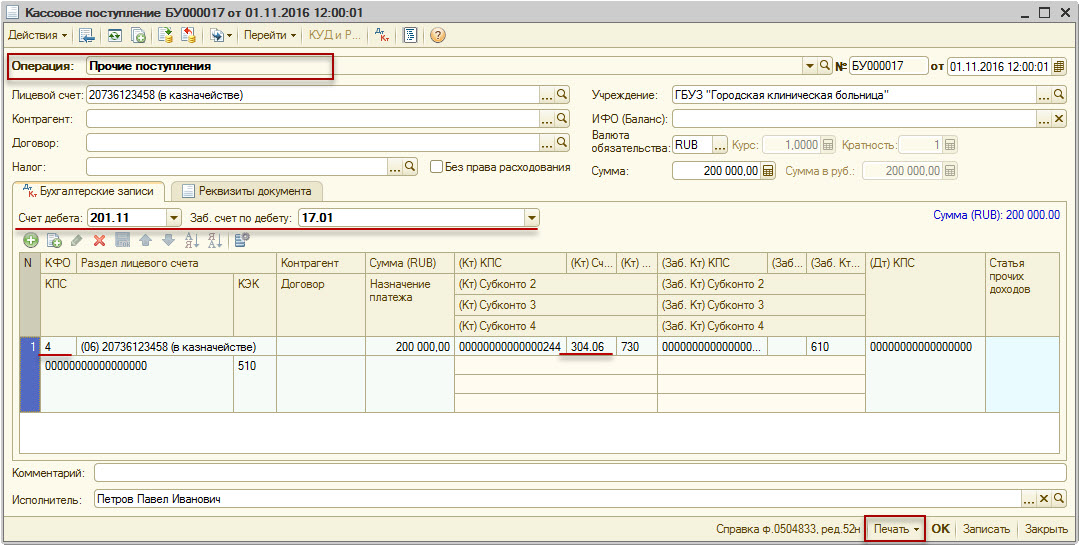

После проведения документа «Кассовое поступление» по кнопке «Печать» можно распечатать Бухгалтерскую справку по ф. 0504833.

При заполнении документа «Кассовое поступление» для корректного отражения операций необходимо учесть следующие моменты: вид операции «Прочие поступления»; Счет Дт 201.11, к нему забалансовый счет 17.01; КФО 4; счет Кт 304.06.

После проведения документа «Кассовое выбытие» по кнопке «Печать» можно распечатать Бухгалтерскую справку по ф. 0504833.

А теперь этот же пример отразим в программе «1С:Бухгалтерия государственного учреждения 8», ред. 2.0.

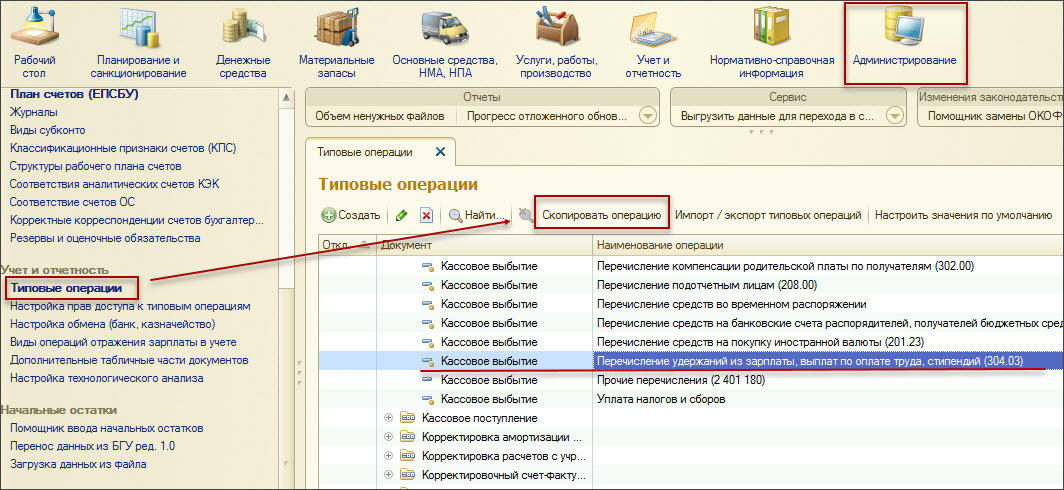

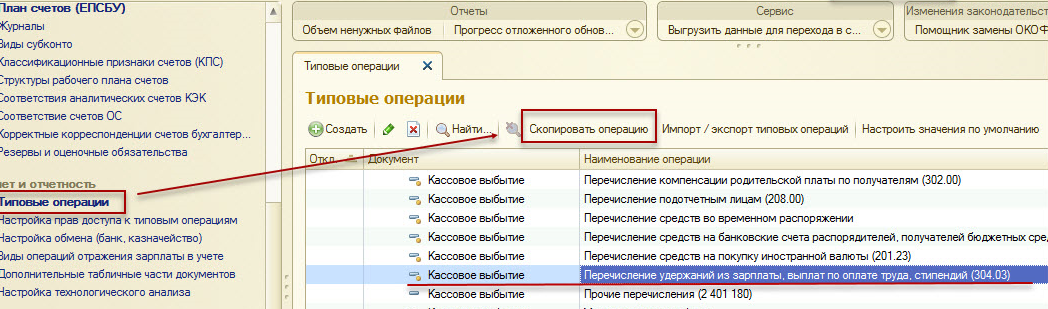

Для отражения привлечения денежных средств используются также документы «Кассовое выбытие» и «Кассовое поступление». Поскольку соответствующей типовой операции данные документы не содержат, предварительно их следует создать.

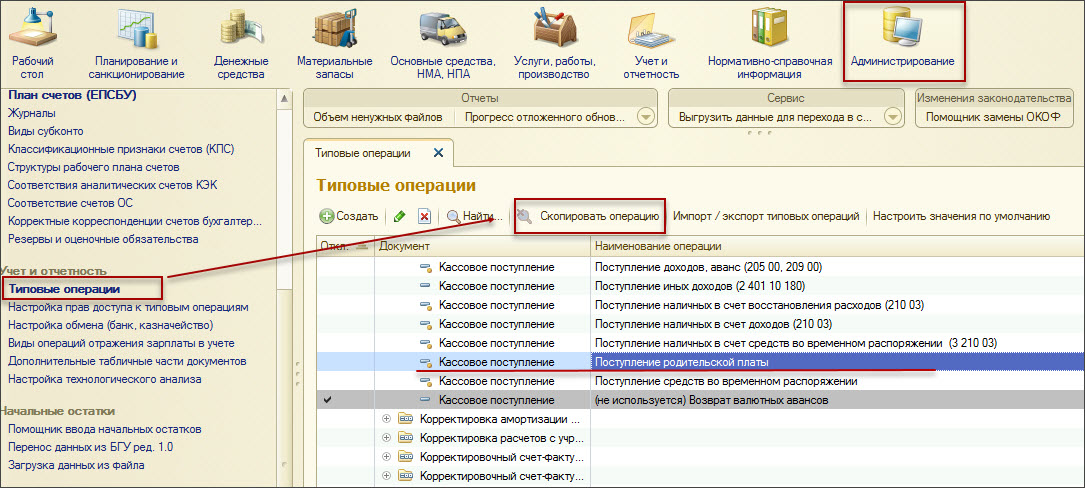

Для создания типовой операции для документа «Кассовое выбытие» в списке типовых операций («Администрирование» – «Типовые операции») по кнопке «Скопировать операцию» необходимо создать новую типовую операцию путем копирования операции «Перечисление удержаний из зарплаты, выплат по оплате труда, стипендий (304.03)» для документа «Кассовое выбытие».

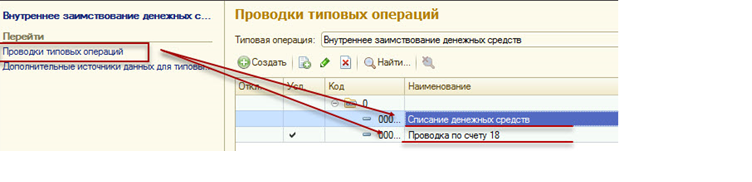

В создаваемой типовой операции необходимо перейти по гиперссылке «Проводки типовых операций», откорректировать счет дебета и удалить субконто 1 «Списания денежных средств» и откорректировать счет кредита в Проводке по счету 18.

Для создания типовой операции для документа «Кассовое поступление» в списке типовых операций («Администрирование» – «Типовые операции») по кнопке «Скопировать операцию» необходимо создать новую типовую операцию путем копирования операции «Поступление родительской платы» для документа «Кассовое поступление».

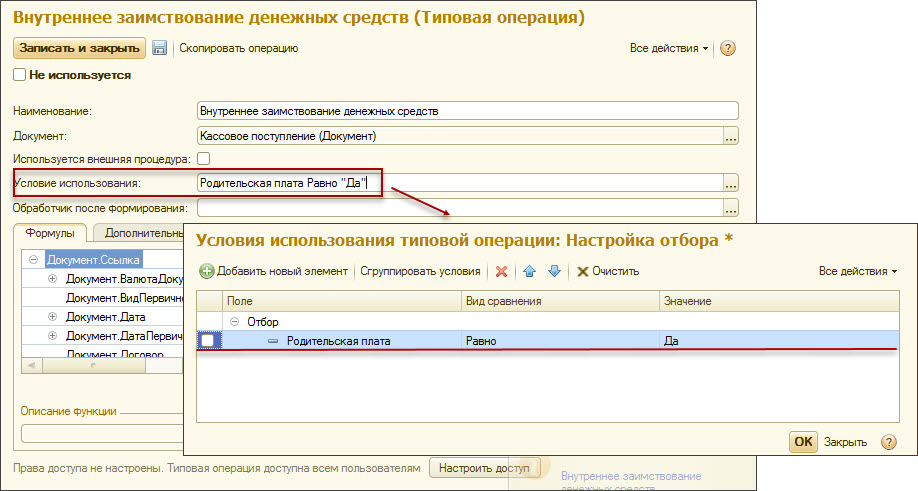

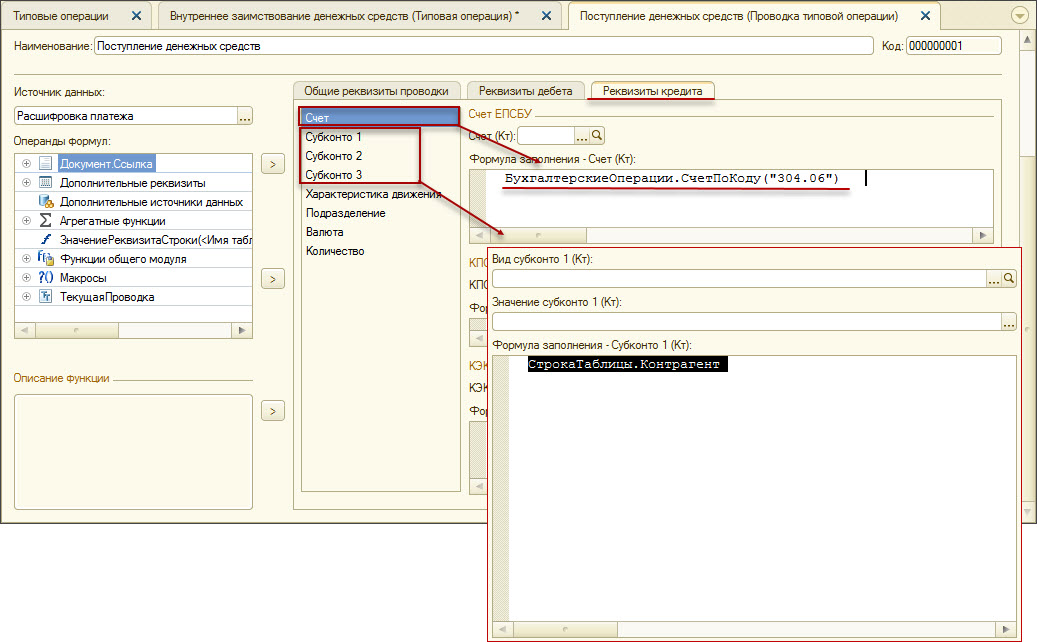

В создаваемой типовой операции необходимо убрать «Условие использования: Родительская плата Равно «Да» перейти по гиперссылке «Проводки типовых операций» и в «Поступлении денежных средств» откорректировать счет кредита, удалить значения формул заполнения в Субконто 1, Субконто 2 и Субконто 3.

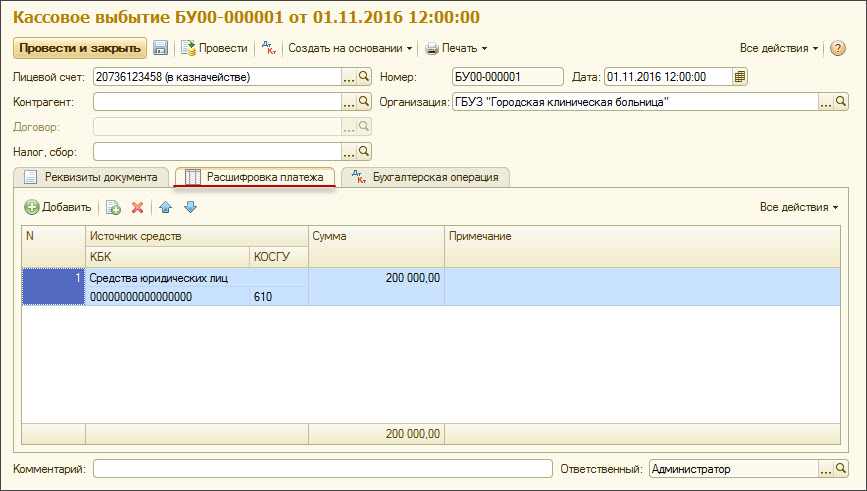

При заполнении документа «Кассовое выбытие» на закладке «Реквизиты документа» необходимо заполнить «Сумму». На закладке «Расшифровка платежа»: данные, приведенные в табличной части – «Источник средств», «КБК», «КОСГУ», «Сумма».

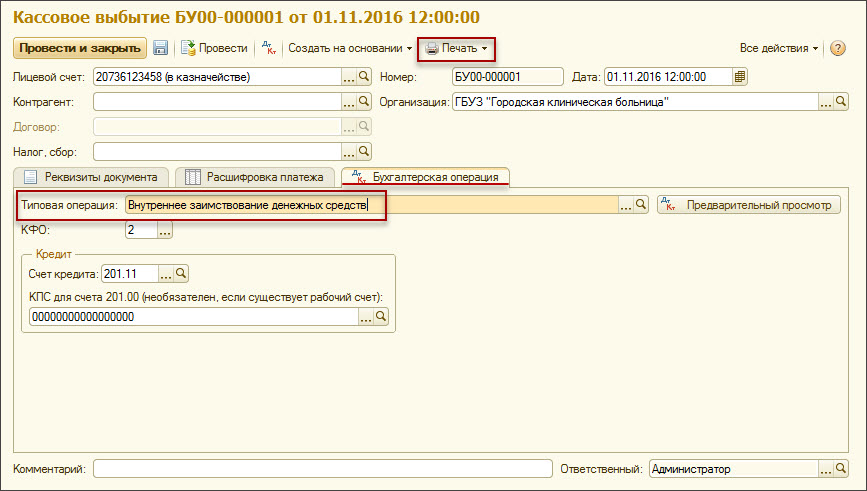

На закладке «Бухгалтерская операция» заполняются реквизиты, необходимые для формирования проводок бухгалтерского учета.

Типовая операция – созданная типовая операция для отражения внутреннего заимствования денежных средств.

Счет кредита: 201.11 «Денежные средства учреждения на лицевых счетах в органе казначейства».

При заполнении документа «Кассовое поступление» действуем также, но используем КФО: 4.

Отражение возврата денежных средств в «1С»

Для отражения возврата денежных средств, заимствованных ранее с КФО 2, используются документы «Кассовое выбытие» и «Кассовое поступление». При заполнении документа «Кассовое выбытие» на закладке «Реквизиты документа» необходимо заполнить «Сумму».

На закладке «Расшифровка платежа»: данные, приведенные в табличной части: «Источник средств», «КБК», «КОСГУ», «Сумма».

На закладке «Бухгалтерская операция» заполняются реквизиты, необходимые для формирования проводок бухгалтерского учета.

Типовая операция – созданная типовая операция для отражения внутреннего заимствования денежных средств.

Счет кредита: 201.11 «Денежные средства учреждения на лицевых счетах в органе казначейства».

При заполнении документа «Кассовое поступление» на закладке «Реквизиты документа» необходимо заполнить «Сумму». На закладке «Расшифровка платежа»: данные, приведенные в табличной части: «Источник средств», «КБК», «КОСГУ», «Сумма».

На закладке «Бухгалтерская операция» заполняются реквизиты, необходимые для формирования проводок бухгалтерского учета.

Типовая операция– созданная типовая операция для отражения внутреннего заимствования денежных средств.

Счет дебета: 201.11 «Денежные средства учреждения на лицевых счетах в органе казначейства».

Минфином РФ разработаны и доведены Письмом от 30.11.2020 № 02-07-07/104382 Методические рекомендации по применению стандарта «Затраты по заимствованиям».

В новом стандарте определены правила учета затрат по государственному (муниципальному) долгу и по заимствованиям учреждений, а также порядок отражения информации об этих затратах в отчетности.

Новшества нужно применять при ведении учета с 1 января 2021 г. и составлении отчетности 2021 г. и последующих.

Порядок отражения затрат по заимствованиям в бухгалтерском учете

Минфин в Методических рекомендациях обращает внимание на то, что ведение бухгалтерского учета затрат по заимствованию в силу п. 16 СГС «Концептуальные основы» осуществляется методом начисления посредством оформления двойной записи на балансовых счетах рабочего плана счетов учреждения. Такие затраты признаются одновременно с признанием соответствующих им обязательств. При этом обязательство по обслуживанию полученных заимствований (расходы на уплату процентов) отражаются в бухгалтерском учете обособленно от основной суммы кредита, займа.

Прочие затраты по долговым обязательствам бюджетных и автономных учреждений признаются в составе расходов будущих периодов с последующим включением:

либо в состав фактически произведенных капитальных вложений;

либо в состав расходов текущего периода.

Затраты по заимствованиям, привлекаемым бюджетными учреждениями, непосредственно относящиеся к приобретению, строительству или производству нефинансового актива, создаваемого с привлечением заимствований, включаются в сумму фактически произведенных капитальных вложений, формирующих первоначальную стоимость указанного актива. Включение таких затрат в состав фактически произведенных капитальных вложений в нефинансовые активы, создаваемые с привлечением заимствований, начинается в момент, когда затраты по приобретению, сооружению и (или) изготовлению таких активов подлежат признанию в бухгалтерском учете.

При этом затраты по заимствованиям, понесенные после признания объекта капитальных вложений в составе основных средств (нематериальных активов или прочих нефинансовых активов), признаются в составе финансового результата текущего отчетного периода.

В соответствии с Порядком № 209н расходной является статья 230 «Обслуживание государственного (муниципального) долга» КОСГУ, которая детализирована подстатьями:

231 «Обслуживание внутреннего долга»;

232 «Обслуживание внешнего долга»;

233 «Обслуживание долговых обязательств учреждений»;

234 «Процентные расходы по обязательствам».

Из перечисленных подстатей бюджетное учреждение может применять подстатьи 233 и 234 КОСГУ. Напомним, что на подстатью 233 КОСГУ относятся расходы бюджетных учреждений по обслуживанию долговых обязательств.

На подстатью 234 КОСГУ относятся процентные расходы, которые являются частью платежей по долгосрочным обязательствам (обязательствам на условиях рассрочки оплаты), которые не относятся к иным подстатьям статьи 230 КОСГУ, в частности процентные расходы по финансовой аренде, рассчитанной от стоимости дисконтированных месячных арендных платежей. Для отражения кассовых поступлений и выбытий данная подстатья КОСГУ не применяется.

Для отражения операций по долговым обязательствам применяется счет 0.301.00.000 «Расчеты с кредиторами по долговым обязательствам», который детализирован счетами:

2.301.10.000 «Расчеты по долговым обязательствам в рублях»;

2.301.14.000 «Расчеты по заимствованиям, не являющимся государственным (муниципальным) долгом»;

2.301.20.000 «Расчеты по долговым обязательствам по целевым иностранным кредитам (заимствованиям)»;

2.301.24.000 «Расчеты по заимствованиям, не являющимся государственным (муниципальным) долгом, в рамках целевых иностранных кредитов (заимствований)»;

2.301.40.000 «Расчеты по долговым обязательствам в иностранной валюте»;

2.301.44.000 «Расчеты по заимствованиям в иностранной валюте, не являющимся государственным (муниципальным) долгом».

В соответствии с п. 124, 125 Инструкции № 174н операции по увеличению (уменьшению) долговых обязательств бюджетным учреждением оформляются следующими бухгалтерскими записями:

Содержание операции

Дебет

Кредит

Увеличение долговых обязательств

Отражено принятие долговых обязательств в порядке, предусмотренном законодательством РФ на основании первичного учетного документа, подтверждающего поступление средств на лицевой счет (счет, в кассу) бюджетного учреждения

Отражено начисление суммы долгового обязательства перед гарантом, если последний исполнил требования бенефициара, с возникновением эквивалентного регрессивного требования гаранта к бюджетному учреждению - принципалу. Запись оформляется на основании бухгалтерской справки (ф. 0504833)

Отражено начисление суммы долгового обязательства перед гарантом, если последний исполнил требования бенефициара - кредитора бюджетного учреждения по государственному (муниципальному) договору для нужд бюджетного учреждения, с возникновением эквивалентного регрессивного требования гаранта к бюджетному учреждению - принципалу. Запись оформляется на основании бухгалтерской справки (ф. 0504833) .

Отражено начисление суммы процентов по долговым обязательствам бюджетного учреждения. Запись делается на основании бухгалтерской справки (ф. 0504833)

Отражена сумма начисленных пеней, штрафных санкций по долговым обязательствам бюджетного учреждения

Отражено признание требования бенефициара по оплате долгового обязательства принципала, если у бюджетного учреждения - гаранта возникают эквивалентные регрессивные требования к принципалу

Отражено увеличение долговых обязательств, принятых бюджетным учреждением в иностранной валюте, в связи с изменением курса валют

Уменьшение долговых обязательств

Отражено погашение задолженности по долговым обязательствам

Погашены проценты, пени, штрафные санкции

Отражено прекращение долгового обязательства бюджетного учреждения - принципала

Отражено уменьшение долговых обязательств, принятых бюджетным учреждением в иностранной валюте, в связи с изменением курса валют

Отражение затрат по заимствованиям в отчетности учреждения

В соответствии с СГС «Затраты по заимствованиям», Методическими рекомендациями в бухгалтерской (финансовой) отчетности учреждение раскрывает следующую информацию о затратах по заимствованиям:

величина обязательств по заимствованиям на начало и конец отчетного периода;

величина затрат по заимствованиям, включенных в расходы текущего отчетного периода;

величина затрат по заимствованиям, включенных в течение отчетного периода в первоначальную стоимость созданных с привлечением заимствований активов.

Исходя из Инструкции № 33н в отчете об исполнении учреждением плана его финансово-хозяйственной деятельности (ф. 0503737) нарастающим итогом отражаются показатели исполнения учреждением (его обособленным подразделением) в отчетном периоде плана ФХД на текущий (отчетный) финансовый год.

Автор статьи

Читайте также:

- Отметьте реквизиты которые гражданин обязан оформить на своем обращении в государственный орган

- Как узнать за что госпошлина присужденная судом 200 рублей

- Можно ли взыскать неустойку после решения суда

- На какие суда не распространяется прайм 2013

- При неурегулировании сторонами спора в досудебном порядке спор разрешается в судебном порядке