Оплата труда в государственном муниципальном учреждении бухгалтерский учет и налогообложение

Обновлено: 19.04.2024

При установлении системы оплаты труда в федеральных государственных учреждений необходимо учитывать положения Постановления Правительства РФ № 583 [1] (далее – Положение № 583). С 31.01.2014 вступило в силу Постановление № 20 [2] , которое внесло изменения в указанное положение.

В связи с этим в статье рассмотрим новшества, которые касаются особенностей установления системы оплаты труда работников федеральных бюджетных, автономных и казенных учреждений.

Постановление Правительства РФ № 583 в силу внесенных изменений распространяется не только на федеральные бюджетные и казенные учреждения, но и на федеральные автономные учреждения. Кроме этого, теперь соответствующее положение не распространяется не только на гражданский персонал воинских частей, федеральных учреждений и подразделений федеральных органов исполнительной власти, в которых законом предусмотрена военная и приравненная к ней служба, и Главного управления специальных программ Президента РФ, на работников федеральных государственных органов, система и условия оплаты труда которых устанавливаются в соответствии с п. 8 и 9 Постановления Правительства РФ № 583 и иными нормативными правовыми актами Правительства РФ, но и на работников федеральных государственных учреждений, в которых нормативными правовыми актами Правительства РФ определен иной порядок установления систем оплаты труда.

Что нового в установлении системы оплаты труда?

Согласно п. 2 Положения № 583 системы оплаты труда работников федеральных учреждений устанавливаются с учетом:

- Единого тарифно-квалификационного справочника работ и профессий рабочих;

- Единого квалификационного справочника должностей руководителей, специалистов и служащих или профессиональных стандартов;

- государственных гарантий по оплате труда;

- перечня видов выплат компенсационного характера в федеральных бюджетных, автономных и казенных учреждениях. В настоящее время такой перечень утвержден Приказом Минздравсоцразвития РФ от 29.12.2007 № 822;

- перечня видов выплат стимулирующего характера в федеральных бюджетных, автономных и казенных учреждениях. В настоящее время такой перечень утвержден Приказом Минздравсоцразвития РФ от 29.12.2007 № 818;

- рекомендаций Российской трехсторонней комиссии по регулированию социально-трудовых отношений. В настоящее время действуют Единые рекомендации по установлению на федеральном, региональном и местном уровнях систем оплаты труда работников государственных и муниципальных учреждений на 2014 год, утвержденные Решением Российской трехсторонней комиссии по регулированию социально-трудовых отношений от 25.12.2013, протокол № 11;

- мнения представительного органа работников.

Кроме этого, Постановлением № 20 в Положение № 583 внесен новый п. 2 (1), согласно которому:

- системы оплаты труда работников федеральных бюджетных и автономных учреждений устанавливаются с учетом примерных положений об оплате труда работников подведомственных бюджетных и (или) автономных учреждений по видам экономической деятельности, утверждаемых федеральными государственными органами, осуществляющими функции и полномочия учредителя этих учреждений, и учреждениями – главными распорядителями средств федерального бюджета, в ведении которых находятся федеральные бюджетные и (или) автономные учреждения, по согласованию с Минтрудом. Отметим, что указанные примерные положения носят рекомендательный характер для указанных типов учреждений;

- системы оплаты труда работников федеральных казенных учреждений устанавливаются положениями об оплате труда работников подведомственных федеральных казенных учреждений по видам экономической деятельности, утверждаемыми федеральными органами исполнительной власти, осуществляющими функции и полномочия учредителя, по согласованию с Минтрудом. Указанные положения носят для федеральных казенных учреждений обязательный характер.

Размеры окладов (должностных окладов), ставок заработной платы и выплаты компенсационного характера устанавливаются, как и раньше, руководителем, но в соответствии с нормами об оплате труда, содержащимися в п. 2 (1) Положения № 583. Помните, что размеры окладов (должностных окладов), ставок заработной платы должны быть установлены на основе требований к профессиональной подготовке и уровню квалификации, которые необходимы для осуществления конкретной профессиональной деятельности (профессиональных квалификационных групп), с учетом сложности и объема выполняемой работы. Что же касается выплат компенсационного характера, они должны быть установлены к окладам (должностным окладам), ставкам зарплаты работников по соответствующим профессиональным квалификационным группам в процентах к окладам (должностным окладам), ставкам или в абсолютных размерах, если иное не установлено федеральными законами или указами Президента РФ.

В силу п. 5 Положения № 583 размеры и условия осуществления выплат стимулирующего характера устанавливаются также согласно п. 2 (1) данного положения коллективными договорами, соглашениями, локальными нормативными актами, трудовыми договорами с учетом разрабатываемых в федеральном учреждении показателей и критериев оценки эффективности труда работников этих учреждений.

Установление оплаты труда руководителю учреждения.

В соответствии с п. 6 Положения № 583 заработная плата руководителей федеральных учреждений, их заместителей и главных бухгалтеров состоит из должностного оклада, выплат компенсационного и стимулирующего характера. При этом должностные оклады заместителей руководителей и главных бухгалтеров федеральных учреждений устанавливаются на 10 – 30% ниже должностных окладов руководителей этих учреждений.

Согласно внесенным в п. 9 Положения № 583 изменениям условия оплаты труда руководителей федеральных учреждений устанавливаются в трудовом договоре, заключаемом на основе типовой формы трудового договора, утвержденной Постановлением № 329 [3] .

Должностной оклад руководителя.

Согласно дополнениям в п. 6 Положения № 583 теперь при определении размера оклада руководителя федерального органа необходимо учитывать зависимость от сложности труда, в том числе с учетом масштаба управления и особенностей деятельности и значимости учреждения.

Выплаты компенсационного характера руководителю.

Что касается данных выплат, они, как и раньше, устанавливаются для руководителей федеральных учреждений, их заместителей и главных бухгалтеров в процентах к должностным окладам или в абсолютных размерах, если иное не установлено федеральными законами или указами Президента РФ.

Выплаты стимулирующего характера руководителю.

Пункт 9 Положения № 583, которым установлены некоторые особенности назначения стимулирующих выплат руководителю учреждения, был также изменен Постановлением № 20.

Кто устанавливает выплаты стимулирующего характера руководителю? Рукодителям федеральных государственных учреждений такие выплаты устанавливают учреждения – главные распорядители средств федерального бюджета, в ведении которых находятся федеральные учреждения. Руководителям федеральных учреждений – главных распорядителей средств федерального бюджета выплаты стимулирующего характера устанавливаются Правительством РФ.

Какие особенности учитывать при установлении выплат стимулирующего характера? Необходимо учитывать показатели эффективности работы руководителя. При этом в качестве показателя эффективности работы руководителя федерального учреждения по решению федерального государственного органа, федерального учреждения – главного распорядителя средств федерального бюджета, в ведении которого находится федеральное учреждение, а в отношении руководителя федерального учреждения – главного распорядителя средств федерального бюджета по решению Правительства РФ может быть установлен рост средней заработной платы работников федерального учреждения в отчетном году по сравнению с предшествующим годом без учета повышения размера заработной платы в соответствии с решениями Правительства РФ.

При этом соотношение средней заработной платы руководителей и средней заработной платы работников федеральных бюджетных и казенных учреждений, формируемых за счет всех финансовых источников, рассчитывается за календарный год. Определение размера средней заработной платы осуществляется в соответствии с методикой, используемой при определении средней зарплаты для целей статистического наблюдения, утвержденной федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в сфере официального статистического учета.

Также отметим, что п. 9 Положения № 583 установлен предельный уровень соотношения средней заработной платы руководителей учреждений и средней заработной платы работников этих учреждений. Итак, предельный уровень этого соотношения в федеральных бюджетных и казенных учреждениях устанавливается федеральным государственным органом, осуществляющим функции и полномочия учредителя соответствующих учреждений, в кратности от 1 до 8. При этом предельный уровень соотношения средней заработной платы руководителя федерального бюджетного и казенного учреждения и средней заработной платы работников этого учреждения в кратности от 1 до 8 может быть увеличен по решению федерального государственного органа – главного распорядителя средств федерального бюджета, в ведении которого находится учреждение, в отношении руководителя учреждения, включенного в соответствующий перечень, утверждаемый Правительством РФ, кроме федеральных учреждений, указанных в п. 10 (1) Положения № 583: для федеральных учреждений, функции и полномочия учредителя которых осуществляет Правительство Российской Федерации, размер предельного уровня соотношения средней заработной платы руководителя федерального учреждения и средней заработной платы работников этого учреждения устанавливается Правительством Российской Федерации или уполномоченным им федеральным органом исполнительной власти.

В настоящее время перечень федеральных бюджетных и казенных учреждений, в которых предельный уровень соотношения средней заработной платы руководителя учреждения и средней заработной платы работников учреждения в кратности от 1 до 8 может быть увеличен по решению федерального государственного органа – главного распорядителя средств федерального бюджета, в ведении которого находится учреждение, в отношении руководителя указанного учреждения, утвержден Распоряжением Правительства РФ от 30.12.2012 № 2627‑р.

Руководителю федерального учреждения выплаты стимулирующего характера осуществляются по решению федерального органа исполнительной власти (государственного органа), федерального учреждения – главного распорядителя средств федерального бюджета, в ведении которого находится федеральное учреждение, с учетом достижения показателей государственного задания на оказание государственных услуг (выполнение работ), а также иных показателей эффективности деятельности федерального учреждения и его руководителя.

Классификация персонала учреждения.

Согласно изменениям в п. 7 Положения № 583 персонал федерального учреждения делится на:

- основной – работники федерального учреждения, непосредственно оказывающие услуги (выполняющие работы), направленные на достижение определенных уставом федерального учреждения целей деятельности этого учреждения, а также их непосредственные руководители;

- вспомогательный – работники федеральных учреждений, создающие условия для оказания услуг (выполнения работ), направленных на достижение определенных уставом этого учреждения целей его деятельности, включая обслуживание зданий и оборудования;

- административно-управленческий – работники федерального учреждения, занятые управлением (организацией) оказания услуг (выполнения работ), а также работники, выполняющие административные функции, необходимые для обеспечения деятельности федерального учреждения.

При этом согласно изменениям п. 10 (2) Положения № 583 федеральные государственные органы, осуществляющие функции и полномочия учредителя федеральных учреждений, и федеральные учреждения – главные распорядители средств федерального бюджета, в ведении которых находятся федеральные учреждения, могут устанавливать предельную долю оплаты труда работников административно-управленческого и вспомогательного персонала в фонде оплаты труда подведомственных федеральных учреждений (не более 40%), а также перечень должностей, относимых к административно-управленческому и вспомогательному персоналу этих учреждений.

Формирование фонда оплаты труда.

Согласно изменениям п. 11 Положения № 583 скорректировано следующее:

- фонд оплаты труда работников федерального автономного и бюджетного учреждения формируется исходя из объема субсидий, поступающих в установленном порядке этим учреждениям из федерального бюджета, и средств от приносящей доход деятельности;

- фонд оплаты труда работников федерального казенного учреждения формируется исходя из объема бюджетных ассигнований на обеспечение выполнения функций такого учреждения и соответствующих лимитов бюджетных обязательств в части оплаты труда работников учреждения.

В заключение отметим, что с учетом внесенных изменений в Положение № 583 теперь оно распространяется на все типы учреждений. Это значит, что при установлении оплаты труда необходимо руководствоваться не только общими нормами трудового законодательства, но и особенностями, предусмотренными данным положением.

[1] Постановление от 05.08.2008 № 583 «О введении новых систем оплаты труда работников федеральных бюджетных и казенных учреждений и федеральных государственных органов, а также гражданского персонала воинских частей, учреждений и подразделений федеральных органов исполнительной власти, в которых законом предусмотрена военная и приравненная к ней служба, оплата труда которых в настоящее время осуществляется на основе Единой тарифной сетки по оплате труда работников федеральных государственных учреждений».

[2] Постановление Правительства РФ от 14.01.2014 № 20 «О внесении изменений в Постановление Правительства Российской Федерации от 5 августа 2008 г. № 583».

[3] Постановление Правительства РФ от 12.04.2013 № 329 «О типовой форме трудового договора с руководителем государственного (муниципального) учреждения».

Подборка наиболее важных документов по запросу Формирование фонда оплаты труда в муниципальных учреждений (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Статьи, комментарии, ответы на вопросы: Формирование фонда оплаты труда в муниципальных учреждений

Открыть документ в вашей системе КонсультантПлюс:

"Сложные вопросы изменений трудового законодательства в 2021 году"

(Шестакова Е.В.)

(Подготовлен для системы КонсультантПлюс, 2021) и) фонд оплаты труда, сформированный на календарный год, обеспечивающий установление окладов (должностных окладов), ставок заработной платы работников государственных и муниципальных учреждений дифференцированно по должностям (профессиям) на основе квалификационных уровней профессиональных квалификационных групп с учетом минимального размера оплаты труда;

Нормативные акты: Формирование фонда оплаты труда в муниципальных учреждений

"Трудовой кодекс Российской Федерации" от 30.12.2001 N 197-ФЗ

(ред. от 25.02.2022)

(с изм. и доп., вступ. в силу с 01.03.2022) Предельный уровень соотношения среднемесячной заработной платы руководителей, их заместителей, главных бухгалтеров государственных внебюджетных фондов Российской Федерации, территориальных фондов обязательного медицинского страхования, государственных и муниципальных учреждений, государственных и муниципальных унитарных предприятий, формируемой за счет всех источников финансового обеспечения и рассчитываемой за календарный год, и среднемесячной заработной платы работников таких фондов, учреждений, предприятий (без учета заработной платы соответствующего руководителя, его заместителей, главного бухгалтера) определяется государственным органом, органом местного самоуправления, организацией, осуществляющими функции и полномочия учредителя соответствующих фондов, учреждений, предприятий, в размере, не превышающем размера, который установлен:

Постановление Правительства РФ от 24.12.2007 N 922

(ред. от 10.12.2016)

"Об особенностях порядка исчисления средней заработной платы" 20. Для исчисления среднемесячной заработной платы руководителей, заместителей руководителей, главных бухгалтеров государственных внебюджетных фондов Российской Федерации, территориальных фондов обязательного медицинского страхования, государственных и муниципальных учреждений, государственных и муниципальных унитарных предприятий (далее - фонды, учреждения, предприятия), формируемой за счет всех источников финансового обеспечения и рассчитываемой за календарный год, и среднемесячной заработной платы работников фондов, учреждений, предприятий (без учета заработной платы руководителя, заместителей руководителя, главного бухгалтера) в целях определения предельного уровня их соотношения:

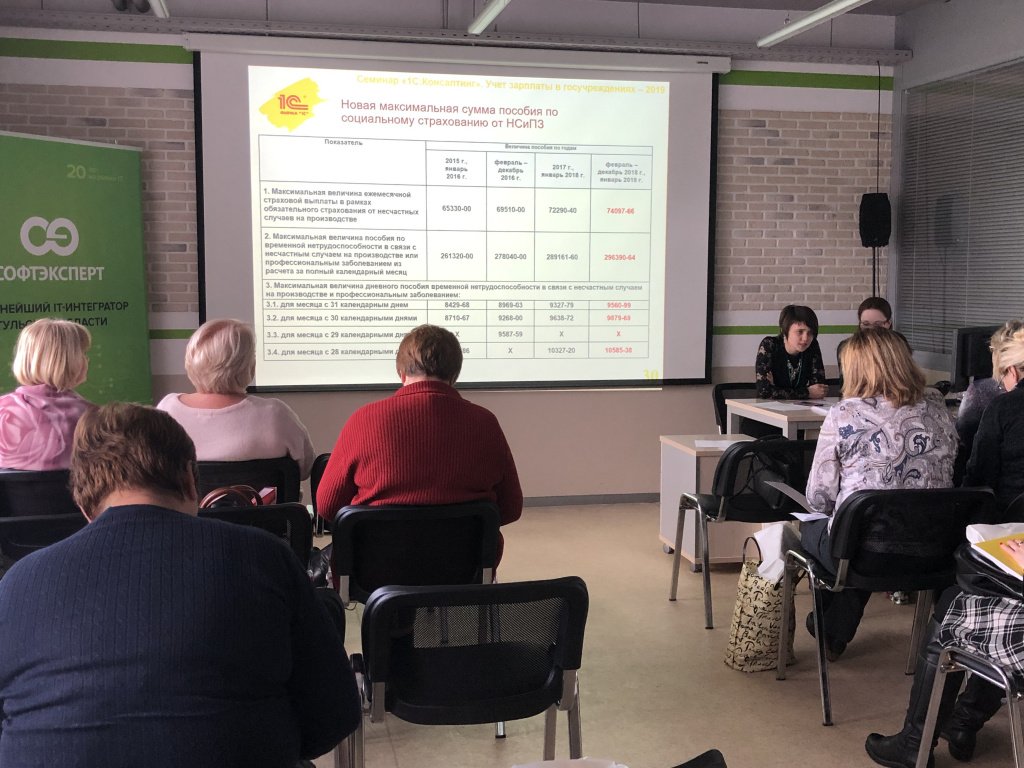

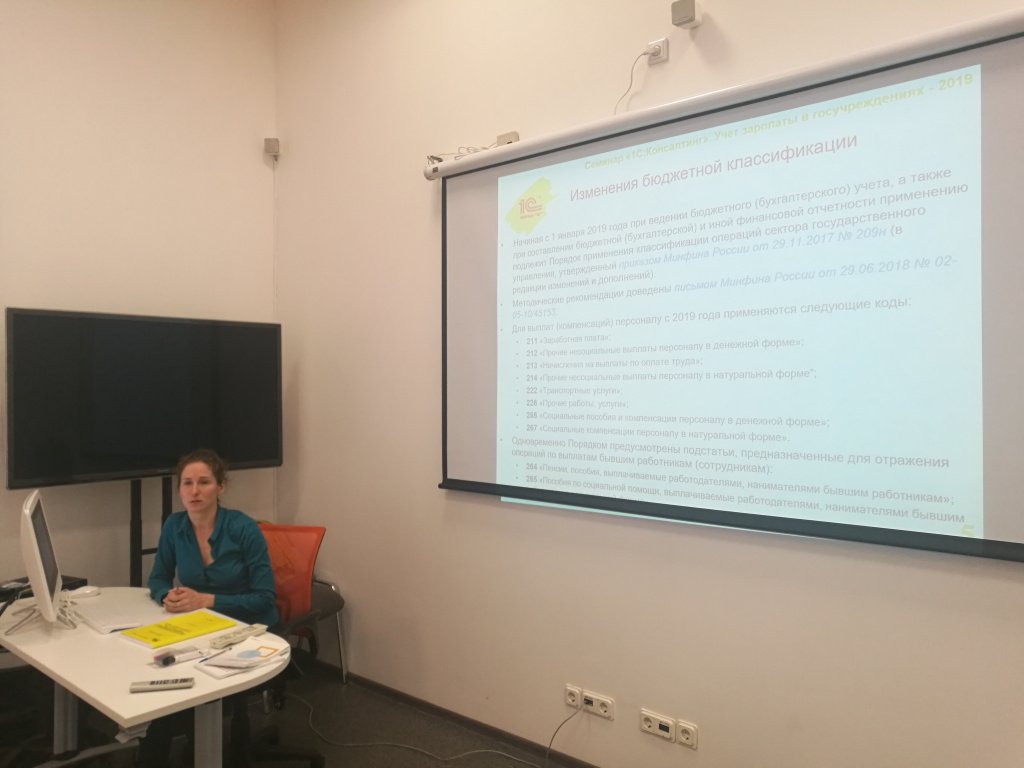

В период с 25 февраля по 2 декабря 2019 года 45 партнеров фирмы «1С» в 37 городах России при методической поддержке фирмы «1С» проводят очередной семинар-тренинг "Учет и налогообложение зарплаты в государственных и муниципальных учреждениях в 2019 году с применением "1С:Зарплата и кадры государственного учреждения" (редакция 3) .

- О семинаре

- Методическая поддержка участников семинара

- Ответы на вопросы слушателей семинара

- Отзывы слушателей и фоторепортажи с семинаров

- Ближайшие семинары 1С:Консалтинг

- Пресс-релизы о прошедших семинарах 1С:Консалтинг

О семинаре

С целью оказания методической поддержки бухгалтерским службам государственных и муниципальных учреждений фирма «1С» вместе с региональными партнерами проводит серию семинаров по теме: "Учет и налогообложение зарплаты в государственных и муниципальных учреждениях в 2019 году с применением "1С:Зарплата и кадры государственного учреждения" (редакция 3)" – массовое просветительское мероприятие по единой программе более чем в 37 городах России.

На семинаре рассматриваются актуальные, с учетом изменений 2019 года, вопросы оплаты труда работников государственных и муниципальных учреждений, порядок исчисления НДФЛ и страховых взносов, пособий по социальному страхованию и др. Вопросы применения законодательства представлены на практических примерах в программном продукте "1С:Зарплата и кадры государственного учреждения", редакция 3.

В программе семинара:

- Актуальные вопросы оплаты труда работников государственных и муниципальных учреждений в 2019 году: оплата за работу в выходные и праздничные дни, МРОТ, минимальный заработок, дополнительная оплата труда, методики расчета средней заработной платы, сроки расчетов с физическими лицами и др.

- Оплата больничных и пособий в 2019 году: порядок исчисления, компенсационные выплаты, «электронные» больничные и др.

- Страховые взносы в государственные внебюджетные фонды в 2019 году, пенсионная реформа, взносы с районных выплат, расчетная база и др.

- НДФЛ: исчисление, уплата в 2019 году. Порядок заполнения новых форм отчетности по НДФЛ.

- Вопросы бухгалтерского (бюджетного) учета расчетов по оплате труда.

- Практические примеры в "1С:Зарплате и кадрах государственного учреждения" (редакция 3).

- Ответы на вопросы.

Проведение семинаров партнерами продолжается до 2 декабря 2019 года. По предварительным итогам, оперативно полученным от партнеров «1С», в регионах семинар посетили уже более 1000 слушателей.

По предварительным данным (на 8 июля 2019 г.) наибольшее количество слушателей в городах России собрали семинары, проведенные фирмами:

Методическая поддержка участников семинара

К семинарам, независимо от того, где они проводятся, предъявляются одинаковые требования по методическому обеспечению участников, по тематическому наполнению и полноте раскрытия рассматриваемых вопросов. Всем слушателям семинара предоставляются методические материалы фирмы «1С», в которых отражены материалы выступлений и практические примеры.

В методическом пособии для слушателей семинара приводится перечень нормативных документов и разъяснений по расчету заработной платы, социальных пособий, взносов во внебюджетные фонды и НДФЛ которыми следует руководствоваться в 2019 году.

В первом разделе пособия рассмотрены актуальные вопросы оплаты труда работников государственных и муниципальных учреждений в 2019 году.

Второй раздел посвящен вопросам оплаты больничных и пособий в 2019 году: порядок исчисления, компенсационные выплаты, «электронные» больничные и др.

В третьем разделе представлены вопросы исчисления, уплаты и администрировании страховых взносов в государственные внебюджетные фонды в 2019 году.

Четвертый раздел пособия посвящен порядку исчисления, уплаты и заполнению форм отчетности по НДФЛ.

Пятый раздел раскрывает вопросы бухгалтерского (бюджетного) учета расчетов по оплате труда в 2019 году.

В шестом разделе пособия рассмотрены вопросы изменения законодательства на практических примерах в редакции 3 «1С:Зарплаты и кадров государственного учреждения».

Представленные в настоящем пособии рекомендации будут полезны бухгалтерам государственных учреждений в практической работе и помогут вести качественный учет с применением «1С:Зарплаты и кадров государственного учреждения» (редакция 3).

Ответы на вопросы слушателей семинара

В Аппарате Совета депутатов как отражать в отчетности выплаты депутатам, которые облагаются только НДФЛ. Должны ли эти выплаты отражаться в разделе 3 РСВ?

Вероятно, речь идет о ежемесячной денежной компенсации депутатам, работающим не на постоянной основе. Поскольку реализация полномочий депутатами, осуществляющими деятельность не на профессиональной постоянной основе, не имеет характера трудовой функции в том значении, о котором говорится в Трудовом кодексе Российской Федерации, то, следовательно, такие депутаты не являются застрахованными лицами по вышеуказанным видам страхования. Выплаты не отражаются вовсе в отчетности по взносам, в том числе в разделе 3 Расчета по взносам. См., в частности, письмо Минфина России от 20.12.2017 № 03-15-06/85279.

Пособие на погребение (не сотруднику организации) по какому КОСГУ отражается?

Выплата пособия на погребение за счет средств социального страхования отражается по подстатье 213 КОСГУ.

По какому КОСГУ выплачивается компенсация за молоко – 266, 267 или 214?

Четкого ответа документы на сегодня не дают. Скорее всего, подстатья 214 (несоциальные, обусловленные трудовыми отношениями).

Будет ли реализована в редакции 3 «Зарплата и кадры государственного учреждения 8» возможность ввода табеля сводно по часам, аналогично предыдущим версиям?

Такая возможность есть. Сводное время в новой редакции вводится документом «Данные для расчета зарплаты». Предварительно нужно настроить соответствующий шаблон ввода исходных данных. Это упомянуто и в документации .

Будет ли в редакции 3 ЗГУ в документе «Начисление по договорам» добавлено начисление страховых взносов в ФСС?

Нет. Документ «Начисление по договорам» предназначен для той ситуации, когда требуется это начисление выполнить и выплатить не вместе со всеми сотрудниками в конце месяца, а досрочно, среди месяца. Страховые взносы при этом досрочно начислять не требуется, их достаточно начислять однократно по окончании месяца в документе «Начисление зарплаты и взносов».

Если начисление и выплата по договорам выполняется не досрочно, то нет необходимости заводить отдельный документ «Начисление по договорам», можно использовать документ «Начисление зарплаты и взносов».

Можно ли при настройке начисления с видом назначения «Компенсационные выплаты» сделать доступной настройку статистического учета? Сейчас в программе жестко указано, что входит в фонд зарплаты.

Нет. Начисление с назначением «Компенсационные выплаты» учитывается в форме П-4 как заработная плата в соответствии с п.83.1 Приказа Росстата от 22.11.2017 № 772: «83.1. В целях обеспечения сопоставимости данных о заработной плате по видам экономической деятельности, а также международных сопоставлений при заполнении статистической отчетности по труду в фонд заработной платы включаются начисленные организациями суммы оплаты труда в денежной и неденежной формах за отработанное и неотработанное время, компенсационные выплаты, связанные с условиями труда и режимом работы, доплаты и надбавки, премии, единовременные поощрительные выплаты, а также оплата питания и проживания, имеющая систематический характер.»

Выплаты социального характера, перечисленные в п. 88 Приказа, необходимо рассчитывать начислениями с другим назначением, подбирая конкретный вариант в зависимости от ситуации.

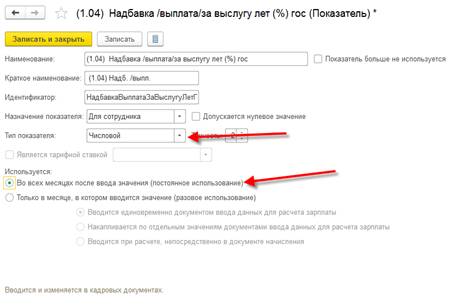

В ФОТ (общая сумма) не включаются надбавки, которые рассчитываются в зависимости от стажа (например, надбавка за выслугу лет). Из-за этого отчет по ФОТ отображает некорректную информацию. Также по этой же причине расчет за первую половину месяца исходя из 40% сохраняемого денежного содержания рассчитывается некорректно, без учета таких надбавок.

Если показателя такого начисления нет в списке доступных для включения в состав показателей совокупной ставки, рекомендуем выполнить следующие действия. Измените тип показателя на «Числовой», после чего установите переключатель ниже в первое положение:

После этого верните тип показателя обратно и запишите его. Включите в список показателей совокупной ставки. Также после этого необходимо перезаписать начисление надбавки за выслугу лет. После этого можно массово пересчитать ФОТ, используя раздел «Зарплата - Сервис - Пересчет планового ФОТ».

Как использовать «Помощник группового увольнения» с одной датой увольнения?

Воспользуйтесь документом «Увольнение списком». Если в нем заполнить одну строку, то при последующем подборе списка сотрудников дата увольнения у всех будет автоматически заполнена так, как в первой строке.

Почему в ред. 3 разделены начисления, которые можно зафиксировать документом «Начисление зарплаты» и документом «Разовые начисления»?

Для удобства, чтобы в каждом месте были видны «свои» начисления, а другие не мешались. В ред. 3 реализован новый способ выполнения начисления – «только если введено значение показателя», рекомендуется использовать его вместо «Разовых начислений».

Документ «Разовые начисления» предназначен для действительно разовых, редких начислений, а не для «набивания» всех подряд начислений вместо использования специально предназначенных для этого возможностей.

Планируется ли добавить возможность вводить разные виды договоров ГПХ? Это нужно для выделения в отчетах начислений по договорам ГПХ с преподавателями Университета и по договорам ГПХ с остальными физлицами?

Эта задача решается добавлением доп. реквизита к договору. Подробнее см. на сайте 1С:ИТС .

Как правильно заполнить поля в начислении «Премия», чтобы вся сумма премии целиком учитывалась в текущем периоде? Для среднего заработка отпускных.

Если имеется в виду, что в случае, когда базовый период премии выходит за рамки расчетного периода среднего заработка, то в 1С:ЗГУ она включается в средний заработок не полностью, что соответствует текущему законодательству.

На уровне регистрации документа «Премия» его изменять не совсем правильно, но пользователь может это сделать. Для этого придется базовый период указывать не реальный, а равный месяцу регистрации премии. Тогда он всегда будет целиком попадать в расчетный период, и премия будет учитываться целиком.

Можно ли вернуть в 1С:ЗКГУ 3 механизм исправления документов «Начисление зарплаты», как в ЗКБУ 1?

Нет. Рекомендуется разобраться с новым механизмом.

Договор ГПХ полностью облагается взносами. Как это настроить в ЗКГУ 3?

Настроить нельзя, т.к. это не соответствует законодательству. Трудовая инспекция с большой вероятностью переквалифицирует такой договор ГПХ в трудовой.

Договор ГПХ предусматривает оплату за отработанные часы. Как можно настроить в ЗКГУ 3, чтобы считалась такая сумма и выводилось количество часов в расчетном листке?

См. ответ на предыдущий вопрос.

Если сначала сотруднику провели отсутствие по болезни с 01.02 по 10.02, а затем ввели больничный на этот период тем же расчетным месяцем, нужно ли удалять неявку?

Это должен решать сам пользователь. Если вам документ не нужен для истории, можно удалить (или отменить проведение, и в комментарии написать что это было). Если документ нужен, то можно его сторнировать тем же расчетным месяцем. Программой это предусмотрено.

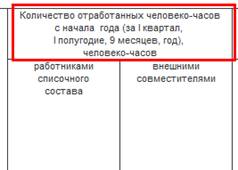

В П-4 не заполняются человеко-часы. Если отчетность квартальная, то заполняются, если месячная – нет. А где можно посмотреть человеко-часы?

В ЗКГУ прямо в названии колонки указано: количество отработанных человеко-часов с начала года (за 1 квартал, 1 полугодие, 9 месяцев, год):

Посмотреть их можно в аналитическом отчете «Численность и текучесть кадров».

Формула расчета начисления = 15000 – расчетная база. Если сотрудник отработал неполный месяц (был в отпуске или на больничном), то Расчетная база (оклад + надбавки) еще раз уменьшается пропорционально отработанному времени. Как настроить правильно такое начисление?

У начисления на закладке «Приоритет» левую таблицу так, как она заполнена у оплаты по окладу.

Существуют два вида начислений - «Компенсация за неиспользованный отпуск» (которая дается сотруднику по заявлению и компенсирует дни, превышающие 28 календарных дней) и «Компенсация за неиспользованный отпуск при увольнении» (при этом сотруднику компенсируется все дни всех видов отпусков). Код дохода для целей НДФЛ будет у этих двух начислений одинаковый - 2013?

Да. Код дохода будет одинаковый – 2013.

Отзывы слушателей и фоторепортажи с семинаров

Консультант отд. финансового контроля, Управления по обеспечению деятельности мировых судей СК Абдулаева А.С.: «Всеобъемлюще, грамотно, познавательно».

Главный специалист (экономист) МАОУ лицей № 17 Филимонова Т.П.: «Все очень хорошо, все понравилось, все понятно и доступно».

Главный бухгалтер профессионального училища № 205, г. Азов Татьяна Марченко: «С компанией «ГЭНДАЛЬФ» мы сотрудничаем с ноября прошлого года, и это хорошее сотрудничество – грамотные специалисты, которые нам оперативно помогают. Я второй раз на мероприятии такого формата и не так давно работаю главным бухгалтером, поэтому информация очень важная, интересная и нужная. Организация семинара, на мой взгляд, на высоком уровне: все правильно и полезно. Из сегодняшних выступлений отметила для себя первое, об оплате труда работников государственных и муниципальных учреждений».

Бухгалтер ФКУ ИК-12, г. Каменск-Шахтинский Ирина Юдаева: «Можно сказать, что я почти впервые на таком семинаре, потому что предыдущий для меня был пять лет назад. На сегодняшнем мероприятии очень интересует работа с «1С:Зарплата и кадры» - для меня лично очень актуальный вопрос. Думаю, что обязательно приеду еще на такие мероприятия, когда появятся запросы на новую информацию. Организация хорошая, все выступления интересные и нужные».

Главный специалист администрации Аксайского городского поселения Диана Швец: «Для меня на мероприятии все в новинку, потому что не с чем сравнивать – я первый раз на таком семинаре. Очень положительные впечатления. Все выступления нравятся тем, что в каждом есть что-то полезное: и по теме зарплаты, и по теме больничных и пособий, и по теме страховых взносов. Я недавно устроилась на работу, и для меня очень важны все эти знания в целом. Так что семинар отличный!».

Главный бухгалтер МАУ «МФЦ Кузнецкого района» Арестова Н.А.: «Спасибо за информацию. Все актуально, нужно».

ОГКУ «Центр социальной поддержки населения по оплате жилого помещения и оплате коммунальных услуг» Трубочева Людмила Федоровна (гл.бухгалтер): «Семинар очень содержательный и полезный. Особое спасибо за раздаточный материал».

Муниципальное бюджетное учреждение культуры «Районный Дом культуры» Кунгурцева Татьяна Александровна ( гл.бухгалтер): «Замечательный семинар, доступно, актуально. Всегда оказание помощи во всех вопросах. Спасибо!».

ФГБУ «Федеральная кадастровая палата Федеральной службы государственной регистрации, кадастра и картографии» Лобач Евгения Анатольевна (экономист 1 категории): «Данный семинар был полезен для меня, т.к. я только начала заниматься бух.деятельностью, в том числе зарплатой. Хотелось бы чаще посещать подобные семинары. Для не практика информация воспринималась тяжело (большой объем), но для себя я подчеркнула принципиальные моменты. Огромное спасибо Юлии и Анастасии!

ОГКУ «Центр социальной поддержки населения Чаинского района» Хрущ Клавдия Сергеевна (бухгалтер): «Спасибо за проведенный семинар! Узнала ответы на интересующие меня вопросы по начислению з/пл. в новой редакции 3.1 . Получила разъяснения по учёту и налогообложению заработной платы».

МА МО «Остров Декабристов» главный специалист-бухгалтер Евменьева Н. А.: «Большое спасибо за семинар, за предоставленные методические материалы. Доступное изложение специалистами материала с примерами работы в программе».

Проводки по заработной плате в бюджетном учреждении являются важной частью бухгалтерского учета. В данной статье мы попробуем разобраться в правильном учете затрат на заработную плату в организациях, относящихся к бюджетным.

Нормативно-правовая база

Проводки по заработной плате в бюджетном учреждении регулируются несколькими законодательными актами, в частности:

- Единым планом счетов бухучета для госорганов, органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений (приказ Минфина РФ от 01.12.2010 № 157н);

- Инструкцией по применению плана счетов бюджетного учета (приказ Минфина от 16.12.2010 № 174н).

Что относить к зарплате сотрудников согласно действующему законодательству, читайте в материале «Ст. 135 ТК РФ — вопросы и ответы».

Порядок формирования проводок по зарплате в бюджетной организации

В бюджетной сфере для детализации движения денежных средств разработана классификация операций сектора государственного управления (сокращенно — КОСГУ). При этом к бухгалтерскому счету при формировании проводок следует добавлять код, определяющий вид поступления или выбытия объекта учета в соответствии с данной классификацией.

В частности, для начисления зарплаты бухгалтеру нужно использовать следующие коды КОСГУ:

- 211 — «Заработная плата»: сюда необходимо отнести расходы на все выплаты денежных средств в соответствии с договорными обязательствами; кроме этого, здесь отражают различные удержания из начисленной зарплаты сотрудника (членские профсоюзные взносы, НДФЛ, возмещение морального вреда, причиненного работником, алименты и пр.);

- 212 — «Прочие выплаты»: используется для начисления расходов на оплату не относящихся к зарплате дополнительных выплат, компенсаций (например, суточных при служебных командировках, компенсаций за использование автомобиля и пр.);

- пособия, например, те, что выплачиваются за счет ФСС сотрудникам, относят на подстатью 213 (в т. ч. пособие по беременности и родам, единовременное пособие при рождении ребенка, ежемесячное пособие по уходу за детьми и т. д.).

Также для корректного распределения видов движения денежных средств нам понадобятся следующие КОСГУ:

- 730 — «Увеличение прочей кредиторской задолженности»;

- 830 — «Уменьшение прочей кредиторской задолженности»;

- 610 — «Выбытие со счетов бюджета».

О том, как номер счета бюджетного учета увязан со значением КОСГУ, читайте здесь.

РАЗЪЯСНЕНИЯ от КонсультантПлюс:

С 09.03.2021 в КОСГУ внесли изменения. В части зарплаты, например, на подстатью 211 нужно относить компенсацию за неиспользованный отпуск при увольнении. А из подстатьи 2013 убрали пособия, которые работодатели оплачивали за счет ФСС. Подробнее об изменениях читайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Проводки по зарплате в бюджетном учреждении

На основании вышеприведенных нормативных документов составим основные проводки по заработной плате в учете бюджетной организации.

1. Начислена зарплата, отпускные, премия.

При этом затраты по заработной плате могут быть отнесены на несколько различных счетов бухгалтерского учета:

- Дт 0 401 20 211 «Расходы по зарплате» Кт 0 302 11 730 «Увеличение кредиторской задолженности по зарплате»

- Дт 0 109 61 211 «Затраты на зарплату в себестоимости готовой продукции» Кт 0 302 11 730

- Дт 0 109 71 211 «Накладные расходы производства готовой продукции, работ, услуг по заработной плате» Кт 0 302 11 730

- Дт 0 109 81 211 «Общехозяйственные расходы на производство готовой продукции, работ, услуг по зарплате» Кт 0 302 11 730

2. Начислен НДФЛ:

Дт 0 30211 830 «Уменьшение кредиторской задолженности по зарплате» Кт 0 30301 730 «Увеличение кредиторской задолженности по НДФЛ»

Правильно рассчитать НДФЛ с зарплаты вам помогут рекомендации экспертов КонсультантПлюс. Получите пробный доступ и переходите в Готовое решение. Это бесплатно

3. Отражено начисление по исполнительному листу:

Дт 0 30211 830 Кт 0 304 03 730 «Увеличение кредиторской задолженности по расчетам по удержаниям из выплат по оплате труда»

Удержания по исполнительному листу нужно производить из суммы дохода работника до или после удержания НДФЛ? Ответ на этот вопрос вы найдете в консультации, подготовленной экспертами К+ на основании мнения чиновника из Минтруда. Получите бесплатный демо-доступ и переходите в материал.

4. Из кассы выплачена зарплата:

Дт 0 30211 830 Кт 0 20134 610 «Денежные средства кассы бюджетного учреждения»

5. Заработная плата перечислена на банковские карточки:

Дт 0 302 11 830 Кт 0 20111 610 «Выбытие денежных средств учреждения с лицевых счетов в органе казначейства»

6. Депонированы невыданные суммы:

Дт 0 30211 830 Кт 0 30402 730 «Увеличение кредиторской задолженности перед депонентами»

7. Начислены взносы в ПФР, ФСС, ФФОМС.

Ежемесячно в каждой организации начисляются страховые взносы в ПФР, обязательные социальные взносы в ФСС и ФФОМС. Объектом обложения признаются выплаты и прочие вознаграждения, начисляемые работодателями в пользу сотрудников.

Проводки по начислению взносов формируются следующим образом. Счет по дебету будет постоянным — Дт 0 40120 213 «Расходы на начисления на выплаты по оплате труда». А вот корреспондирующий счет будет зависеть от вида начисления:

- Кт 0 303 10 730 «Увеличение кредиторской задолженности по страховым взносам на ОПС»;

- Кт 0 303 02 730 «Увеличение кредиторской задолженности по взносам на обязательное соцстрахование»;

- Кт 0 303 06 730 «Увеличение кредиторской задолженности на страхование от несчастных случаев и профзаболеваний»;

- Кт 0 303 07 730 «Увеличение кредиторской задолженности на ОМС».

8. Выдана заработная плата подотчетному лицу, осуществляющему раздачу зарплаты, из кассы:

Дт 0 20811 560 «Расчеты с подотчетными лицами по зарплате» Кт 0 20134 610 «Денежные средства в кассе учреждения».

9. Получена зарплата сотрудником от раздающего лица:

Дт 0 30211 830 «Уменьшение кредиторской задолженности по зарплате» Кт 0 20811 660 «Расчеты с подотчетными лицами по оплате труда».

О проводках, применяемых для отражения операций по зарплате в коммерческих организациях, читайте в статье «Проводки по зарплате и бухгалтерский учет».

Пример отражения в учете бюджетной организации начисления зарплаты

Рассмотрим проводки для начисления зарплаты в бухгалтерском учете предприятия на конкретном примере.

Должностной оклад работника больницы составляет 24 000 руб. Сотрудник не имеет детей, следовательно, у него отсутствует право на стандартный вычет.

Начислен доход за январь 20ХХ года — 24 000 руб.

Проводки по отражению операций, связанных с начислением и выплатой зарплаты, будут такими:

Татьяна Тарасова,

ведущий эксперт-консультант

Департамента дополнительных услуг ЗАО «ТЛС-ГРУП»

Бюджетные учреждения при разработке системы оплаты труда руководствуются в первую очередь Трудовым кодексом РФ, а также законодательными актами, которые регулируют порядок установления системы оплаты труда на федеральном, региональном, муниципальном уровнях и отраслевыми федеральными, региональными, муниципальными актами. Однако, хотя при установлении системы оплаты труда бюджетные учреждения и пользуются общепринятыми нормами, формирование и установление фонда оплаты труда в бюджетных учреждениях существенно отличается от общепринятого.

Рекомендации по оплате труда работников государственных и муниципальных учреждений

Федеральные бюджетные (казенные) учреждения обязаны при установлении оплаты труда использовать федеральные законы (иные нормативные правовые акты). В настоящее время действует Постановление Правительства РФ от 05.08.2008 № 583 «О введении новых систем оплаты труда работников федеральных бюджетных и казенных учреждений и федеральных государственных органов, а также гражданского персонала воинских частей, учреждений и подразделений федеральных органов исполнительной власти, в которых законом предусмотрена военная и приравненная к ней служба, оплата труда которых в настоящее время осуществляется на основе Единой тарифной сетки по оплате труда работников федеральных государственных учреждений» (вместе с Положением об установлении систем оплаты труда работников федеральных бюджетных и казенных учреждений (далее — Положение).

Кроме того, учреждения любого уровня должны учитывать Единые рекомендации по установлению на федеральном, региональном и местном уровнях систем оплаты труда работников организаций, финансируемых из соответствующих бюджетов.

Решением Российской трехсторонней комиссии по регулированию социально-трудовых отношений от 27.12.2011,

протокол № 10, утверждены Единые рекомендации по установлению на федеральном, региональном и местном уровнях систем оплаты труда работников государственных и муниципальных учреждений на 2012 год (далее — Рекомендации).

Рекомендации на 2012 год дополнены принципом обеспечения зависимости заработной платы каждого работника от его квалификации, сложности выполняемой работы, количества и качества затраченного труда без ограничения ее максимальным размером.

Тем самым предполагается предоставить руководителям учреждений возможность привлекать наиболее высококвалифицированных специалистов.

Фонд оплаты и система оплаты труда бюджетников

Ежегодно, согласно п. 28 Рекомендаций, фонд оплаты труда формируется исходя из:

•размеров субсидий, предоставленных федеральным бюджетным учреждениям на возмещение нормативных затрат, связанных с оказанием ими в соответствии с государственным заданием государственных услуг (выполнением работ), объемов средств;

•объемов средств государственных внебюджетных фондов, направленных на возмещение затрат учреждений на оказание медицинских услуг, и средств, поступающих от приносящей доход деятельности.

Система оплаты труда должна быть зафиксирована в коллективных договорах, соглашениях, локальных нормативных актах учреждений (например, в положениях об оплате труда, о стимулирующих и компенсационных выплатах, о премировании работников и т. д.).

Также в перечисленных локальных актах прописывают и сами размеры окладов и выплат, условия их предоставления.

В частности, оплата труда работников, согласно ст. 129 ТК РФ, включает:

•базовые (должностные) оклады;

•вознаграждение за труд в зависимости от квалификации, сложности, количества, качества и условий выполняемой работы;

•компенсационные выплаты (доплаты и надбавки компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера);

•стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты).

В Рекомендациях предлагается использовать базовые (муниципальные) тарифные ставки, оклады (должностные оклады), ставки заработной платы, которые предложены в примерных положениях об оплате труда работников учреждений по видам экономической деятельности, утверждаемые органами государственной власти субъектов РФ и органами местного самоуправления лишь в качестве ориентиров, не указывая их в положении об оплате труда работников конкретных организаций.

Базовый оклад (базовый должностной оклад), базовая ставка заработной платы выполняют функцию минимальных гарантий при оплате труда работников бюджетных учреждений.

Базовые нормативные документы и принципы

В соответствии с Рекомендациями и Положением при разработке и изменении новых систем оплаты труда необходимо учитывать:

•Единый тарифно-квалификационный справочник работ и профессий рабочих;

•Единый квалификационный справочник должностей руководителей, специалистов и служащих;

•профессиональные квалификационные группы, утвержденные федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в сфере труда;

•перечни видов выплат компенсационного и стимулирующего характера;

•примерные положения об оплате труда работников федеральных учреждений по видам экономической деятельности, утверждаемые федеральными государственными органами и учреждениями;

•мнение представительного органа работников.

Установление и изменение систем оплаты труда работников государственных и муниципальных учреждений осуществляются с учетом:

а) создания условий для оплаты труда работников в зависимости от результатов и качества работы, а также их заинтересованности в эффективном функционировании структурных подразделений и учреждения в целом, в повышении качества оказываемых услуг;

б) достигнутого уровня оплаты труда;

в) обеспечения государственных гарантий по оплате труда;

г) повышенной оплаты труда работников, занятых на тяжелых работах, работах с вредными и (или) опасными и иными особыми условиями труда, но не ниже размеров, установленных трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права;

д) выплат за выполнение сверхурочных работ, работ в ночное время, выходные и нерабочие праздничные дни и за выполнение работ в других условиях, отклоняющихся от нормальных, но не ниже размеров, установленных трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права;

е) фонда оплаты труда, сформированного на календарный год;

ж) мнения соответствующих профсоюзов (объединений профсоюзов);

з) порядка аттестации работников государственных и муниципальных учреждений, устанавливаемого в соответствии с законодательством Российской Федерации;

и) типовых норм труда для однородных работ (межотраслевых, отраслевых и иных норм труда, включая нормы времени, нормы выработки, нормативы численности, типовые (рекомендуемые) штатные нормативы, нормы обслуживания и другие нормы, утверждаемые в порядке, установленном законодательством Российской Федерации).

Размеры и условия осуществления выплат стимулирующего характера для всех категорий работников учреждений устанавливаются коллективными договорами, соглашениями, локальными нормативными актами на основе формализованных показателей и критериев эффективности работы, измеряемых качественными и количественными показателями.

Оплата труда и выплаты стимулирующего характера руководящему персоналу

Автор статьи

Читайте также:

- Иск о разделе наследственного имущества между двумя наследниками

- Государственная пошлина за рассмотрение апелляционной жалобы платежное поручение

- Досудебная претензия о расторжении договора

- Могут ли приставы арестовать имущество по месту прописки должника но не собственника

- Следователь криминалист как участник уголовного судопроизводства