Как перейти в негосударственный пенсионный фонд втб

Обновлено: 19.04.2024

Сайт открыт через Internet Explorer. Стабильная работа сервисов Фонда в нем не гарантирована. Рекомендуем использовать браузеры Google Chrome, Mozilla Firefox, Microsoft Edge или Opera

Выбрать бонусный продукт для акционеров Банка ВТБ:

Пожалуйста, выберите один из предложенных вариантов.

Бонусный продукт включает бесплатное годовое обслуживание по вопросам правового и юридического характера от партнера АО НПФ ВТБ Пенсионный фонд. Подробная информация о продукте будет направлена в течении 21 рабочего дня после внесения первого пенсионного взноса.

Подождите, пожалуйста

Открыть договор

Открыть памятку

Вы находитесь на этапе подготовки договора негосударственного пенсионного обеспечения с АО НПФ ВТБ Пенсионный фонд.

Введите код, у Вас сек. -->

Не пришло СМС - Вы можете повторить попытку через мин. Код отправлен Вернуться к анкете и повторить регистрацию

Ваш договор негосударственного пенсионного обеспечения сформирован. Для того, чтобы Ваш договор вступил в силу, необходимо сделать первоначальный взнос.

Укажите размер первоначального взноса:

Оплатить первоначальный взнос по договору в размере не менее 30 000 рублей

Оплатить по QR-коду

Отсканируйте QR-код и внесите взнос по договору НПО через свой банк

Укажите размер первоначального взноса:

Оплатить первоначальный взнос по договору в размере не менее 30 000 рублей

Обращаем Ваше внимание, что взнос, сделанный в рамках Программы «Мультибонус» ВТБ24, поступит расчетный счет АО НПФ ВТБ Пенсионный фонд в течение 14 (Четырнадцати) рабочих дней.

Ваш договор негосударственного пенсионного обеспечения вступит в силу и будет направлен на указанный Вами при заполнении анкеты адрес электронной почты после зачисления первоначального взноса на расчетный счет АО НПФ ВТБ Пенсионный фонд.

Ваш договор негосударственного пенсионного обеспечения № сформирован.

Договор вступит в силу и будет направлен Вам на указанный при заполнении анкеты адрес электронной почты после зачисления Вашего первоначального взноса на расчетный счет Фонда ( в течение 14 (Четырнадцати) рабочих дней).

Оформление клиента не возможно из-за ограничения по возрасту –

Вы оплачиваете взнос онлайн с помощью предложенных методов оплат через платежный сервис компании Uniteller.

После подтверждения заказа Вы будете перенаправлены на защищенную платежную страницу Uniteller, где необходимо будет ввести данные для оплаты взноса.

После успешной оплаты взноса на указанную в форме оплаты электронную почту будет направлен электронный чек с информацией о взносе и данными по произведенной оплате.

Безопасность процессинга Uniteller подтверждена сертификатом стандарта безопасности данных индустрии платежных карт PCI DSS. Надежность сервиса обеспечивается интеллектуальной системой мониторинга мошеннических операций, а также применением 3D Secure - современной технологией безопасности интернет-платежей.

Данные Вашей карты вводятся на специальной защищенной платежной странице. Передача информации в процессинговую компанию Uniteller происходит с применением технологии шифрования TLS. Дальнейшая передача информации осуществляется по закрытым банковским каналам, имеющим наивысший уровень надежности.

Uniteller не передает данные Вашей карты магазину и иным третьим лицам!

Если Ваша карта поддерживает технологию 3D Secure, для осуществления платежа, Вам необходимо будет пройти дополнительную проверку пользователя в банке-эмитенте (банк, который выпустил Вашу карту). Для этого Вы будете направлены на страницу банка, выдавшего карту. Вид проверки зависит от банка. Как правило, это дополнительный пароль, который отправляется в SMS, карта переменных кодов, либо другие способы.

Сайт открыт через Internet Explorer. Стабильная работа сервисов Фонда в нем не гарантирована. Рекомендуем использовать браузеры Google Chrome, Mozilla Firefox, Microsoft Edge или Opera

Каждый достоин лучшего

Позаботьтесь о будущем — оформите личный пенсионный план

Для тех, у кого большие планы на будущее

Каждый достоин лучшего

Позаботьтесь о будущем — оформите личный пенсионный план

Для тех, кто привык все контролировать

Каждый достоин лучшего

Позаботьтесь о будущем — оформите личный пенсионный план

Для тех, кому важна забота о близких

Ваш личный пенсионный план

Это возможность самостоятельно формировать будущую пенсию за счет ваших личных взносов и дохода от инвестирования

Вы сами выбираете размер взносов и их периодичность

Совершайте регулярные взносы

Получайте дополнительную пенсию

На Ваши взносы начисляется инвестиционный доход

Личный пенсионный план — это выгодно

За 2009-2018 гг. Фонд более чем в 2 раза увеличил накопления своих клиентов за счет инвестиционного дохода. Подробнее.

Получайте доход от инвестирования и налоговые льготы

Ваши взносы и начисленный на них доход не подлежат взысканию или отчуждению по решению суда при банкротстве или разводе.

Будьте уверенны в сохранности ваших средств

Негосударственная пенсия назначается раньше государственной на 5 лет (55 лет для женщин и 60 – для мужчин).

Получайте дополнительную пенсию раньше государственной

Вы можете купить сертификат на взнос по договору в разделе «Потратить» на сайте или в мобильном приложении «Мультибонус» за бонусы, мили или бонусные рубли

Пополняйте счет бонусной валютой программы лояльности «Мультибонус» от ВТБ

Сбалансированный инвестиционный портфель. Результаты инвестирования в прошлом не определяют доходов в будущем. Возможно увеличение или уменьшение дохода от размещения пенсионных резервов и инвестирования пенсионных накоплений. Государство не гарантирует доходности размещения пенсионных резервов. Необходимо внимательно ознакомиться с Уставом Фонда и его Пенсионными Правилами перед заключением пенсионного договора

Ориентировочный расчет подготовлен на основе средней доходности от размещения средств пенсионных резервов, распределенной на счета клиентов АО НПФ ВТБ Пенсионный фонд — вкладчиков и участников программ НПО за 2012-2021 гг. Используемые в расчете показатели доходности АО НПФ ВТБ Пенсионный фонд не являются прогнозом относительно финансовых результатов будущей инвестиционной деятельности фонда и применяются исключительно в целях расчета ориентировочного размера пенсии. Государство не гарантирует доходности от размещения пенсионных резервов. Доход от размещения пенсионных резервов может увеличиваться или уменьшаться, результаты инвестирования в прошлом не определяют доходов в будущем. 2016-2020 гг. -->

* Остаток на счете по окончании периода выплат формируется за счет инвестиционного дохода на этапе выплаты пенсии.

Всего 3 шага к вашей дополнительной пенсии

Заполните анкету на сайте фонда

Вам понадобится паспорт, СНИЛС (для создания Личного Кабинета на сайте Фонда) и ИНН

Сделайте первоначальный взнос по договору

Используя банковскую карту, выданную на Ваше имя

Подключите автоплатеж при пополнении Вашего пенсионного счета на странице оплаты

В удобном размере и с подходящей периодичностью

Подключите автоплатеж при пополнении Вашего пенсионного счета на странице оплаты

Сайт открыт через Internet Explorer. Стабильная работа сервисов Фонда в нем не гарантирована. Рекомендуем использовать браузеры Google Chrome, Mozilla Firefox, Microsoft Edge или Opera

Каждый достоин лучшего

Позаботьтесь о будущем — оформите личный пенсионный план

Для тех, у кого большие планы на будущее

Каждый достоин лучшего

Позаботьтесь о будущем — оформите личный пенсионный план

Для тех, кто привык все контролировать

Каждый достоин лучшего

Позаботьтесь о будущем — оформите личный пенсионный план

Для тех, кому важна забота о близких

Ваш личный пенсионный план

Это возможность самостоятельно формировать будущую пенсию за счет ваших личных взносов и дохода от инвестирования

Вы сами выбираете размер взносов и их периодичность

Совершайте регулярные взносы

Получайте дополнительную пенсию

На Ваши взносы начисляется инвестиционный доход

Личный пенсионный план — это выгодно

За 2009-2018 гг. Фонд более чем в 2 раза увеличил накопления своих клиентов за счет инвестиционного дохода. Подробнее.

Получайте доход от инвестирования и налоговые льготы

Ваши взносы и начисленный на них доход не подлежат взысканию или отчуждению по решению суда при банкротстве или разводе.

Будьте уверенны в сохранности ваших средств

Негосударственная пенсия назначается раньше государственной на 5 лет (55 лет для женщин и 60 – для мужчин).

Получайте дополнительную пенсию раньше государственной

Вы можете купить сертификат на взнос по договору в разделе «Потратить» на сайте или в мобильном приложении «Мультибонус» за бонусы, мили или бонусные рубли

Пополняйте счет бонусной валютой программы лояльности «Мультибонус» от ВТБ

Сбалансированный инвестиционный портфель. Результаты инвестирования в прошлом не определяют доходов в будущем. Возможно увеличение или уменьшение дохода от размещения пенсионных резервов и инвестирования пенсионных накоплений. Государство не гарантирует доходности размещения пенсионных резервов. Необходимо внимательно ознакомиться с Уставом Фонда и его Пенсионными Правилами перед заключением пенсионного договора

Ориентировочный расчет подготовлен на основе средней доходности от размещения средств пенсионных резервов, распределенной на счета клиентов АО НПФ ВТБ Пенсионный фонд — вкладчиков и участников программ НПО за 2012-2021 гг. Используемые в расчете показатели доходности АО НПФ ВТБ Пенсионный фонд не являются прогнозом относительно финансовых результатов будущей инвестиционной деятельности фонда и применяются исключительно в целях расчета ориентировочного размера пенсии. Государство не гарантирует доходности от размещения пенсионных резервов. Доход от размещения пенсионных резервов может увеличиваться или уменьшаться, результаты инвестирования в прошлом не определяют доходов в будущем. 2016-2020 гг. -->

* Остаток на счете по окончании периода выплат формируется за счет инвестиционного дохода на этапе выплаты пенсии.

Всего 3 шага к вашей дополнительной пенсии

Заполните анкету на сайте фонда

Вам понадобится паспорт, СНИЛС (для создания Личного Кабинета на сайте Фонда) и ИНН

Сделайте первоначальный взнос по договору

Используя банковскую карту, выданную на Ваше имя

Подключите автоплатеж при пополнении Вашего пенсионного счета на странице оплаты

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- В. э. образование.

- Работала 5 лет в банке.

- Независимый эксперт.

- Финансовый аналитик. . .

Россияне вольны распоряжаться своими пенсионными накоплениям. Могут оставлять их в государственном Пенсионном Фонде или передавать в управление негосударственного, то есть в НПФ. Многие рассматривают вариант перевода будущей пенсии в ВТБ, поэтому изучим предложение и доходность этой структуры.

- О пенсионных отчислениях из зарплаты

- Почему некоторые граждане решают сменить ПФР на НПФ

- О пенсионном фонде ВТБ

- Доходность НПФ ВТБ

- Как перевести накопительную часть пенсии в ВТБ

- Калькулятор пенсии НПФ ВТБ

- Вопросы и ответы

Стоит ли переводить накопительную часть пенсии в ВТБ, что предлагает этот фонд. Важные цифры — доходность за разные периоды, сравнение с прибылью ПФР. Важная информация о переводе пенсионных накоплений и анализ НПФ ВТБ на Бробанк.ру.

О пенсионных отчислениях из зарплаты

Каждый месяц часть официальной заработной платы россиянина переводится на его личный пенсионный счет. Это внушительная сумма в 22%, то есть от каждых заработанных 10000 в ПФ уходит 2200. И 6% из этих 22% — это именно та часть, которая именуется накопительной. Более подробно про отчисления в Пенсионный Фонд здесь.

Она уходит на отдельный счет гражданина, в итоге за всю жизнь там скапливается приличная сумма, которая берется в расчет при назначении пенсии. Чем больше там средств, тем выше окажется пенсия.

В ПФР деньги лежат не просто так. Фонд работает еще и как инструмент по защите средств от действия инфляции. Он нанимает управляющие компании, которые “прокручивают” этот капитал, обеспечивая доходность. В итоге на накопления начисляется доходность, которая оберегает капитал от инфляции.

Управляющая компания при ПФ РФ — Внешэкономбанк, это остается неизменным уже 17 лет.

Почему некоторые граждане решают сменить ПФР на НПФ

На законодательном уровне было принято решение о создании Негосударственных Пенсионных Фондов, и в последнее время идет активная агитация переводить свои пенсионные накопления именно в них.

Но это не просто компании, которые занимаются инвестированием. Это серьезные структуры, которые проходят многоступенчатую проверку. За их деятельностью пристально следит государство, назначены различные проверяющие органы. То есть несмотря на слово “негосударственный” в названии структур, правительство серьезно отслеживает их деятельность.

Преимущества перевода пенсии в ВТБ или иной фонд:

- повышенная доходность. Если фонд хороший, то прибыль от инвестирования пенсионных накоплений будет больше. Динамику доходности по всем действующим НПФ можно отследит на сайте Центрального Банка, там отображаются статистические данные по годам и кварталам;

беспроблемный переход из одного фонда в другой; - действует право наследия. Если человек не доживает до назначения пенсии, наследники клиентов НПФ получают весь накопленный капитал. Но если пенсия была выплачена хоть раз, такого права не будет.

В основном граждане рассматривают негосударственные фонды по причине повышенного дохода, то есть в итоге это может обернуться более высокой пенсией в будущем, чем при ведении дела государственным ПФР.

Если вы хотите перевести пенсию в ВТБ, обязательно проведите анализ деятельности организации. Для вашего удобства мы собрали информацию об этом фонде, которая поспособствует принятию вами верного решения. Если вы хотите узнать, сколько средств хранится на вашем накопительному счете, есть 3 способа получения информации.

О пенсионном фонде ВТБ

Многие ошибочно предполагают, что услуги предоставляет банк ВТБ. На деле это совершенно другая финансовая структура. Она входит в группу ВТБ, но не относится к банку. То есть это две совершенно разные и независимые друг от друга структуры.

НПФ ВТБ был создан в 2011 году, активная работа организации началась в в 2013 году. С этого момента отмечается высокий рост клиентской базы и привлеченных активов. В целом, статистические данные хорошие, доходность стабильная.

Рассматривая плюсы и минусы перевода пенсии в ВТБ нужно обязательно смотреть на статистику Центрального Банка. Компания может сколько угодно петь себе дифирамбы, но реальное положение дел освещает именно статистика.

Все негосударственные фонды передают информацию о своей деятельности в ЦБ РФ, эти сведения в итоге публикуются в свободном доступе. Самое важное для потенциального клиента — размер доходности как сейчас, так и в недалеком прошлом.

Доходность НПФ ВТБ

Рассматривая, стоит ли переводить пенсию в ВТБ, сравните доходность в нем и в обычном государственном ПФР. Для сравнения — на деньги “молчунов”, которые не передали никому в управление свои средства, Внешэкономбанк дал в 2018 году доходность 6,07%. Результатов за 2019 год еще нет, но ожидается, что это будет около 7%. Также вам будет интересно — Рейтинг НПФ России по надежности и доходности.

Какой доход дал своим клиентам НПФ ВТБ:

- по итогу первых 6 месяцев 2018 года. Клиентов — более 2,12 млн, объем капитала — 189 151 859 тысяч рублей, доходность — 7,76%;

- последний квартал 2018 года. Количество застрахованных клиентов — 2,12 млн. человек, объем пенсионных накоплений граждан — 191 829 849 тысяч рублей, доход — 5,53%;

- по итогу 3 месяцев 2019 года. Застрахованных клиентов — 2,66 млн. человек. Объем пенсионных накоплений — 231 425 297 тыс. рублей, доходность — 7,49% годовых;

- по итогу 6 месяцев 2019 года. Клиентская база — 2,65 млн. человек, объем хранимых накоплений — 237 100 624 тыс. рублей, доходность — 8,94%;

- по итогу 9 месяцев 2019 года. Клиентов — 2,65 млн. человек, объем хранимых накоплений — 242 544 409 тыс. руб., доходность — 9,31%.

Как видно, уровень доходности этого фонда растет и превышает тот, что получают граждане, которые не стали ничего делать со своими накоплениями. Они по умолчанию идут в ПФР под управление Внешэкономбанка.

В целом, фонд можно назвать стабильным. Никаких скандалов и обвалов доходности в новостных лентах не наблюдаются. Все же вхождение в группу ВТБ дает свою роль — все структуры, там находящиеся, следят за своей репутацией и отличаются высокой степенью надежности.

Средняя доходность этого НПФ за 10 лет работы составила 7,68% годовых.

Как перевести накопительную часть пенсии в ВТБ

Если вы изучили особенности фонда и пожелали заключить с ним договор о сотрудничестве, необходимо заключить договор. Из документов для этого нужны паспорт и СНИЛС. Где именно в данный момент располагается ваша накопительная часть пенсии — значения не имеет, хоть в ПФР, хоть в любом НПФ.

Чтобы перевести накопительную пенсию в ВТБ, нужно выполнить несколько шагов:

Как видно, процесс далеко не моментальный. Но он актуален для всех негосударственных фондов, везде проходит по идентичному сценарию.

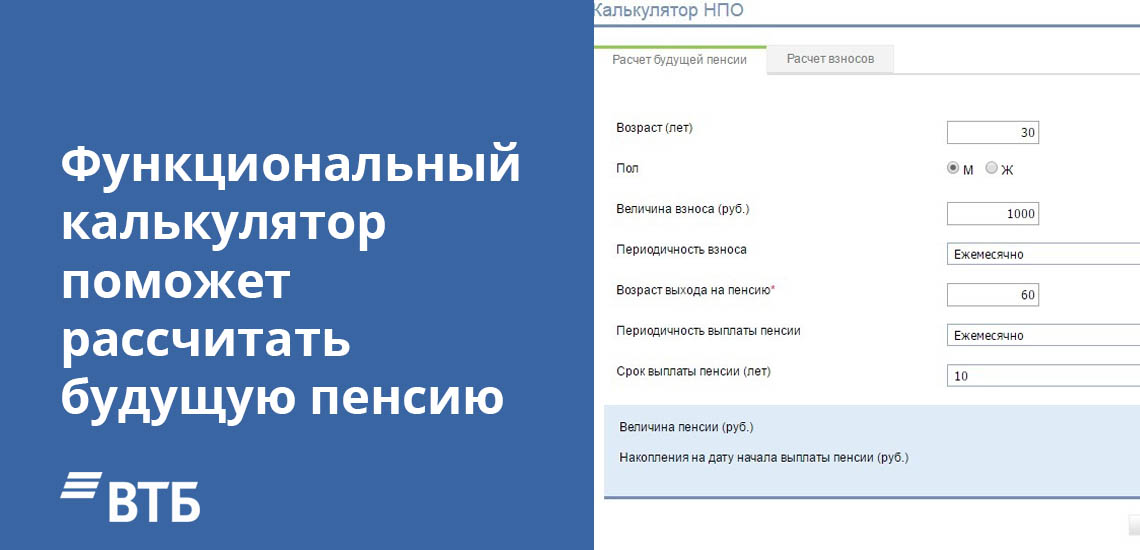

Калькулятор пенсии НПФ ВТБ

На сайте организации есть специальный калькулятор, которым можно воспользоваться для предварительных расчетов. Нужно выбрать свой пол, возраст, год начала работы и среднемесячный размер дохода. В итоге после указания всех этих сведений система моментально проводит расчет и указывает на примерный размер будущей пенсии.

Для удобства граждан, которые перевели пенсию под управление ВТБ, создан личный кабинет. Там можно просматривать состояние накопительного счета, отслеживать размер отчислений, которые делает работодатель, смотреть на рост суммы по итогу начисления доходности.

Если изучить отзывы о пенсии в ВТБ, то что касается именно исполнения обязательств перед клиентами, здесь нареканий нет. Нарекания в основном касаются только навязывания этой услуги клиентам, которые пришли в банк совершенно по другому поводу, например, за оформлением кредита.

Вопросы и ответы

Как подключить личный кабинет ВТБ для просмотра пенсии?

После прохождения всех стадий подключения к услугам фонда нужно обратиться в любой офис ВТБ и написать заявление на доступ к личному кабинету. Услуга предоставляется бесплатно. После регистрации обращения клиент получает учетные данные для входа в систему. Логином будет являться номер СНИЛС.

Можно ли получать пенсию на карту ВТБ?

Если вы уже получаете пенсию от государства, то имеете полное право выбрать любой банк для зачисление выплаты. Банк создал для этого специальную Пенсионную Мультикарту. По ней нет платы за обслуживание, начисляется доход до 7% годовых, действует кэшбэк до 4%. Для оформления необходимо обратиться в офис ВТБ. После получения реквизиты карты нужно предоставить в ПФР и написать заявление на перевод пенсии на них.

Как перевести пенсию из Сбербанка в ВТБ?

Алгоритм действия стандартный, он не зависит от того, откуда выполняется переход. Вы обращаетесь в офис ВТБ или партнерского банка и пишите заявление, затем подтверждаете его в ПФР.

Можно ли отменить перевод накопительной части пенсии в ВТБ?

Если вы передумали обслуживаться в НПФ ВТБ, то нужно просто написать заявление тому фонду, с которым вы намерены сотрудничать. За год человек может написать хоть сколько заявлений, но актуальным будет только последнее, составленное до 1 декабря текущего года.

Если же перевод уже выполнен, то после выбора нового негосударственного фонда вывод будет выполнен автоматически. Также можно подойти в любой офис ВТБ и написать заявление на расторжение договора, накопительная пенсия будет автоматически перенаправлена обратно в ПФР.

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- В. э. образование.

- Работала 5 лет в банке.

- Независимый эксперт.

- Финансовый аналитик. . .

- Основная информация о негосударственных пенсионных фондах

- Право страхователя на выход из НПФ

- Как выйти из НПФ — пошаговая инструкция

- Правильный выбор НПФ

- Обращение в НПФ для заключения договора

- Подача заявления в ПФР

- Получение уведомлений от обоих страховщиков

Основная информация о негосударственных пенсионных фондах

НПФ — некоммерческие организации, действующие на основании федерального закона «О негосударственных пенсионных фондах». Фонды работают на основании лицензии, выдаваемой Банком России. ЦБ РФ признается основным регулятором деятельности НПФ. Банк России отвечает и за ведение реестра НПФ, в который они включаются после получения государственной лицензии.

Негосударственные пенсионные фонды обязаны делать гарантированные взносы в Агентство по страхованию вкладов в размере 0,025 процента расчетной базы. Учитывая эти обстоятельства, разницы в том, какой именно страховщик будет управлять накопительной частью пенсии, — нет.

Рынок постоянно меняется, и определить, по каким критериям делать выбор в пользу того или иного фонда — крайне сложно. Рекомендуется иметь дело с проверенными и надежными игроками. К примеру, НПФ Сбербанка занимается подобной деятельностью с 1995 года.

Все фонды работают по одному и тому же принципу, и соблюдают одинаковые правила. За грубые нарушения правил ведения деятельности, НПФ лишается лицензии и исключается из реестра участников негосударственного пенсионного обеспечения.

Право страхователя на выход из НПФ

Страхователь — физическое лицо, накопительная часть пенсии которого переведена в НПФ. С 1 января 2004 года физические лица получили право на передачу своих пенсионных накоплений в негосударственные пенсионные фонды. Перевод накоплений производится в заявительном порядке: заявление о досрочном переходе в НПФ подается в территориальный орган ПФР не позднее 31 декабря текущего года.

Заявление о переводе накоплений в НПФ рассматривается до 1 марта — то есть, в течение 3 месяцев. При положительном решении со стороны ПФР, переход в НПФ производится до 31 марта текущего года. Заявление подается через личный кабинет ПФР, на портале Государственных услуг, через МФЦ, непосредственно в отделении Пенсионного Фонда.

Переход в другой НПФ — право физического лица, которое реализуется на чаще одного раза в год. Замена возможна в следующем направлении: из ПФР в НПФ, из НПФ в НПФ, из НПФ в ПФР. К примеру, выйти из НПФ Сбербанка можно путем заключения договора с НПФ «Будущее», «Социум», «Доверие», и любым другим фондом, действующим на основании лицензии ЦБ РФ.

Как выйти из НПФ — пошаговая инструкция

Мораторий на формирование накопительной части пенсии продлен до начала 2022 года. Поправки в силу вступили 1 января 2020 года. Это означает, что суммы страховых взносов поступают на формирование страховой пенсии в полном объеме. Правило обязательное для всех, и пожелание застрахованного лица не учитывается.

Увеличение накопительной части до снятия моратория возможно благодаря деятельности НПФ, который через управляющие компании вкладывает эти деньги в инвестиционные проекты. Все, что перечисляет работодатель или ИП (за самого себя), идет на формирование именно страховой пенсии. При этом выйти из НПФ не вступив в другой НПФ, либо не вернув накопления в ПФР — не получится. Переход производится в несколько шагов.

Правильный выбор НПФ

Первое — необходимо правильно выбрать новый негосударственный пенсионный фонд. НПФ должен отвечать требованиям законодательства: иметь государственную лицензию, фигурировать в специализированном реестре. Актуальный реестр выкладывается на сайте ПФР. Уточнить информацию можно по следующему пути:

- Главная.

- Гражданам.

- Будущим пенсионерам.

- О пенсионных накоплениях.

- Перечень НПФ и УК.

Обращение в НПФ для заключения договора

С выбранным негосударственным пенсионным фондом необходимо заключить договор. Официально документ именуется договором об обязательном пенсионном страховании. Форма договора типовая (простая письменная форма). При себе необходимо иметь паспорт гражданина РФ и СНИЛС.

Договор не вступает в силу сразу. Документ приобретает юридическую силу после перечисления средств накопительной части пенсии прежним НПФ. Если в отношении фонда не наложено ограничение регулятором, то он не может отказать застрахованному лицу в заключении договора (ст. 36.4 75-ФЗ).

Подача заявления в ПФР

Замена страховщика в лице НПФ производится через ПФР. Застрахованное лицо обязано подать заявление в территориальный орган ПФР лично, через портал Госуслуг, либо через личный кабинет на сайте ПФР. В последнем случае потребуется наличие квалифицированной электронной подписи.

До 31 декабря текущего года поданное заявление можно отозвать. Делается это путем направления в адрес Пенсионного Фонда уведомления о замене выбранного страховщика. Заявление рассматривается до 1 марта. На практике возможен менее длительный срок. О принятом решении ПФР уведомляет застрахованное лицо и оба НПФ — прежний и новый. При наличии объективных причин ПФР может отказать в переводе денежных средств в другой НПФ.

Получение уведомлений от обоих страховщиков

Если ПФР принимает положительное решение, то оба страховщика должны быть оповещены о таковом. В этом случае, прежний НПФ обязан:

Новый НПФ обязан в течение 30 дней направляет в адрес застрахованного лица уведомление о сумме зачисленных накоплений. Это необходимо для того, чтобы не было разночтений — страхователь должен быть в курсе того, в каком размере пенсионные накопления поступили на его счет.

Застрахованное лицо имеет право раз в год обращаться в свой НПФ за получением выписки о состоянии его накоплений: остаток, результаты инвестирования. Выписка по счету предоставляется не позднее 10 рабочих дней с момента обращения застрахованного лица.

Автор статьи

Читайте также: