Доход государства от налогов

Обновлено: 19.04.2024

1 сентября в рамках просветительского марафона «Новое знание» мэр Москвы Сергей Собянин в ответ на нарастающее недовольство жителей регионов в отношении Москвы, которая, по их мнению, живёт за счёт регионов, заявил , что на самом деле всё обстоит иначе. Москва является крупнейшим донором для регионов. Ведь только за 2020 г. столица пополнила государственные внебюджетные фонды на 2,9 трлн руб. Причём около половины собранных средств было потрачено на выплату пенсий и медицинское обеспечение жителей других регионов.

Так ли это на самом деле? Предлагаем разобраться в том, как распределяются между регионами поступающие в бюджет налоги.

За счёт чего пополняется бюджет

Доходы бюджета формируются согласно налоговому и бюджетному законодательству РФ.

В соответствии со ст. 41 Бюджетного кодекса РФ доходы бюджета включают в себя:

-

Налоговые доходы — налоги и сборы, уплачиваемые в бюджет.

В этой статье мы более подробно остановимся на налоговых доходах.

Налоги и сборы делятся на федеральные, региональные и местные.

Федеральные налоги обязательны к уплате на территории всей страны, размер региональных определяется самостоятельно субъектами РФ, местные налоги устанавливаются органами местного самоуправления. Но это не означает, что федеральные налоги идут только в федеральный бюджет, а региональные — в бюджеты субъектов РФ. Размер налогов и сборов устанавливает Налоговый кодекс РФ (НК РФ) , а процент и бюджет, в который он зачисляется, определяет Бюджетный кодекс РФ (БК РФ) . Например, НДФЛ — федеральный налог, который обязателен к уплате на территории всей России, но зачисляется НДФЛ в региональный (85%) и местный бюджет (15%).

Все налоги поступают в консолидированный бюджет РФ, который представляет собой свод бюджетов всех уровней (федеральный, бюджет субъекта, местный бюджет).

Москва, Санкт-Петербург и Севастополь — города федерального значения, то есть они являются субъектами РФ и имеют региональный, а не местный бюджет.

Как распределяются налоги по уровням бюджета

Раздел II Бюджетного кодекса РФ определяет порядок формирования доходов по уровням бюджетной системы страны. Те налоги и сборы, которые поступают в федеральный бюджет, распределяются на основании решений федеральных органов власти. Налоги и сборы, поступающие в региональный и местный бюджет, распределяются по усмотрению органов власти субъектов РФ и местного самоуправления.

Распределение основных налогов и сборов по уровням бюджетной системы, %

Местный бюджет РФ ( гл. 9 БК РФ )

Налог на добычу общераспространённых полезных ископаемых

*остальные 37% уплачиваются в ФФОМС

**в 2017–2024 гг., согласно ст. 284 НК РФ . После 2024 г. будет распределение 18% и 2%. В 2017–2022 гг. регионы могут понижать ставку до 12,5%, после 2024 г. — только до 13,5%

***на сегодняшний день торговый сбор взимается только на территории Москвы. Согласно ст. 410 НК РФ , торговый сбор могут взимать города федерального значения. Однако Санкт-Петербург и Севастополь пока не используют это право.

Рис. 1. Источник: Бюджетный кодекс РФ

Структура доходов Москвы

Доходы бюджета Москвы по итогам 2020 г. составили 2,9 трлн руб., из них более 81% составляют налоговые поступления. В структуре налоговых доходов наибольший вес приходится на НДФЛ и налог на прибыль организаций.

Напомним, НДФЛ поступает только в региональный и местный бюджет, как и бо́льшая часть налога на прибыль.

Структура налоговых доходов Москвы, %

Кроме того, Москва делает самые большие отчисления в пенсионный фонд, ФФОМС и ФСС, так как, согласно данным Росстата , в столице самые высокие заработные платы по стране.

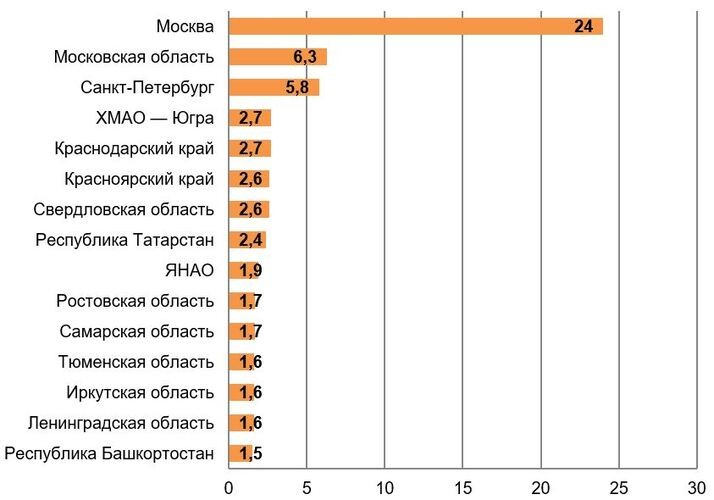

Топ-15 субъектов РФ по налоговым доходам за 2020 г., % в доходе бюджета РФ

Нюансы уплаты налогов

В региональный бюджет поступает НДФЛ, который составляет более 40% московских доходов. В целом чуть больше половины налоговых доходов Москвы идёт в бюджет города, остальная часть — в федеральный бюджет за счёт НДС и части налога на прибыль.

ХМАО является крупнейшим плательщиком налога на добычу природных ископаемых (НДПИ) и налога на добавленный доход (НДД), которые поступают в федеральный бюджет. При этом ХМАО — Югра является регионом-донором, то есть не получает субсидии и дотации со стороны государства, согласно Приказу Минфина РФ № 1030 от 11.11.2020 . В то время как Москва ежегодно получает межбюджетные трансферты из федерального бюджета.

От чего зависит благосостояние регионов?

Нельзя сказать, что Москва кормит регионы. Но и обратное утверждение ошибочно. В формировании федерального бюджета, из которого потом поступают субсидии, дотации и другие межбюджетные трансферты, участвуют все субъекты РФ. И чем богаче регион, чем больше предприятий функционирует на его территории, тем больше доходов он приносит в федеральный бюджет.

Благосостояние региона зависит от нескольких факторов:

В следующих статьях более подробно рассмотрим самые богатые регионы, доходы которых зависят от размещённых на их территории предприятий.

Кстати, если вы хотите поделиться мнением об этой статье или о нашей работе в целом – это можно сделать через форму обратной связи. Напишите нам, и мы обязательно к вам прислушаемся!

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

БК РФ Статья 41. Виды доходов бюджетов

(в ред. Федерального закона от 26.04.2007 N 63-ФЗ)

(см. текст в предыдущей редакции)

1. К доходам бюджетов относятся налоговые доходы, неналоговые доходы и безвозмездные поступления.

2. К налоговым доходам бюджетов относятся доходы от предусмотренных законодательством Российской Федерации о налогах и сборах федеральных налогов и сборов, в том числе от налогов, предусмотренных специальными налоговыми режимами, региональных налогов, местных налогов и сборов, а также пеней и штрафов по ним.

(в ред. Федерального закона от 03.11.2015 N 301-ФЗ)

(см. текст в предыдущей редакции)

3. К неналоговым доходам бюджетов относятся:

доходы от использования имущества, находящегося в государственной или муниципальной собственности, за исключением имущества бюджетных и автономных учреждений, а также имущества государственных и муниципальных унитарных предприятий, в том числе казенных, земельных участков и иных объектов недвижимого имущества, находящихся в федеральной собственности, используемых единым институтом развития в жилищной сфере в соответствии с Федеральным законом от 24 июля 2008 года N 161-ФЗ "О содействии развитию жилищного строительства";

(в ред. Федеральных законов от 08.05.2010 N 83-ФЗ, от 24.11.2014 N 375-ФЗ, от 03.07.2016 N 345-ФЗ)

(см. текст в предыдущей редакции)

доходы от продажи имущества (кроме акций и иных форм участия в капитале, государственных запасов драгоценных металлов и драгоценных камней), находящегося в государственной или муниципальной собственности, за исключением движимого имущества бюджетных и автономных учреждений, а также имущества государственных и муниципальных унитарных предприятий, в том числе казенных, земельных участков и иных объектов недвижимого имущества, находящихся в федеральной собственности, используемых единым институтом развития в жилищной сфере в соответствии с Федеральным законом от 24 июля 2008 года N 161-ФЗ "О содействии развитию жилищного строительства";

(см. текст в предыдущей редакции)

доходы от платных услуг, оказываемых казенными учреждениями;

(в ред. Федерального закона от 08.05.2010 N 83-ФЗ)

(см. текст в предыдущей редакции)

средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности, в том числе штрафы, конфискации, компенсации, а также средства, полученные в возмещение вреда, причиненного Российской Федерации, субъектам Российской Федерации, муниципальным образованиям, и иные суммы принудительного изъятия;

средства самообложения граждан, инициативные платежи;

(в ред. Федерального закона от 20.07.2020 N 216-ФЗ)

(см. текст в предыдущей редакции)

иные неналоговые доходы.

4. К безвозмездным поступлениям относятся:

дотации из других бюджетов бюджетной системы Российской Федерации;

субсидии из других бюджетов бюджетной системы Российской Федерации (межбюджетные субсидии);

субвенции из федерального бюджета и (или) из бюджетов субъектов Российской Федерации;

иные межбюджетные трансферты из других бюджетов бюджетной системы Российской Федерации;

безвозмездные поступления от физических и юридических лиц, международных организаций и правительств иностранных государств, в том числе добровольные пожертвования.

5. Доходы от использования имущества, находящегося в государственной или муниципальной собственности, и платных услуг, оказываемых казенными учреждениями, средства безвозмездных поступлений и иной приносящей доход деятельности при составлении, утверждении, исполнении бюджета и составлении отчетности о его исполнении включаются в состав доходов бюджета.

(в ред. Федерального закона от 08.05.2010 N 83-ФЗ)

(см. текст в предыдущей редакции)

6. Нормативные правовые акты, муниципальные правовые акты, договоры, в соответствии с которыми уплачиваются платежи, являющиеся источниками неналоговых доходов бюджетов, должны предусматривать положения о порядке их исчисления, размерах, сроках и (или) об условиях их уплаты.

Федеральным законом от 26 апреля 2007 г. N 63-ФЗ статья 41 настоящего Кодекса изложена в новой редакции, вступающей в силу с 1 января 2008 г.

Статья 41. Виды доходов бюджетов

ГАРАНТ:

См. комментарии к статье 41 БК РФ

1. К доходам бюджетов относятся налоговые доходы, неналоговые доходы и безвозмездные поступления.

Информация об изменениях:

Федеральным законом от 3 ноября 2015 г. N 301-ФЗ в пункт 2 статьи 41 настоящего Кодекса внесены изменения

2. К налоговым доходам бюджетов относятся доходы от предусмотренных законодательством Российской Федерации о налогах и сборах федеральных налогов и сборов, в том числе от налогов, предусмотренных специальными налоговыми режимами, региональных налогов, местных налогов и сборов, а также пеней и штрафов по ним.

Информация об изменениях:

Пункт 3 изменен с 20 июля 2020 г. - Федеральный закон от 20 июля 2020 г. N 216-ФЗ

3. К неналоговым доходам бюджетов относятся:

доходы от использования имущества, находящегося в государственной или муниципальной собственности, за исключением имущества бюджетных и автономных учреждений, а также имущества государственных и муниципальных унитарных предприятий, в том числе казенных, земельных участков и иных объектов недвижимого имущества, находящихся в федеральной собственности, используемых единым институтом развития в жилищной сфере в соответствии с Федеральным законом от 24 июля 2008 года N 161-ФЗ "О содействии развитию жилищного строительства";

доходы от продажи имущества (кроме акций и иных форм участия в капитале, государственных запасов драгоценных металлов и драгоценных камней), находящегося в государственной или муниципальной собственности, за исключением движимого имущества бюджетных и автономных учреждений, а также имущества государственных и муниципальных унитарных предприятий, в том числе казенных, земельных участков и иных объектов недвижимого имущества, находящихся в федеральной собственности, используемых единым институтом развития в жилищной сфере в соответствии с Федеральным законом от 24 июля 2008 года N 161-ФЗ "О содействии развитию жилищного строительства";

ГАРАНТ:

Положения абзаца четвертого пункта 3 статьи 41 настоящего Кодекса (в редакции Федерального закона от 8 мая 2010 г. N 83-ФЗ)

- применяются в части зачисления в федеральный бюджет доходов от оказания федеральными казенными учреждениями платных услуг и осуществления иной приносящей доход деятельности с 1 января 2012 г.

- применяются в части зачисления в бюджет субъекта РФ или местный бюджет доходов от оказания платных услуг и осуществления иной приносящей доход деятельности соответственно казенными учреждениями субъекта РФ или муниципальными казенными учреждениями со дня вступления в силу Федерального закона от 8 мая 2010 г. N 83-ФЗ и до 1 января 2012 г. применяются к правоотношениям, возникающим в соответствии с законом субъекта РФ или нормативным правовым актом уполномоченного органа местного самоуправления, указанными в части 16 статьи названного Федерального закона

доходы от платных услуг, оказываемых казенными учреждениями;

средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности, в том числе штрафы, конфискации, компенсации, а также средства, полученные в возмещение вреда, причиненного Российской Федерации, субъектам Российской Федерации, муниципальным образованиям, и иные суммы принудительного изъятия;

средства самообложения граждан, инициативные платежи;

иные неналоговые доходы.

4. К безвозмездным поступлениям относятся:

дотации из других бюджетов бюджетной системы Российской Федерации;

субсидии из других бюджетов бюджетной системы Российской Федерации (межбюджетные субсидии);

субвенции из федерального бюджета и (или) из бюджетов субъектов Российской Федерации;

иные межбюджетные трансферты из других бюджетов бюджетной системы Российской Федерации;

безвозмездные поступления от физических и юридических лиц, международных организаций и правительств иностранных государств, в том числе добровольные пожертвования.

Информация об изменениях:

Федеральным законом от 8 мая 2010 г. N 83-ФЗ в пункт 5 статьи 41 настоящего Кодекса внесены изменения, вступающие в силу с 1 января 2011 г.

ГАРАНТ:

Положения пункта 5 статьи 41 настоящего Кодекса (в редакции Федерального закона от 8 мая 2010 г. N 83-ФЗ):

- применяются в части зачисления в федеральный бюджет доходов от оказания федеральными казенными учреждениями платных услуг и осуществления иной приносящей доход деятельности с 1 января 2012 г.

- применяются в части зачисления в бюджет субъекта РФ или местный бюджет доходов от оказания платных услуг и осуществления иной приносящей доход деятельности соответственно казенными учреждениями субъекта РФ или муниципальными казенными учреждениями со дня вступления в силу Федерального закона от 8 мая 2010 г. N 83-ФЗ и до 1 января 2012 г. применяются к правоотношениям, возникающим в соответствии с законом субъекта РФ или нормативным правовым актом уполномоченного органа местного самоуправления, указанными в части 16 статьи названного Федерального закона

5. Доходы от использования имущества, находящегося в государственной или муниципальной собственности, и платных услуг, оказываемых казенными учреждениями, средства безвозмездных поступлений и иной приносящей доход деятельности при составлении, утверждении, исполнении бюджета и составлении отчетности о его исполнении включаются в состав доходов бюджета.

Информация об изменениях:

Федеральным законом от 22 октября 2014 г. N 311-ФЗ статья 41 настоящего Кодекса дополнена пунктом 6, вступающим в силу с 1 января 2015 г.

6. Нормативные правовые акты, муниципальные правовые акты, договоры, в соответствии с которыми уплачиваются платежи, являющиеся источниками неналоговых доходов бюджетов, должны предусматривать положения о порядке их исчисления, размерах, сроках и (или) об условиях их уплаты.

Очень упрощая, можно сказать, что если бы в России волшебным образом исчезла половина населения, то власть от этого только выиграла бы. Но это не означает, что граждане России имеют меньше прав требовать от власти отчета об использовании всех налоговых поступлений. Потому что государство – это придуманное нами понятие. Оно придумано для нашего удобства и должно нам служить, других задач у них нет и быть не может

Как показали последние обсуждения в соцсетях, тема взаимных обязательств российского государства и общества оказалась для самого общества не такой очевидной, как могла бы быть. Вслед за заявлениями сотрудницы регионального правительства: «Российское государство ничего не должно детям» – и доверенного лица Владимира Путина Игоря Ашманова (автора фразы «"Гугл" – это идеологическое оружие США»): «Нет никакого "на мои налоги", источник денег не вы, а государство», – прозвучало немало высказываний существенно более разумных и менее ангажированных людей, суть которых сводится к следующему: подоходный налог в России составляет лишь небольшую долю бюджета.

Действительно, получается, что российское государство как-то обходится без населения в деле формирования своих доходов. А значит, нам, наверное, не стоит так выпендриваться – раз не на наши налоги, то какое право мы имеем высказываться?

Государство и его бенефициар

В отличие от ситуации с чиновницей или Ашмановым здесь речь идет об аберрации сознания и непонимании конструкции социальной системы, в которой мы живем. Авторы таких высказываний выделяют термин «государственный» в противовес «нашему», «народному», «частному». Но «государственное», «принадлежащее государству» – что это?

«Государственное» – это прилагательное, отвечающее на вопрос «какое? чье?». В толковых словарях (Ожегова, Шведовой и прочих) слово «государственный» определяется достаточно полно. Вот определение из словаря Ефремовой: «(1) Соотносящийся по значению с существительным государство, связанный с ним; (2) а) осуществляемый государством, находящийся в его ведении, б) устанавливаемый государством; (3) а) связанный с деятельностью государства, его функционированием, б) принимающий непосредственное участие в управлении государством, в) способный действовать и принимать решения, руководствуясь интересами государства; (4) имеющий значение для всего государства, учитывающий его интересы».

Обратите внимание – в списке значений нет «принадлежащий государству». И это неспроста.

Ведь государство – это (тот же словарь): «(1) Политическая форма организации общества, осуществляющая управление обществом, охрану его экономической и социальной структуры; (2) а) страна с определенной политической системой, б) система органов управления; (3) а) перен. Что-либо крупное, значительное, занимающее большую территорию и отличающееся определенной обособленностью, самостоятельностью, б) место обитания, распространения, преобладания кого-либо, чего-либо».

То есть государство – это «система органов», «форма». Ментальная конструкция, договорной миф, а не реальный субъект. Поэтому логично, что словарь не наделяет государство функцией «владения».

Логично, но не совсем точно. Развитие цивилизации пошло по пути создания договорных конструкций и наделения их ограниченной субъектностью. Подобные конструкции (самые известные среди них даже не государства, а юридические лица – компании) могут владеть имуществом, распоряжаться им, использовать его и еще много чего другого.

Конечно, делают они это не сами. За них это делают специальные люди, тем или иным образом уполномоченные на такие действия и статусы. Так что сказать «государственное имущество» можно.

Другое дело, что факт такого владения не дает нам возможности видеть в «государстве» полноценного владельца. Согласно современному пониманию права, владение бывает двух видов – номинальное и бенефициарное. Бенефициарное владение – это владение, осуществляемое реальным лицом, которое от этого владения может извлекать выгоду или терпеть убытки (отсюда само название; benefits), нетранслируемые далее на третьих лиц. Номинальное владение – это «промежуточное» владение в пользу кого-то, в результате которого бенефициируют (получают конечную прибыль и убытки) другие лица.

Так вот, никакое юридическое лицо, никакой договорной конструкт не могут быть бенефициарными владельцами – они всегда номиналы, работают в пользу реальных живых лиц – бенефициаров.

Кто в это не верит, попробуйте убедить западный банк открыть счет компании, не сделав комплаенс на ее владельцев: вам быстро объяснят, что номиналы никого не волнуют – всех волнует бенефициар. У номиналов есть управляющие, но управляющие, естественно, тоже не бенефициары – они наняты на работу, они не владеют ни активами, ни результатами деятельности такого конструкта.

Теперь можно вернуться к государству. «Государственная собственность» как собственность конструкта, конечно, номинальна по природе. У государства есть бенефициары – в разных моделях государств разные.

В государстве средневековой модели это чаще всего суверен государства, король или царь. Он единственный, кто в конечном счете имеет право на бенефиты, формируемые активами государства.

Подданные такого короля – это клиенты, которые получают от короля права на долю государственных бенефитов в обмен на обязательства по отношению к королю, в основном сводящиеся к лояльности, производству продукта, часть которого идет королю, и обеспечению безопасности государства. У этих подданных есть свои подданные, отношения с которыми строятся аналогичным образом.

В стороне от этой пирамиды находятся свободные от вассальных отношений немногочисленные ремесленники/горожане/наемники/специалисты. Их экономика строится на границе государственной системы – они продают свой труд и платят налоги. Налоги являются их платой за право продажи своего труда.

Более современная модель государства – это государство, в котором бенефициаром является большая группа людей или все за редким исключением население. Западные государства устроены именно так – уже давно там законодательно закреплено, что бенефициаром государства являются граждане страны.

Россия в этом смысле находится недалеко от стран Запада. В российской Конституции, в частности, записано: «Статья 2. Человек, его права и свободы являются высшей ценностью (то есть не «государство», не какая-то конкретная личность, а любой и каждый человек. – А.М.). Статья 3. Носителем суверенитета и единственным источником власти в Российской Федерации является ее многонациональный народ. Народ осуществляет свою власть непосредственно, а также через органы государственной власти и органы местного самоуправления. Высшим непосредственным выражением власти народа являются референдум и свободные выборы».

Таким образом, сувереном государства России является ее народ. Народ (граждане) России выступает коллективным бенефициарным собственником всего, что принадлежит государству как номинальному держателю. Граждане России должны государству много различных вещей (это записано в той же Конституции) – платить налоги, соблюдать закон, проходить срочную службу и прочее. Только не надо забывать, что должны они это государству лишь как номиналу, а бенефициарно они должны это самим себе и другим гражданам России – государство только регулирует и аккумулирует эти долги.

А вот государство должно гражданам России все, что имеет, что получает и что может получить. Оно же номинал, а народ – суверен, бенефициар. Так что разговор дамы из регионального правительства на тему «государство вам ничего не должно» смешон – оно должно, причем не «что-то», а ровно все, что имеет. Как именно и кому это «все» оно должно отдавать, решают органы государственного управления, избранные народом – смотри Конституцию.

Нефть или граждане

Теперь к вопросу «на ваши налоги ничего не сделаешь». Доходы консолидированного бюджета России – единый источник государственного финансирования почти всего на ее территории, аналог выручки, если говорить корпоративными терминами.

Сюда не включаются только сборы в Пенсионный фонд, которые идут целевым образом на пенсии, и иногда сборы в социальные фонды, также имеющие целевое назначение. Но и те и другие сборы уплачиваются населением, и вместе с подоходным налогом это 40% бюджета.

Ашманов утверждает, что граждане вносят только подоходный налог (13% от дохода), которого не хватает ни на что, а остальное – это «государственные деньги». В реальности граждане платят не только подоходный налог (примерно 10% совокупных доходов бюджета), но еще и НДС (20%), налоги на совокупный доход и имущество (5%), часть акцизов и таможенных пошлин (всего их 20–22%, около 10% – платежи граждан), соцвзносы (20%) – вместе это уже 60% бюджета. Далее, граждане являются бенефициарами частных компаний, которые платят налог на прибыль – еще примерно 5% бюджета.

Итак, 65% доходов бюджета – это напрямую «наши налоги», без каких бы то ни было оговорок. Так что даже если бы у нашего государства сувереном был не народ, а некий царь (а так, похоже, многие сегодня думают), то и здесь получалось бы, что более половины налогов в бюджете «наши».

Но и остальное – тоже наши налоги. Остальное – это доходы государства от добычи и реализации полезных ископаемых (НДПИ & Co), налоги на прибыль госкомпаний и «прочие доходы». Да, мы не платим эти налоги – половину НДПИ платят частные компании, половину – государственные компании, то есть компании в номинальном держании государства в пользу всех нас. Но в любом случае мы – бенефициары.

Можно спорить, кто платит больше налогов, кто – меньше, но олигарх-нефтяник, чья компания уплачивает НДПИ, не может похвастаться тем, что платит огромный налог в отличие от нас. Государство передало ему в эксплуатацию недра, которые по закону находятся в федеральной собственности, то есть это наши недра он эксплуатирует, и его налог – это всего лишь плата нам за наши недра.

По сути источником почти всех налогов является народ России (малое исключение – налоги иностранцев, зарабатывающих в России, их совсем немного). И именно он является бенефициаром всех источников этих налогов. Государство – посредник в процессах платежа, и ничего более.

Но как же тогда быть с высказываниями о том, что российское государство практически не зависит от налогов, собираемых с частных лиц? И это тоже правда. Одно дело, кому принадлежит собственность по праву, а другое – кто ею распоряжается и как распоряжается.

Российская власть (не государство, заметьте; государство – это договорной фантом, а власть – это группа реальных людей) сконцентрировала в своих руках и централизовала на федеральном уровне беспрецедентные возможности контроля над государственной собственностью, налоговыми потоками и управлением бюджетом.

Сделать это ей было достаточно просто, благодаря тому что основная масса доходов бюджета действительно порождается выручкой от продажи полезных ископаемых. 25% консолидированного бюджета (за вычетом социальных сборов) составляют нефтегазовые доходы, которые собираются помимо населения.

Доходы от продажи полезных ископаемых идут в основном на закупку импорта, обеспечивающего более половины потребления в России (а если исключить из потребления те самые полезные ископаемые и энергию в широком смысле, которую контролирует та же власть, то и все 70%). Таможенные пошлины и НДС мы как потребители вынуждены платить, а власть их собирает: больше нефти – больше пошлин и НДС; меньше нефти – меньше налогов.

Дальше, государство нанимает почти 38% трудовых ресурсов в России. Соответственно, власть решает, сколько платить этим работникам. А их налоги – это возврат в государство части налогов, потраченных на оплату их труда. То есть как бы не налоги, а возвраты. Их объем тоже зависит от нефти: больше нефти – больше у государства денег, больше зарплаты и налоги бюджетников.

Очень упрощая, можно сказать, что если бы в России волшебным образом исчезла половина населения (даже не «более бедная» или «менее занятая», а просто ровно половина от каждой группы и страты), то власть от этого только выиграла бы. Почти 35% консолидированного бюджета никак не изменились бы, то есть доходы бюджета ориентировочно упали бы на 32,5%, а подушевой уровень доходов бюджета вырос бы где-то на 35% (это случайное совпадение цифр, а не математическая закономерность). При этом расходы бюджета (за вычетом некоторой доли военных и инфраструктурных расходов) сократились бы примерно в два раза – то есть бюджетная ситуация в стране стала бы существенно лучше.

Говорит ли это о том, что граждане России имеют меньше прав требовать от власти отчета об использовании всех налоговых поступлений? Разумеется, нет. Если в большом доме на первом этаже построен магазин, председатель ТСЖ не может заявить, что поскольку плата за аренду магазина составляет большую часть от поступлений ТСЖ, ему плевать на мнение жильцов и он сам себе хозяин (хотя, конечно, если бы дом был поменьше и жильцов было меньше, а магазин был бы таким же, то финансы ТСЖ были бы только лучше).

Председатель ТСЖ всего лишь приказчик, поставленный жильцами, а плата за аренду магазина принадлежит жильцам так же, как и любые другие их доходы – только коллективно. Чиновников ТСЖ, считающих, что деньги за аренду – их, а не жильцов, надо последовательно выгонять; жильцов, считающих так же, – переубеждать; подрядчиков ТСЖ, которые хотят на такой вседозволенности заработать (даже если они великие патриоты дома и защитники его интернета от «Гугла» и прочих врагов), – отстранять от кормушки.

И если мы хотим однажды оказаться жителями страны, которая развивается хотя бы так же быстро, как мир в среднем, мы должны научиться и научить всех ее жителей, что в реальном мире существуют только люди – граждане страны, ее население, народ, общество.

«Страна» и «государство» – это придуманные нами понятия; они придуманы для нашего удобства и должны нам служить – других задач у них нет и быть не может. Те, кто полагает, что ментальные конструкты могут жить сами по себе и еще требовать чего-то от реальных людей, серьезно задержались в социальном развитии – где-то на уровне примитивных родоплеменных религий с их антропоморфическими анимизмами.

Сегодня в бухгалтерском ликбезе Алексей Иванов рассказывает о том, как устроена российская система налогов и сборов, и какие конкретно налоги платит бизнес.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на «Клерке» я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом.

Продолжаем налоговый ликбез. Сегодня разберемся какие налоги есть в нашей стране и куда они платятся. Этому посвящена глава 2 НК РФ, но я сожму её до одного поста.

В России есть три вида налогов и сборов:

- федеральные;

- региональные;

- местные.

Федеральные налоги и сборы

Обязательны к уплате на всей территории страны, полностью описываются НК РФ. Неважно где находится налогоплательщик — правила везде одинаковы. Большая часть федеральных налогов сразу поступает в федеральный бюджет, крохи от некоторых достаются регионам. Некоторые федеральные налоги платятся всеми (например, НДС). Другие — только теми, кто занимается определенными видами деятельности (например, НДПИ). К федеральным налогам относятся:

- налог на добавленную стоимость (НДС);

- акцизы;

- налог на доходы физических лиц (НДФЛ);

- налог на прибыль организаций;

- сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

- водный налог;

- государственная пошлина;

- налог на дополнительный доход от добычи углеводородного сырья;

- налог на добычу полезных ископаемых (НДПИ).

Региональные налоги

Обязательны к уплате на территориях субъектов федерации. Общая часть описывается НК РФ, отдельные элементы налогообложения — региональными законами. Москва доверила регионам определять налоговые ставки в пределах установленного коридора, порядок и сроки уплаты налогов. Поэтому, например, транспортный налог в Челябинской области может быть вдвое выше, чем в Чеченской республике. Все региональные налоги полностью поступают в бюджет региона и платятся только теми, кто имеет определенное имущество или занимается определенным видом деятельности. Вот эти налоги:

- транспортный налог;

- налог на игорный бизнес;

- налог на имущество организаций.

Местные налоги и сборы

Обязательны к уплате на территориях городов, районов и прочих муниципальных образований. Общая часть описывается НК РФ, отдельные элементы налогообложения — решениями городских дум, советов районных депутатов и прочими нормативными актами представительных органов муниципалитетов. Местным депутатам, как и региональным, разрешено определять налоговые ставки, порядок и сроки уплаты налогов. Все местные налоги и сборы полностью поступают в бюджет муниципалитета и платятся только теми, кто имеет определенное имущество или занимается определенным видом деятельности. Всего в стране есть три вида местных налогов и сборов:

- земельный налог;

- налог на имущество физических лиц;

- торговый сбор.

Федеральные, региональные и местные налоги и сборы составляют так называемую ОСНО — общую систему налогообложения. Кроме нее НК РФ предусматривает специальные налоговые режимы, применение которых освобождает от обязанности платить некоторые налоги. Переход на них доступен для малого бизнеса, соответствующего ряду ограничений, и компаний или ИП из отдельных отраслей. Поступления от таких налогов делятся между бюджетами различных уровней. Вот перечень спецрежимов:

- единый сельскохозяйственный налог (ЕСХН);

- упрощённая система налогообложения (УСН);

- система налогообложения при выполнении соглашений о разделе продукции;

- патентная система налогообложения (ПСН).

Кроме этих налогов и сборов, есть ещё обязательные страховые взносы на пенсионное страхование, социальное страхование на случай временной нетрудоспособности и обязательное медицинское страхование, о которых я уже писал в прошлом выпуске рубрики.

Вы прослушали краткий пересказ статей 12-18 НК РФ. Респектуйте в комментариях, если чувствуете, что сэкономили кучу времени 😄 А в следующих выпусках ликбеза я расскажу как устроены налоги и сборы в целом и самые распространённые из них в частности.

Автор статьи

Читайте также: